Зарплата «грязная» и «чистая» – о чем речь

«Грязная» зарплата (правильно – gross) – это зарплата до вычета налогов или начисленная, говоря бухгалтерскими терминами.

«Чистая» зарплата или «на руки» (правильно – net) – зарплата после удержания налогов, в бухгалтерских терминах «зарплата к выдаче».

Естественно, gross больше. По российскому законодательству работодатель должен исчислить и удержать с работника НДФЛ – налог на доходы физических лиц в размере 13%.

| Грязную, и никак иначе | 232 |

| Чистую зарплату после вычета налогов | 234 |

В зарплату gross входят все начисления в соответствии с системой оплаты труда, установленной в организации: оклад, премия, разовые и постоянные доплаты за эффективность труда, доплаты за износ инструмента или использование личной оргтехники при работе «на удаленке» и т.д.

Согласно опросам, определенная доля людей считает «грязной» зарплатой сумму «на руки» плюс страховые взносы за каждого работника, которые перечисляет работодатель.

Иногда «грязной» зарплатой называют общую сумму всех начислений, которые делает работодатель за каждого работника.

Работодатель платит ежемесячные взносы на обязательное пенсионное и медицинское страхование, взносы на временную нетрудоспособность и в связи с материнством, которые рассчитываются по единому тарифу (порядка 30%). Кроме этого, отдельно считаются взносы на травматизм, направляемые в СФР.

Уплата всех взносов – прямая обязанность работодателя.

Также читайте статьи по теме:

Кроме этого, работодатель, как налоговый агент, обязан удерживать с работника и перечислять в бюджет НДФЛ. Поэтому «грязная» зарплата для работника – это до удержания НДФЛ, а «чистая» – после уплаты налога.

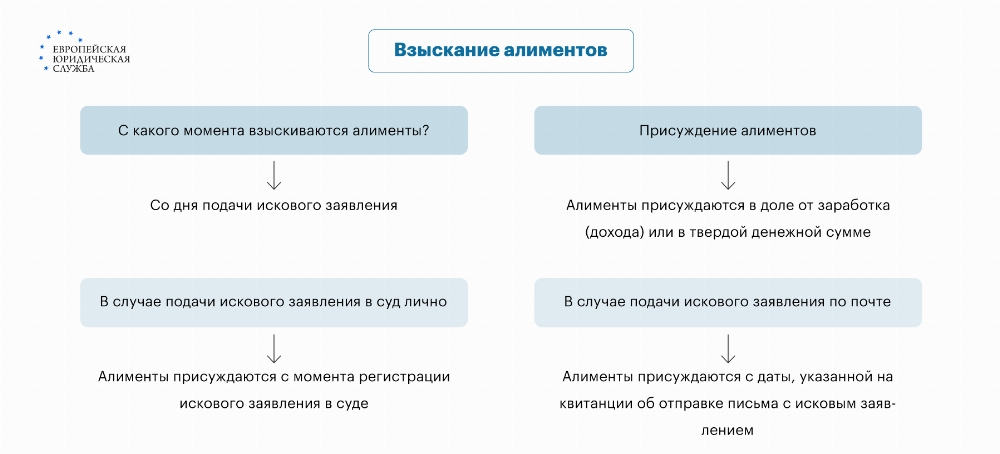

Как высчитываются алименты

Согласно п. 4 Постановления Правительства РФ от 2 ноября 2021 г. N 1908, сначала суммы заработной платы и иного дохода гражданина облагаются налогом, а потом из оставшихся сумм исчисляются алиментные выплаты.

То есть для расчета алиментов учитывается «чистая зарплата», сумма, оставшаяся после удержания налога.

Пример из практики:

Гражданин Чернокотов работает веб-разработчиком. Его ежемесячная оплата труда складывается из оклада в размере 37000 рублей и ежемесячных надбавок за эффективность труда в размере 23000 рублей. Итого зарплата начисленная (грязная) у гражданина Чернокотова составляет 60000 рублей.

Чернокотов должен платить алименты на одного ребенка по исполнительному листу на основании судебного приказа в размере ¼ заработка и (или) иного дохода.

Алименты высчитываются следующим образом:

60 тыс. руб. – 13% (НДФЛ) = 52200 («чистая» ЗП на руки)

52200 : 4 = 13050 (размер алиментов, которые работодатель переведет получателю).

Согласно ст. 217 Налогового кодекса (НК РФ), получатели алиментов не платят налоги с этих сумм.

Цветная зарплата – какие бывают зарплаты в России

С точки зрения прозрачности для налоговых органов оплата труда работников может быть:

- белая – официальная оплата, с которой платятся все необходимые налоги, взносы и сборы; она подтверждается документально и отражается в информационных базах государственных органов (налоговой инспекции, Пенсионного фонда, Федеральной службы судебных приставов, Государственной инспекции труда);

- серая – это схема, при которой работник получает часть оплаты официально («белыми»), а часть – неофициально, наличными от работодателя («в конверте»);

- черная – это незаконная схема, при которой работников вообще не оформляют на работу официально никаким образом (ни по трудовому, ни по гражданско-правовому договорам), а зарплату выдает наниматель из его личных средств наличными «в конверте» либо частными переводами на карту.

Черная схема делает работника совершенно беззащитным, доказать его права и притязания юридически невозможно, наниматель может «кинуть» человека с деньгами, не заплатив за фактически отработанное время. Ни о каких больничных листах, отпусках и пенсионных накоплениях в этом случае речь, конечно же, не идет.

Также читайте по теме:

Именно белая зарплата максимально выгодна с точки зрения получателя алиментов – ее размер легко установить и для нее есть отработанная схема удержания алиментов.

Белая заработная плата выгодна с точки зрения работников в том плане, что именно она формирует пенсионные накопления и баллы и формирует размер будущей пенсии. От этой же суммы высчитывается среднемесячный заработок работника, который используется для расчета больничных и других компенсационных выплат, предусмотренных законом.

Именно белая зарплата максимально выгодна и с точки зрения получателя алиментов: ее размер легко может установить судебный пристав, для нее есть отработанная система удержания алиментов, с нее можно получать алиментные платежи по упрощенной схеме, предъявив исполнительный лист сразу работодателю алиментщика.

Серая оплата труда – выгоды и риски

Серая оплата труда – это одна из полуофициальных схем, на которой работают многие фирмы, чтобы уменьшить бремя отчислений в различные фонды, которые должен делать работодатель за свой счет.

Особенно это распространено в секторе малого и среднего бизнеса, прибыли которых невысоки и нестабильны, а размеры налогов и страховых отчислений получаются очень накладными. Но сегодня мы не будем говорить о сложностях российских предпринимателей, а поговорим об интересах плательщиков и получателей содержания на детей при серых схемах оплаты труда.

Работники, особенно молодые, часто не возражают против «серой» оплаты, так как она в некоторых случаях выгодна и им.

При «серой» оплате труда сочетаются «белая» и «черная» схемы: «белая» официальная часть является небольшой, а «черная», передаваемая работодателем в частном порядке, составляет бОльшую часть дохода работника.

Выгоды работодателя состоят в том, что все отчисления платятся только с белых начислений, что уменьшает налоговое бремя.

Также читайте по теме:

Выгоды работника состоят в том, что они платят налоги только с официальной части, экономя существенные суммы. Молодые люди мало задумываются о пенсиях и больничных, поэтому часто не возражают против «серой» оплаты, считая, что она выгодна и им. Особенно любят серую оплату алиментщики

Алиментщики тоже любят серую оплату труда, так как содержание на ребёнка высчитывается с подтверждённого дохода после уплаты налогов. А вся «черная» часть остается недоступной для ребенка и бывшей супруги.

Цветная зарплата – риски для получателей алиментов

Не любят серую зарплату (черную, естественно, тоже) только получатели алиментного содержания.

Взыскать алименты можно только с подтвержденного дохода. Поэтому, если плательщик официально получает прожиточный минимум по региону или аналогичную небольшую выплату, то и содержание детям будет очень маленьким. С «черного» дохода вообще ничего нельзя получить, если человек не хочет добровольно содержать семью.

Однако кое-какие способы все же есть, хотя это потребует много усилий и не гарантирует результата.

«Серая» зарплата – как законно взыскать алименты

Средства на содержание детей взыскиваются не только с заработной платы, но и с иных доходов плательщика, в том числе доходов от предпринимательской деятельности. Платят алименты с ИП. Доходы предпринимателя также могут быть «серыми» – это означает, что он официально декларирует не всю получаемую прибыль.

Есть несколько законных способов увеличить размер алиментного содержания, если у плательщика есть неофициальный доход, будь то зарплата или иные поступления. Скажем сразу, это не просто, а результат будет сильно зависеть от конкретных обстоятельств и собранных доказательств. Есть два законных способа, которые можно использовать в случае серой зарплаты плательщика:

|

Описание |

|

Можно подать иск об изменении способа уплаты алиментов; |

|

Есть положительная судебная практика от Верховного Суда, обязывающая судебных приставов заниматься проверкой скрытых доходов должника. |

В обоих случаях трудности состоят в подборе доказательств и формулировании четких исковых требований. Чтобы доказать факт занижения зарплаты можно запросить в органах Росстата справку о средней оплате труда по той должности и специальности, по которым работает плательщик алиментного содержания.

Также читайте по теме:

Кроме этого, можно подать заявление в налоговые органы, сообщив сведения о сокрытии доходов. Если налоговая инспекция заинтересуется и проведет проверку, у взыскателя появятся доказательства того, что алиментщик утаивал средства и есть основания для перерасчета алиментных платежей.

Судебная практика по делам о сокрытых доходах алиментщиков

Правовые позиции высших судов в делах такого рода – на стороне истцов. Однако нижестоящие суды и приставы ориентируются, прежде всего, на официальные доходы должников, так как в этом случае доход легко доказать, а алименты легко рассчитать. Поэтому, хотя есть указания Конституционного Суда, права получателей алиментов в ситуациях с серой зарплатой плательщика часто нарушаются.

При определении размера подлежащих удержанию алиментов должны учитываться реальные доходы алиментно-обязанного лица - индивидуального предпринимателя, так как именно они определяют его возможности по содержанию самого себя и членов своей семьи. (Постановление Конституционного Суда РФ от 20 июля 2010 г. N 17-П)

Эта позиция нашла поддержку и в решениях Верховного Суда РФ, что дает получателям алиментных выплат шансы на взыскание платежей в большем размере (Кассационное определение СК по административным делам Верховного Суда РФ от 21 июля 2021 г. N 45-КАД21-5-К7)

Гражданка Берсенева знала, что у ее бывшего мужа довольно высокие доходы от предпринимательской деятельности. Более того, в процессе недавнего развода у них с мужем происходил судебный раздел имущества, в ходе которого муж предъявлял выписки со своих банковских карт, чтобы доказать, что его доход гораздо выше и что их совместное имущество куплено на его деньги.

Но официальные доходы по данным налоговых органов у бывшего мужа были минимальные, в течение двух лет по документам он не проводил никаких коммерческих операций, а потом закрыл статус ИП. Поэтому алименты на ребенка платил маленькие или не платил вообще.

Гражданка Берсенева обратилась к судебному приставу-исполнителю с просьбой сделать перерасчет алиментов и указала, что плательщик занижает размер алиментных платежей. Она представила доказательства того, что доходы бывшего мужа выше и просила проверить книга доходов и расходов индивидуального предпринимателя для выявления реальных доходов плательщика. Однако пристав отказал ей и рассчитал выплаты на основе справок 2-НДФЛ и средней заработной платы по России. Гр-ка Берсенева обратилась в суд, но ей отказали.

Дело дошло до Верховного Суда РФ, который отменил все предыдущие решения. ВС РФ указал, что в рамках исполнительного производства необходимо исследовать скрытые доходы должника и направил дело на новое рассмотрение.

По сути, это решение ВС РФ создает прецедент в алиментной практике и обязывает приставов проверять реальные доходы должников, полученные от занятия предпринимательской деятельностью.

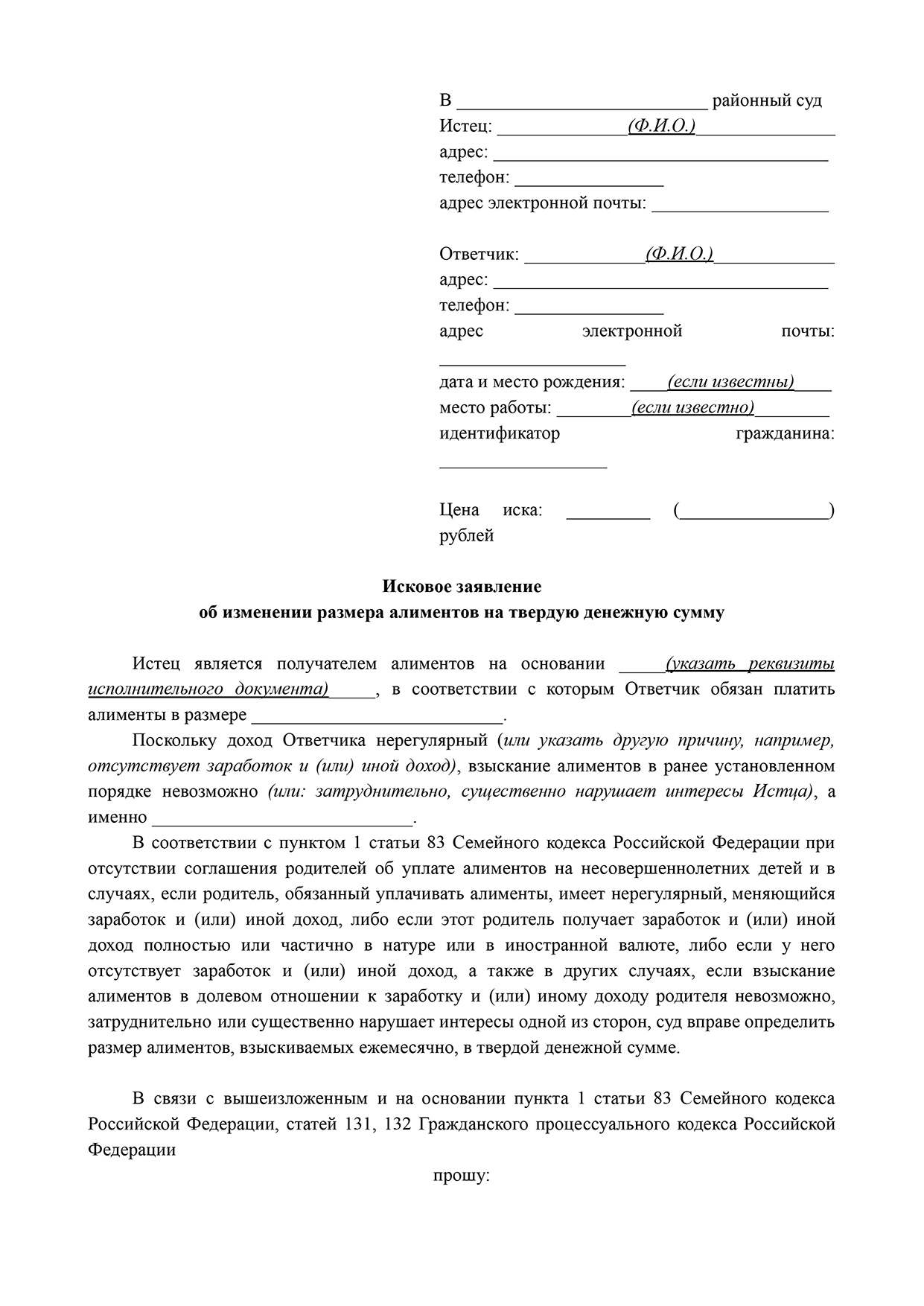

Образец искового заявления об изменении размера алиментов на твердую денежную сумму

В силу ст. 83 Семейного кодекса (СК РФ) содержание на ребенка можно взыскать в твердой денежной сумме, если у родителя-алиментщика нерегулярный или часто меняющийся заработок, либо если у него отсутствует заработок или иной доход.

В интересах ребенка (или другого получателя) суд может определить размер ежемесячного содержания одновременно в долях и в твердой денежной сумме.

Положения этой статьи можно применить и в том случае, если ранее содержание на ребенка уже было взыскано в размере определенной доли от заработной платы и иного дохода.

Эту возможность можно применить в том случае, если у плательщика серая зарплата, если размер алиментов существенно снизился или платежи перестали поступать. Для этого надо подать иск об изменении размера взыскиваемого содержания на фиксированную денежную сумму. Напомним, в таких делах важны доказательная база и формулировки требований, поэтому лучше поручить это юристам.

Частые вопросы

Средства на содержание на ребенка начисляются от сумм «чистой» зарплаты, после удержания налога. Вы как получатель не должны платить никаких налогов с этой суммы.

Ежемесячное содержание ребенка отчисляется с пособия по безработице, пенсий, пособий и стипендий, если алиментщик их официально получает. Если подтвердить доходы плательщика никак нельзя, то пристав рассчитывает ежемесячную сумму, ориентируясь на прожиточный минимум по региону. Тот факт, что алименто-обязанное лицо нигде не работает, не освобождает его от необходимости платить содержание на детей, а также от ответственности за неуплату.

Согласно п. 3 ст. 83 СК РФ, если при каждом из родителей остаются дети, то содержание на ребенка будет взыскано в твёрдой денежной сумме с более обеспеченного родителя в пользу менее обеспеченного. Размер платежей будет определять суд, учитывая материальное и семейное положение сторон, необходимость лекарств или лечения и другие обстоятельства.

Заключение юриста

Взыскать алименты с чистой или грязной зарплаты в 2025 году можно. Если гражданин работает, но по бумагам не имеет дохода, то лучше просить суд назначить алименты в фиксированном размере. В таком случае не имеет никакого значения, сколько получает родитель, который проживает раздельно с ребенком.