Какую недвижимость вправе сдавать самозанятый

В соответствии с п. 3 ч. 2 ст. 6 закона №422-Ф3, если имеет место сдача квартиры как самозанятый, вы имеете право сдавать исключительно жилые помещения.

К жилым помещениям относятся квартира или ее часть, секция жилого дома или дом целиком, а также комната.

| Нет, я просто сдаю жилье | 120 |

| Да, и плачу налоги | 108 |

К нежилым помещениям следует отнести все остальное: апартаменты, офис, производственные помещения, гараж, склад. Определение складывается из таких правовых документов, как ЖК РФ, Постановление Правительства № 354, ФЗ № 218, а также ФЗ № 384. Сформулировать его можно следующим образом — это обособленная часть здания или сооружения, пригодная для различных целей, не связанных с проживанием граждан. Нежилые помещения не имеют удобств для регулярного проживания, а если и имеют — то не относятся к жилому фонду.

Самозанятый вправе сдавать арендатору любое жилое недвижимое имущество, будь то дом или квартира. В то время как делать это с нежилыми помещениями не получится.

Данное правило действует, в том числе, и для государственных служащих, для которых сдача в аренду квартиры является единственным разрешенным видом деятельности на НПД.

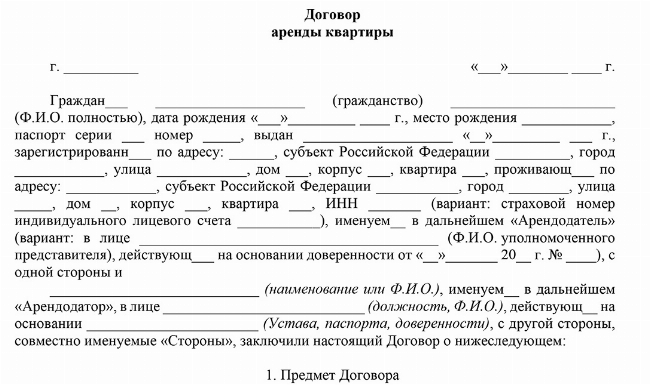

Юристы Европейской Юридической Службы подготовили специально для вас проверенный образец договора аренды квартиры, который соответствует всем законодательным требованиям. Вы можете использовать этот документ для своих нужд, изменяя только свои личные данные.

Налоги самозанятого за сдачу жилья

Далее рассмотрим, как платить налоги за сдачу жилья в случае с НПД. Налоговые ставки являются одинаковыми для всех участников налогового режима. Как правило, жилая недвижимость арендуются физическим лицом — с данного дохода нужно будет заплатить 4% налога. Если жилье арендует ИП или ООО — размер налога составит 6%.

Итак, давайте, разберемся, как самозанятым платить налог за сдачу квартиры в аренду, сколько придется платить, и как уменьшить сумму платежей. Представляем вашему вниманию пошаговую инструкцию по уменьшению налога:

1. Используйте налоговый бонус. В ходе регистрации статуса самозанятого на счет налогоплательщика будет автоматически зачислен налоговый бонус - 10 тыс. руб. Он уменьшает налог до 3% для физ лица и до 4% - для ООО и ИП, что, очевидно, существенно ниже, чем 13% НДФЛ. Сумму можно рассчитать с помощью программного обеспечения «Мой налог» автоматически.

Приведем пример расчета налога для жилья за 30 тыс. руб. в месяц:

- Для тех, кто зарегистрировался самозанятыми недавно: 30 000 × 3% = 900 руб.

- Для самозанятых, уже потративших налоговый бонус: 30 000 × 4% = 1 тысяча 200 руб.

- Для решивших платить стандартный НДФЛ: 30 тыс. × 13% = 3 тыс. 900 руб.

2. Не учитывайте в доход расходы за коммуналку. Это работает так: арендодателю не нужно учитывать плату жильцов, снимающих жилье, за электричество, воду и газ в общий доход от самозанятости.

Арендодатель сдает жилую недвижимость за 30 тыс. рублей. Воду, электричество и газ жильцы оплачивают по приборам учета. Ежемесячно вы платите налог лишь со стоимости аренды: 30 тыс. × 4% = 1 тысяча 200 рублей.

Для уменьшения налогооблагаемой базы следует:- фиксировать факт и объем потребления посредством счетчиков;

- оплачивать сумму фактического потребления коммунальных услуг;

- прописать в договоре, что жильцы самостоятельно оплачивают ЖКУ;

- хранить квитанции об оплате коммунальных услуг, где будет указано, за что конкретно, и сколько было заплачено.

3. Не учитывайте залог. Залогом (депозитом) считается сумма, страхующая арендодателя от случайных поломок либо резкого исчезновения жильцов. Нет необходимости платить налог с данной суммы, если арендатор заплатил залог, а затем по окончании срока договора об аренде получил эти залог обратно. Платить налог с этой суммы придется, если арендатор по тем или иным причинам не выполнил обязательства по договору аренды, и хозяин в итоге так и не вернул сумму залога.

Самозанятость и гостиничный бизнес

В 2019-м г. в закон №59-ФЗ были внесены поправки о том, что теперь запрещено оказывать гостиничные услуги в жилых помещениях. Чтобы передача жилплощади в аренду как гостиницы стала возможной, необходимо перевести данное жилое помещение в нежилое.

Таким образом, самозанятый не может превратить свою квартиру или жилой дом в хостел, построив на этом бизнес. Также не получится перевести жилье в нежилое помещение с целью сдачи, так как сдавать в найм нежилое недвижимое имущество на НПД запрещено.

Сдача чужой квартиры

Речь здесь не о мошенничестве и серых схемах. Мы говорим о случаях, когда, согласно документам, жилое имущество принадлежит жене, детям, брату или сестре. Самозанятые могут сдавать в аренду не только собственное жилье. Однако в таком случае следует разобраться с документами.

В таблице ниже рассмотрим ситуации, когда арендодатель – самозанятый, и аренда квартиры потребует дополнительных документов:

|

Если жилье – не ваше |

|

|

Недвижимость была приобретена до брака |

Если супруга купила жилье до брака, то оно считается ее личной собственностью. Чтобы муж мог сдавать его в аренду, потребуются обоснования (доверенность на право управления квартирой либо договор ссуды). |

|

Жилье приобрели в браке |

Супруги вправе распоряжаться совместной собственностью посредством заключения договора от своего имени. Исключение: случаи, когда сделки с недвижимостью подлежат госрегистрации. |

|

Недвижимое имущество принадлежит несовершеннолетнему |

Подобные договоры и доход от сдачи жилплощади будут контролироваться органами опеки. |

|

Жилая недвижимость принадлежит третьему лицу |

Гражданин, уплачивающий налоги в режиме ПНД, вправе сдать жилье с помощью договора субаренды. Т.е. заключить договор аренды с собственником квартиры, а затем пересдать квартиру посредством договора субаренды. |

Судебная практика: нелегальная сдача жилья

Гражданин Т. обратился в налоговую инспекцию с документами, способными подтвердить, что Д. сдавала ему жилье в аренду в течение более трех лет. Госорганы провели налоговую проверку в отношении Д., было ли это официально. Результаты показали, что с 2008-го по 2011-й г. Д. сдавала Т. жилье, однако не декларировала полученные доходы и не уплачивала государству налог, то есть аренда жилья была незаконной. В итоге налоговый орган привлек гражданку Д. к ответственности по п. 3 ст. 122 НК РФ (апелляционное определение Мосгорсуда от 4.09.2014, дело №33-19969/2014).

Частые вопросы

Следует нажать в приложении «Мой налог» на кнопку «новая продажа» и прописать данные арендодателя, а также сумму за аренду.

Самозанятые платят 4% с дохода, если сдают жилье физическому лицу, и 6%, если получают доход от юрлица или ИП.

Плательщики НПД могут оказывать услуги по сдаче жилых помещений в аренду, при этом эта недвижимость не обязательно должна быть в их собственности.

Заключение юриста

Подведем итоги. Можно сдавать квартиру как самозанятый в 2025 году и платить налог по наиболее низкой процентной ставке в размере 4%, если жилье сдается физлицу. Это считается самым выгодным вариантом налогообложения, и потому некоторые желают стать самозанятым при сдаче жилья. Помните, что заниматься гостиничным бизнесом под видом сдачи жилья в аренду в качестве самозанятого - запрещено.