Что такое коммерческая ипотека

Ипотека под нежилое помещение представляет собой целевой займ, предоставляемый банками на определенных условиях. Денежные средства можно потратить только на нужды, отраженные в кредитном договоре.

На самом деле коммерческий займ практически ничем не отличается от жилищного, за исключением нескольких моментов:

- ее могут взять, как физические, так и юридические лица;

- предметом купли-продажи выступает помещение или здание, не предназначенное для постоянного проживания.

«Апартаменты, которые стали популярны в последнее время среди россиян и используются вместо квартир для постоянного проживания, как раз относятся к нежилой недвижимости, поэтому жилищную ипотеку на их приобретение не дадут».

Получатель коммерческого кредита сможет воспользоваться мерами государственной поддержки, в том числе субсидией, выдаваемой при рождении третьего ребенка на погашение жилищного кредита или материнским капиталом.

| Совершенно не выгодна | 57 |

| Вполне выгодна, оптимальные условия | 42 |

Купить коммерческую недвижимость в ипотеку можно по той же схеме, что и приобретение квартиры под жилищный займ. Правда, не все банки пока готовы кредитовать клиентов на эти цели.

Отличие коммерческой ипотеки от жилищной

Взять в ипотеку коммерческую недвижимость также сложно, как и на покупку квартиры. Заемщику необходимо доказать свою платежеспособность. Кроме этого, внутренней политикой банка могут быть регламентированы особые требования к потенциальному клиенту. Например, некоторые кредитные организации считают, что выгоднее выдавать кредиты работникам бюджетной сферы, а другие наоборот, сотрудникам, трудящимся в бюджетных учреждениях побаиваются одобрять кредиты.

Этим коммерческая и жилищная ипотека очень похожи. Нужно быть готовым к тому, что не каждый банк пойдет навстречу потенциальному заемщику и выдаст денежные средства на приобретение нежилого объекта.

Главным отличием коммерческого займа от жилищного является то, что полученные финансы можно потратить на покупку только того недвижимого имущества, которое не предназначено для постоянного проживания, например офис, склад, гараж на фундаменте и др.

Кроме этого, потратить средства государственной поддержки на погашение коммерческого кредита невозможно, если это не предусмотрено правилами программы.

Пример из практики:

Севастьянова К.Р. взяла в ипотеку апартаменты на срок 20 лет стоимостью 3 млн рублей. Женщина исправно исполняла финансовые обязательства по внесению ежемесячных платежей, а после рождения третьего ребенка решила погасить часть займа государственной субсидией. Клиентка собрала все документы, подала заявку, но в предоставлении госпомощи ей отказали. Все дело в том, что субсидия при рождении третьего ребенка выдается на погашение только жилищной ипотеки. А раз апартаменты с юридической точки зрения являются нежилым помещением, то Севастьянова не имеет права на получении рассматриваемой помощи.

Для того чтобы купить нежилое помещение в ипотеку необходимо найти банк, предоставляющий подобные продукты. Не все банки готовы брать в залог нежилые объекты, так как они менее ликвидны, чем жилье.

В свою очередь, все больше кредитных организаций пересматривают свою политику и открывают новые продукты, в том числе коммерческую ипотеку. Если даже банк не предоставляет именно такой займ, то можно попробовать оформить целевой кредит. Например, в Сбербанке вполне оптимальной альтернативой служит кредит на любые цели под залог недвижимости.

Способы оформления

Юридические и физические лица могут взять ипотеку на нежилое помещение. Правила оформления договора и другие условия четко регламентированы ФЗ-102 от 1998 г. Для решения правовой проблемы наш юрист по коммерческой недвижимости ЕЮС с многолетней практикой разберет вашу ситуацию и проконсультирует для решения вопроса.

На практике различают несколько способов приобретения коммерческой недвижимости за счет заемных средств:

- Заемщик получает предварительное одобрение от банка, затем оформляют договор купли-продажи и подписывают основное соглашение. На следующем этапе переход права собственности и обременения регистрируют в Росреестре.

- Покупатель и продавец заключают договор купли-продажи, затем заемщик и банк подписывают предварительное соглашение об ипотеке, а после этого ипотечный договор. Залог регистрируют в ЕГРН.

- Клиент заключает договор с банком до покупки нежилого помещения. В таком случае залогом выступает принадлежащее ему ценное имущество (транспортные средства, недвижимость и др.).

В первых двух случаях банк выдает денежные средства только после регистрации обременений. Последний вариант назвать коммерческой ипотекой достаточно трудно, так как отличительной особенностью рассматриваемого продукта является то, что залогом становится приобретаемый на заемные средства объект.

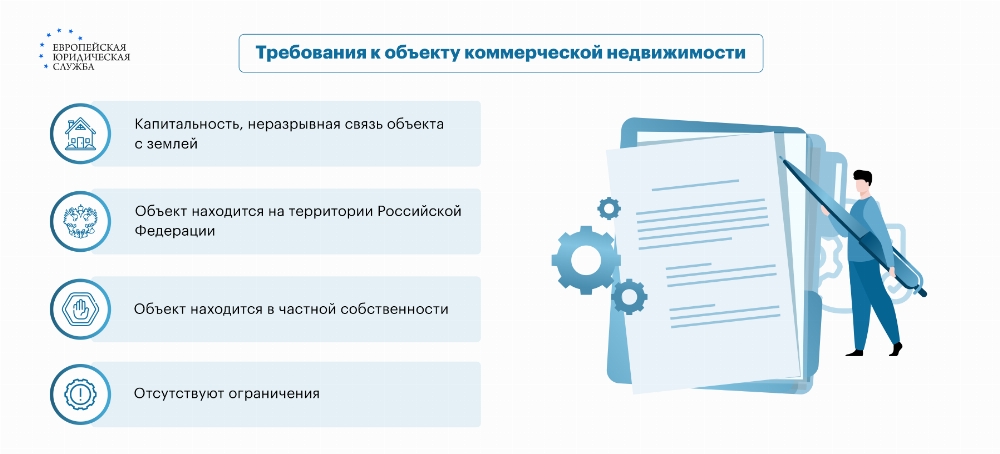

Требования банка к недвижимости

Ипотека на коммерческое помещение выдается по правилам, регламентированным ФЗ-102 от 1998 г. Особенностью сделки является то, что кредитная организация выдает денежные средства только на недвижимость, не предназначенную для постоянного проживания.

Ключевым словом здесь считается «недвижимость». Все дело в том, что по закону, не все объекты признают таковыми. Чтобы получить ипотеку на нежилое здание (помещение, сооружение), необходимо, чтобы оно отвечало условиям, отраженным в ст.130 ГК РФ.

- объект непосредственно связан с земельным участком, то есть расположен на нем;

- его невозможно переместить на другое место, по крайней мере, без несоразмерных затрат или повреждения имущества.

Таким образом, гараж, стоящий, например, на сваях или рельсах, который можно сравнительно легко перевезти на другое место, не может быть признан предметом сделки. На его приобретение коммерческий займ не оформят.

Кроме этого, банки предъявляют собственные требования к объекту, на покупку которого выдают денежные средства:

- он должен находиться на территории РФ;

- на него не наложены ограничения;

- у продавца есть вся документация на недвижимость;

- он не является государственной собственностью.

На самом деле перечень требований к коммерческой недвижимости не исчерпывающий. Как правило, банки вправе предъявлять дополнительные условия, в том числе и к объекту, который в будущем будет служить залогом.

Требования банка к заемщику

Физическим и юридическим лицам доступна коммерческая ипотека, условия, как показывает практика, устанавливают кредитные организации. Требования предъявляют не только к объекту, но и к заемщикам. Если клиент – физическое лицо, то чаще всего денежные средства выдаются на следующих условиях:

- возраст от 18 до 65 лет;

- наличие постоянного официального дохода на протяжении не менее полугода;

- достаточный заработок для исполнения финансовых обязательств;

- наличие гражданства РФ;

- небольшая кредитная нагрузка;

- положительная кредитная история.

Если клиент является юридическим лицом, то банк, в первую очередь, будет оценивать не руководителя предприятия, обратившегося за кредитом, а компанию в целом. Обращают внимание на уровень:

- платежеспособности;

- ликвидности;

- закредитованности;

- доходности и др. параметры.

Также, банк мониторит историю деятельности компании. Банки интересуются, добросовестно ли потенциальный клиент исполняет свои финансовые обязательства, не является ли фирма участником судебного разбирательства, не открыта ли процедура банкротства.

Пошаговая инструкция оформления

Ипотека на нежилую недвижимость выдается при личном обращении заявителя в отделение кредитной организации. Нужно учитывать тот факт, что процедура достаточно сложная и за один день оформить сделку невозможно.

|

Этапы процедуры: |

|

клиент консультируется с сотрудником банка о возможности получения коммерческой ипотеки; |

|

потенциальный заемщик подает заявление и документы на кредит; |

|

кредитная организация рассматривает заявление и выносит предварительное решение (одобрение или отказ); |

|

в случае получения одобрения, клиент подбирает объект, которое отвечает требованиям банка; |

|

далее потенциальный заемщик передает документы на недвижимость банку, кредитная организация оценивает объект, а если все в порядке, одобряет его; |

|

на следующем этапе заключают ипотечный договор, в котором четко прописан объект, на приобретение которого выданы денежные средства; |

|

покупатель и продавец заключают договор купли-продажи; |

|

клиент регистрирует переход права собственности на объект и обременения в Росреестре; |

|

недвижимость страхуют. |

Когда и каким образом банк перечисляет денежные средства, напрямую зависит от условий кредитной организации. Как показывает практика, зачастую клиент даже не видит финансов. Их, либо перечисляют продавцу после заключения договора купли-продажи, либо оставляют в ячейке и др. Для банка такие методы служат неким гарантом того, что заемщик направит денежные средств не по целевому назначению.

Перечень документов

Чтобы получить ипотеку на коммерческую недвижимость необходимо подготовить пакет документов. Как правило, он включает в себя:

- идентификатор личности;

- заполненную заявление-анкету;

- бумаги, подтверждающие постоянный доход;

- договор купли-продажи на объект, для покупки которого выдают ипотеку;

- иные бумаги на недвижимость.

Если заемщиком выступает юридическое лицо, то ему необходимо представить свидетельство о регистрации в ЕГРЮЛ, ИНН, устав, протокол собрания акционеров, финансовую отчетность, бумаги на покупаемый объект.

Ипотечный договор

Можно ли купить коммерческую недвижимость в ипотеку, уже предельно ясно. Теперь необходимо разобраться, как выглядит ипотечный договор.

Как правило, на законодательном уровне единой формы документа не установлено. Согласно ст.8 ФЗ-102 от 1998 г., соглашение заключается с соблюдением общим правил гражданского законодательства. Требования к его содержанию описаны в ст.9 ФЗ-102. В него включают:

- предмет;

- оценку имущества, существо;

- размер и период исполнения обязательств;

- возможность обращения взыскания на залоговое имущество (в случае необходимости) и др.

Ипотечный договор составляет банк. Клиенту рекомендуется в обязательном порядке подробно ознакомиться с ним, а если все в порядке, можно подписывают документ.

Регистрация недвижимости

Покупку коммерческой недвижимости необходимо зарегистрировать в Росреестре. Для этого предоставляют документы на объект и кредитный договор. Кроме этого, придется уплатить госпошлину. Она составляет 1 тыс. рублей для физических и 4 тыс. руб. для юридических лиц.

Надо отметить, что факт перехода права собственности на объект также регистрируется в Росреестре. В таком случае покупатель оплачивает государственную пошлину за совершение иного юридически значимого действия. Для физических лиц она составляет 2 тыс. рублей, а для юридических – 22 тыс. руб.

Распространенные причины отказа банка в выдаче ипотеки

Ипотека под коммерческую недвижимость для физических лиц и организаций доступна только в том случае, если потенциальный заемщик соответствует требованиям, предъявляемым банком. На практике часто встречаются случаи, когда кредитная организация отказывает в предоставлении заемных денежных средств. Зачастую это происходит по следующим причинам:

- клиент имеет недостаточный ежемесячный доход или срок его получения составляет менее полугода;

- заявитель предоставил неверную информацию;

- подан неполный пакет документов;

- недвижимость не может выступать в качестве залога, исходя из внутренней политики банка;

- у клиента недостаточно средств для первоначального взноса;

- организация получает прибыль только «по сезонам»;

- доход компании низкий и не удовлетворяет требованиям кредитной организации;

- другие объективные причины.

При получении отказа от банка в предоставлении коммерческого кредита, попросите специалиста объяснить причину. Как правило, кредитная организация может отказать без объяснения оснований. Но, если кредитный менеджер пойдет на уступки, и расскажет, почему банк приняло отрицательное решение, можно исправить свои ошибки и попытаться взять ипотеку снова.

Частые вопросы

Да, индивидуальный предприниматель может обратиться в банк с заявкой на получение коммерческого кредита. Для этого необходимо выбрать кредитную организацию, предоставляющую подобные продукты, предоставить документы, подтверждающие доходы и другие по требованию банка.

Как правило, ипотека выдается на недвижимость. Недвижимыми признаются те объекты, которые «связаны с земельным участком» и их невозможно переместить на другие место без несоразмерных затрат или повреждения имущества. Таким образом, если киоск стоит на фундаменте и его нельзя перевезти, то получить ипотеку на такой объект можно. В противном случае клиенту доступен лишь потребительский кредит.

Банки самостоятельно устанавливают перечень документов, требуемых для оформления рассматриваемого типа ипотеки. Как показывает практика, клиенты предоставляют паспорт, бумаги, подтверждающие доходы и документацию на объект недвижимости.

Заключение эксперта

Получить ипотеку на покупку недвижимости, не предназначенной для постоянного проживания, могут, как физические, так и юридические лица. Однако в настоящее время не все банки готовы предоставлять рассматриваемый продукт.

Все дело в том, что ликвидность нежилых помещений гораздо ниже, чем жилья. Это означает то, что продать его в случае неисполнения обязательств заемщиком и изъятия имущества, труднее и дольше.

Тем не менее, коммерческий займы становятся все популярнее. Часто их берут для покупки апартаментов, объектов, используемых под офис, склад и др.

Судебная практика

Мария Иванова обратилась с исковым заявлением в суд. Женщина потребовала отменить обращение взыскание на апартаменты, которые она приобрела с использованием коммерческой ипотеки. Истица пояснила, что купила недвижимость с использованием заемных денежных средств апартаменты. Договор заключен на сумму 5 млн рублей по 10% годовых сроком на 10 лет с ежемесячным платежом 23000 рублей. На протяжении 49 месяцев (4 лет и 1 мес.) женщина исправно исполняла финансовые обязательства. Но, не смогла внести платежи 2 раза подряд. За это время образовалась задолженность в размере 46 тыс. рублей. Без учета штрафа и пени.

Банк обратил взыскание на апартаменты из-за неисполнения обязательств клиенткой. Истица попросила суд отменить обращение взыскания.

Суд, рассмотрев дело, пришел к выводу, что Иванова действительно нарушила условия ипотечного договора и не исполнила обязательства по внесению платежей 2 раза подряд. В четвертый месяц банк обратил взыскание на имущество, выступающее залогом по условиям ст.50 ФЗ-102 от 1998 г и ст. 55 ФЗ-102.

Но на основании этого же закона, в соответствии со ст.54 ФЗ-102 банк не имеет право обращать взыскание на залоговое имущество вне судебном порядке, если сумма задолженности составляет меньше 5% от стоимости недвижимости, а также, если просрочка платежа составляет меньше 3 месяцев.

Суд пришел к выводу, что банк не имел право обращать взыскание и удовлетворил требования истицы в полном объеме.