Правовое регулирование

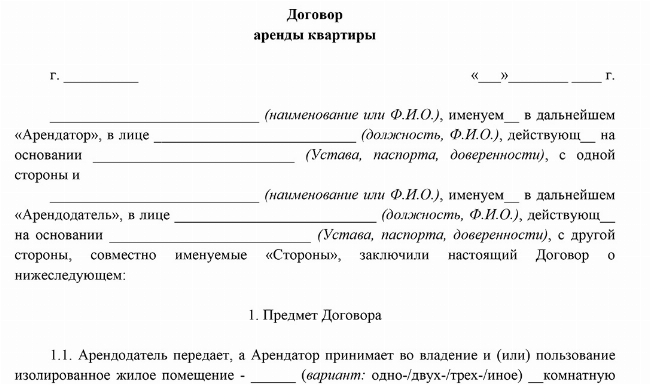

В быту передачу квартиры третьим лицам во временное пользование за некоторую плату называют арендной. Однако, с юридической точки зрения, это наем. Арендой российский законодатель считает случаи, когда:

- жилая недвижимость передается во временное пользование организациям;

- нежилая недвижимость используется любыми лицами – физическими или юридическими.

Для удобства далее в статье термин «аренда» будет употребляться и в значении найма.

| Нет, не платил | 82 |

| Да, платил | 59 |

Основной нормативно-правовой акт, в котором регламентируется порядок найма, – ГК РФ. Положения об аренде жилья содержатся в гл. 35. Также некоторые нормы находятся в ЖК РФ. Вопросы, связанные с налогообложением при аренде квартиры, регулируются НК РФ (гл. 23, 26.5, 32) и законом о самозанятых.

Преимущества законного оформления аренды квартиры

Зачастую главной причиной уклонения от уплаты налогов является нежелание совершать дополнительные расходы. Однако сдача квартиры внаем с соблюдением требования законодательства, особенно налогового, дает арендодателю некоторые неочевидные преимущества. К ним относятся:

- Дисциплинированность квартирантов. В договоре аренды можно указать любые условия и установить за их несоблюдение санкции. Например, если не хочется, чтобы в квартире оставались с ночевкой третьи лица, это можно оговорить.

- Платежи по безналичному расчету. Зачастую, когда не заключают договор, стороны договариваются получать арендную плату наличными. Однако это неудобно. Каждый месяц приходится договариваться о встрече, подбирать время, куда-то ехать. При легальном оформлении сделки такая проблема отпадает.

- Отсутствие претензий со стороны соседей. Нередко соседи жалуются в налоговую и другие органы, если им не нравится поведение арендатора или сам арендодатель. Чтобы избежать возможных проблем с законом, лучше заключить договор аренды квартиры официально.

- Отсутствие налоговых проверок, штрафов и судебных разбирательств. Если уплачивать все налоги честно и открыто, то владельца квартиры не за что привлекать к ответственности. Но если на нарушении поймают - придется уплатить штраф, обязательные платежи и пени. В среднем сумма достигает до 20% полученных от аренды доходов за последние три года. В таких ситуациях намного выгоднее платить налоги.

- Возможность получения страховки. Если в квартиру заселится человек, по закону не имеющий оснований в ней проживать, то в случае возникновения неприятностей, хозяину жилья придется самому оплачивать ремонт.

Варианты уплаты налогов

Согласно действующему российскому законодательству, собственник квартиры перед заключением договора аренды должен решить, как будет осуществляться уплата налога за сдачу жилья. На выбор предлагается три варианта установления налоговых отношений.

|

Вариант |

Дополнение |

|

Подача декларации по форме 3-НДФЛ |

В таком случае налог на доходы физ. лица составит стандартные 13% |

|

Получение патента |

По этой схеме формально уплачивается не налог, а покупается патент. Его стоимость составляет 6% от потенциального дохода. Для оформления патента требуется регистрация ИП |

|

Получение статуса самозанятого |

В таком случае налоговая ставка составляет всего 4% |

|

Регистрация ИП по УСН |

Согласно ст. 346.21 НК РФ, размер налога рассчитывается по следующей формуле: налоговая ставка (зачастую 6%, в некоторых регионах понижается до 1%) * налоговая база. Применение УСН возможно, если годовой доход не превышает 200 млн руб., а количество сотрудников менее 130 человек |

Разберем налоговые схемы подробнее.

Налог на доходы физических лиц

Базовая налоговая ставка НДФЛ – 13%. Она одинакова для всех, в том числе и для льготников (инвалиды, малоимущие и многодетные, ветераны и др.).

Гражданин Ильин сдает квартиру за 25 тыс. руб. в месяц. При такой цене налог на доход от аренды составит 3250 руб. в месяц, а в год – 39тыс. руб.

В законодательстве предусмотрены случаи, когда у собственника квартиры есть возможность получить налоговый вычет. К ним относятся:

- Покупка лекарств и получение медицинских услуг. Учитываются траты на себя, законного супруга, несовершеннолетних детей и родителей. Например, вычет можно получить, если во время сдачи жилья осуществлялось лечение зубов, покупались дорогостоящие препараты и т.д.

- Образование. Учитываются траты на себя, детей, а также братьев и сестер до 24 лет, обучающихся на очной форме. Вычет можно получить за детский сад, обучение в ВУЗе или автошколе и т.д.

- Покупка квартиры. У каждого гражданина есть право получить один раз в жизни налоговый вычет на приобретение жилья. Правда, сумма ограничивается 260 тыс. руб. Однако при ипотеке есть возможность получить налоговый вычет с процентов в размере до 3 млн руб.

- Открытие ИИС. Вычет возможно получить и с денег, вложенных в индивидуальный инвестиционный счет. Каждый год возвращается 13%, но не более 52 тыс. руб. За весь период вычет от ИИС не может превышать 400 тыс. руб.

Стоит учитывать, что владелец квартиры также должен платить налог при сдаче доли или комнаты.

ИП на патенте

Еще один вариант уплаты налогов, когда легально оформляется сдача в аренду квартиры, – налогообложение по патентной системе. Чтобы воспользоваться этой схемой налоговых отношений с государством, гражданину необходимо сначала зарегистрировать ИП, а затем оформить патент по стоимости 6% от примерного годового дохода. При действии такого налогового режима лицо освобождается от всех налогов за год действия документа.

Цена патента рассчитывается исходя не из фактического дохода арендодателя, а на основании средних значений, установленных местными нормативными актами. Соответственно, сумма фактических доходов за год может существенно отличаться от суммы, рассчитанной в соответствии с региональными нормативами.

Гражданин Чехов сдает квартиру площадью 70 кв. м. в Москве за 90 тыс. руб. Период действия договора – с 01.01. по 31.12. Стоимость патента составит 73 506 руб. При уплате НДФЛ сумма налоговых платежей за год достигла бы 140400 руб.

Ставки различаются от региона к региону. Арендодатели могут рассчитать стоимость патента с помощью калькулятора на сайте налоговой. Для этого нужно указать регион, период действия договоренностей по сдаче квартиры в аренду и ее площадь.

Подробнее ознакомиться с информацией о патентной системе можно на сайте ФНС. Там же указаны особенности актуального регионального законодательства. Если вам нужна правовая помощь, налоговый юрист Европейской Юридической Службы с многолетним стажем поможет вам и проконсультирует, составит план действий в конкретно вашей ситуации.

Налог для самозанятых

С 2019 г. в России действует новый налоговый режим для самозанятых. Такой статус получают лица, уплачивающие налог на профессиональный доход (НПД). Налоговая ставка для них устанавливается от 4 до 6% в зависимости от вида деятельности.

Например, налог на доход от сдачи жилья физическому лицу составляет 4%, а если квартира сдается ИП или организации, то налоговая ставка увеличивается до 6%. При этом годовой доход от съема не должен превышать 2,4 млн руб. Нежилую недвижимость сдавать в аренду самозанятым по НПД нельзя.

Наиболее существенные ограничения для самозанятых:

- отсутствие пенсионных отчислений;

- не сочетаемость с другими системами налогообложения.

Чтобы перейти на НПД, нужно скачать приложение «Мой налог» и пройти в нем регистрацию. У приложения также есть и веб-версия. Если лицо зарегистрировано как ИП, в течение месяца необходимо направить в налоговую уведомление о смене режима налогообложения.

В Письме ФНС России от 26.12.2018 N СД-4-3/25577@ устанавливается форма заявления:

- для УСН – форма №26.2-8;

- для ПСН – форма №26.5-4.

Если ИП был на ОСН, то уведомление направлять не нужно. Достаточно зарегистрироваться в системе. При переходе ИП с ПСН неиспользованное время патента конвертируется в денежный эквивалент и поступает храниться на налоговый счет.

Также при регистрации самозанятые получают 10 тыс. руб. на уплату обязательных платежей. Однако эти деньги не покрывают полностью сумму, подлежащую уплате. Если налоговая ставка устанавливается в 4%, то из этих 10 тыс. списывается ¼ для погашения налога, а если 6% – по 1/3.

Частые вопросы

Исходя из практики, наиболее выгодный вариант налогообложения – регистрация лица в качестве самозанятого (размер НПД – 4%). Однако стоит помнить, что доходы в таком случае не должны превышать 2,4 млн руб. При большем доходе рекомендуется переходить на ПСН, где ставка составляет 9%.

Если квартиранты помимо арендной платы оплачивают еще и коммунальные платежи, то они также облагаются налогом, так как собственник квартиры получает от этого экономическую выгоду. Однако если потребление коммунальных ресурсов фиксируется счетчиками, то налог не уплачивается, поскольку арендатор компенсирует свои расходы (Письмо Минфина от 29.04.2019 № 03-04-07/31733).

Самозанятые уплачивают налог на сдачу недвижимости через приложение «Мой налог». Достаточно указать название услуги (например, «Плата за наем жилого помещения с 1 июля по 31 июля»), размер дохода и сформировать чек. Также можно привязать к аккаунту банковскую карту, чтобы обязательные платежи взимались автоматически.

Если нет ИП и лицо не является самозанятым, в налоговую по месту учета налогоплательщика подается декларация 3-НДФЛ. Также подать документ можно и онлайн через личный кабинет на сайте ФНС.

Для получения патента необходимо обратиться в налоговую. В первые 90 дней оплачивается 1/3 стоимости патента, а оставшаяся часть – до момента окончания действия документа.

Заключение эксперта

При заключении договора аренды собственник жилья обязан уплачивать налог с сдачи квартиры. Легальное оформление сделки дает владельцу ряд преимуществ, главное из которых – избежание ответственности за неуплату обязательных платежей в казну государства. Общая сумма штрафов, налогов и пени может составлять до 20% от дохода. Тем временем, налоговая ставка для самозанятых составляет всего 4%, а при ПСН или УСН – 6%.