Налог на прибыль: понятие

Характеристика налога на прибыль прописана в главе 25 НК РФ. Именно здесь содержатся основные положения, регламентирующие правила и порядок того, как начисляется налог, а также процесс его уплаты.

Налог на прибыль – это прямой налог, для исчисления которого во внимание берется финансовый результат деятельности компании. Чтобы его правильно начислить, представители налоговой службы учитывают как расходы организации, которые она понесла во время работы, так и доходы, извлеченные из коммерческой деятельности за конкретный период. Именно разница между двумя этими суммами и является базой для начисления налогового сбора.

Определением налога на прибыль в организации занимается бухгалтер. Это сложный процесс, требующий немало знаний и навыков.

Зачастую для ведения бухгалтерского и налогового учета используются специализированные программы, которые облегчают работу специалисту. Но даже если вы лично не касаетесь бухгалтерии, небольшие познания в области налогообложения, порядка формирования сборов, их уплаты и подготовки налоговой отчетности будут не лишними.

Плательщики налога на прибыль

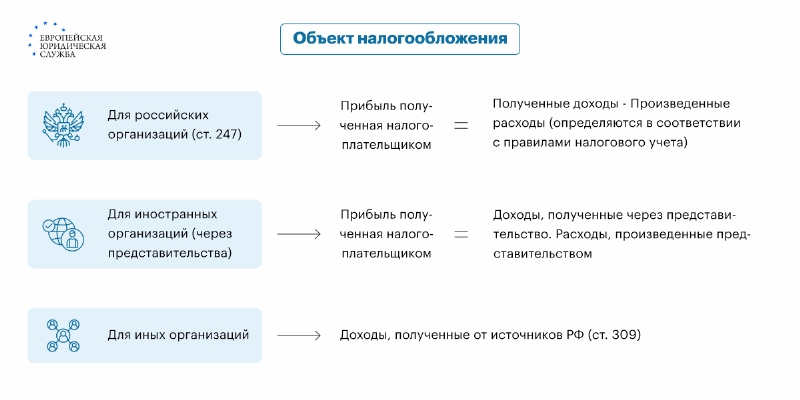

Плательщиками налога на прибыль являются, согласно законодательству, юридические лица и ИП, которые зарегистрированы как в России, так и за рубежом, ведущие коммерческую деятельность на территории РФ, в результате которой и получают прибыль. К таким, например, относятся акционерные общества, ООО, ПАО и пр. Об этом сказано в ст.246 НК РФ.

| Да, являюсь плательщиком | 75 |

| Нет, я не плачу этот налог | 53 |

Здесь же сказано, что к российским компаниям приравниваются иностранные фирмы, которые имеют статус налогового резидента, признаваемые таковыми в порядке, определенном статьей 246.2 НК РФ.

Как рассчитывается налог на доходы юридических лиц

Порядок расчета налога определен Налоговым кодексом РФ (гл.25 НК РФ). Он един для всех компаний, применяющих ОСН, независимо от их организационно-правовой формы. Чтобы точно определить сумму, которую нужно будет заплатить, вам нужно:

- уметь классифицировать доходы и расходы организации;

- определять налоговую базу (кратко – НБ);

- знать налоговые ставки (кратко – НС);

- иметь навыки в области произведения расчетов;

- быть компетентным в сфере налогового законодательства и следить за изменениями.

Чтобы рассчитать налог на прибыль вам нужно понять, какой метод исчисления сбора применяется в организации, правильно определить отчетный период, понять, какие доходы получены в нем и подсчитать сумму затрат.

Методы расчета

Резиденты РФ — юридические лица и индивидуальные предприниматели, признаваемые налогоплательщиками, могут выбрать один из способов определения дебета и кредита для расчета НБ, требуемой для исчисления сбора: кассовый или метод начисления.

|

Начисление налога по кассовому методу |

Метод начисления налога |

|

Момент, когда средства зачисляются или списываются со счета, является датой признания дохода или расхода |

Чтобы денежные средства были признаны доходом, или наоборот, был определен расход, не учитывается дата, когда средства были получены фактически. |

|

Доходы и расходы будут включены в тот отчетный период, когда сумма будет зачислена на счет в кредитную организацию, кассу юрлица, или, напротив, списана с расчетного счета |

Что поступления средств, что их списание декларируется в том налоговом периоде, в котором совершался учет этого факта. |

Метод начисления может применяться всеми компаниями, которые признаются налогоплательщиками РФ, а вот кассовый доступен не всем. Им не вправе пользоваться:

- банки;

- кредитно-потребительские кооперативы;

- микрофинансовые организации;

- контрольные органы иностранных плательщиков налогового сбора и налоговых резидентов РФ;

- организации, которые за последние 4 квартала в среднем получили выручку более 1 млн рублей (без НДС).

Статья 273 НК РФ разъясняет, как правильно определять доход и объем расходов, если был выбран кассовый метод.

Формула расчета

Для расчета налога на прибыль используется формула:

НС – это налоговая ставка, а НБ – налоговая база. По-другому арифметическое выражение, при помощи которого можно подсчитать сумму, подлежащую уплате в бюджет выглядит так:

- НС – налоговая ставка;

- Д – доходы;

- Р – расходы в отчетном периоде.

Алгоритм расчета суммы сбора, когда известны все показатели, не сложен. Гораздо труднее определить налогооблагаемую базу, ведь не все доходы и расходы принимаются к учету. Но мы не будем вникать в такие тонкости.

Налоговая база

Чтобы правильно определить размер налога на прибыль, который нужно уплатить, необходимо выяснить, что является налоговой базой в конкретном случае. При этом компания обязана оформлять расчет в письменном виде по правилам, установленным статьей 315 НК РФ. Он должен включать в себя следующую информацию:

- налоговый период;

- прибыль, извлеченную из деятельности, и расходы, уменьшающие данную сумму;

- внереализационные поступления;

- прибыль или убыток, возникшие в результате продаж или внереализационных операций;

- итоговую сумму, признаваемую НБ.

Отметим, прибыль, облагаемая налогом, уменьшается на убытки, которые подлежат переносу в отчетном периоде.

Если говорить простым языком, для определения НБ вам необходимо прибегнуть к простому вычислению:

- прибыль, которая поступила компании, суммируется;

- величина расходов вычитается из полученной суммы доходов.

Разница между суммами и является налогом, который должна уплатить компания.

Если говорить про период, который берется в расчет, то учитывается календарный год. Говоря другими словами, НБ будет определена в течение периода, отсчет которого начинается первого января и заканчивается 31 декабря текущего года. Новый период начнется заново 1 января.

Если происходит ликвидация организации, то важно понимать, что налог на прибыль, который должен уплатить учредитель ликвидируемого юрлица, определяется, как разница, возникающая между стоимостью долей в уставном капитале и стоимостью, установленной на имущество рынком, на момент его регистрации в собственность.Если рыночная цена на имущество будет больше, чем вносили учредители в уставной капитал, то такое превышение признается дивидендами.

Ставка налог на прибыль организаций

Юристы ЕЮС утверждают, основная ставка налога составляет 20% от прибыли организации (от НБ), но по некоторым доходам, получаемым компанией, она увеличивается, или наоборот, уменьшается.

|

Вид дохода |

Ставка, в % |

|

По ценным бумагам, выпущенным российскими организациями, если права по ним учитываются на счетах ДЕПО, а сведения о них не переданы налоговому агенту |

30 |

|

Полученный от деятельности, связанной с добычей углеводородного угля, компаниями, имеющими соответствующую лицензию и операторами месторождения |

20 (в федеральный бюджет) |

|

Контролируемых налогоплательщиками иностранных компаний |

|

|

Прибыль иностранных компаний, полученная на территории РФ, которая не связана с постоянным представительством в России |

|

|

Проценты от государственных, муниципальных и иных ценных бумаг |

15 |

|

Дивиденды иностранной компании, полученной от российской организации |

|

|

Доходы в виде процентов по некоторым муниципальным ценным бумагам |

9 |

|

Прибыль иностранных фирм, не связанных с деятельностью в РФ через постоянное представительство от ТС, контейнеров для международных перевозок |

10 |

Распределение налога на прибыль осуществляется в порядке, который регламентирован нормами налогового законодательства России. Часть пополняет федеральный бюджет, а часть идет в региональный.

Налог на прибыль: льготный процент

Определенные компании могут рассчитывать на налог по ставке 0%. Из-за такой льготы (нулевой ставки налога на прибыль) компания фактически не платит налог, но она обязана сдавать декларации. Нулевую ставку используют производители сельскохозяйственных товаров, а также рыбохозорганизации, которые отвечают требованиям, установленным статьей 346.2 НК РФ, в отношении доходов, получателями которых выступает Банк РФ, учреждения здравоохранения, образовательные и социальные учреждения, а также участники проекта «Сколково».

Также некоторые налоговые льготы имеют компании, зарегистрированные за рубежом. Более подробно о государствах, предоставляющих льготы, в рамках консультации расскажет юрист по оффшорам.

Пример расчета налога на доходы юр лиц

Юристы ЕЮС отмечают, чтобы рассчитать налог на прибыль, вам нужно правильно определить НБ. Как правило, расчетами занимаются бухгалтеры, но схему аритмических вычислений полезно знать и руководящему звену предприятия.

Пример:

Допустим, в отчетном периоде компания получила доход от реализации продукции 2 млн рублей, внереализационные поступления составили – 400 тыс. руб., а совокупные расходы – 770 тыс. руб. Все доходы облагаются по общей ставке 20%. Рассчитаем сколько составляет налог на прибыль: (2000000 + 400000 – 770000) * 20% = 326 тыс. рублей.

Обратите внимание на то, что если компания получает доходы, налог с которого уплачивается по другой ставке, то расчет производится по всем видам прибыли отдельно.

Также некоторые поступления вообще не включаются в налоговую базу, соответственно, с них налоговый сбор не уплачивается, например, залог, задаток, имущественный взнос РФ и т.д. (статья 251 НК РФ).

Порядок уплаты налога

Давайте разберемся, как платится налог на прибыль в России. Во-первых, каждая организация обязана регулярно отчитываться перед ФНС о полученных доходах путем подачи декларации. За непредставление налоговой отчетности в РФ предусмотрена ответственность.

Рассматриваемый сбор уплачивают один раз в год, а авансовые платежи по налогу – раз в месяц или квартал. НК РФ установлены конкретные сроки, в течение которых организации нужно сдать декларацию и оплатить сам налоговый сбор.

Налоговый период

Налоговым периодом признается временной промежуток, по завершению которого компания должна сформировать НБ и окончательно определить сумму сбора к уплате. Как правило, налоговый период равен календарному году и составляет 12 месяцев.

Отчетный период – это промежуток, по истечению которого компания обязана отчитаться перед налоговой, что делают раз в квартал.

Налоговая декларация

Как показывает практика, сначала организация отчитывается перед ФНС, а затем уплачивается сам налог. Все компании, которые признаются налогоплательщиками, обязаны регулярно сдавать декларацию по форме, установленной Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@. Ее сдают не позднее, чем:

- через 25 дней после окончания отчетного периода;

- 25 марта года, следующего за истекшим налоговым периодом.

Юристы ЕЮС напоминают, налоговую декларацию сдают в ФНС по месту нахождения компании или по месту расположения ее обособленного подразделения. К заполнению декларации нужно подходить крайне внимательно. Никакие исправления, зачеркивания не допускаются, а ошибки в расчетах вообще могут привести к неблагоприятным последствиям. Если в результате технической описки сумма сбора уменьшилась, то вас могут привлечь к налоговой ответственности.

Сроки уплаты налога

Период уплаты налоговых сборов, начисляемых на выручку компании, строго регламентирован законодательством. За нарушение рассматриваемых сроков предусмотрена ответственность.

- Сбор, который начисляется в конце налогового периода, должен быть уплачен организацией до 28 марта года, который будет следовать за истекшим.

- Авансовые платежи, которые начисляются ежемесячно с учетом фактической доходности предприятия (для расчета берется конкретный отчетный период), должны быть перечислены до 28 числа следующего месяца. Например, если расчет был в марте, то уплатить нужно до 28 апреля.

- Авансовые платежи, рассчитываемые по результатам работы компании за квартал, юрлицо должно перевести в бюджет до 28-го числа месяца, который следует за истекшим отчетным периодом (правило применяется по результатам, которые удалось достичь в отчетный период).

- Авансовые платежи (ежемесячные) вносятся до 28 числа текущего месяца.

Помните, каждая организация обязана вести и бухгалтерский, и налоговый учет. Подтверждением последнего являются первичные учетные документы, расчет НБ и аналитические регистры.

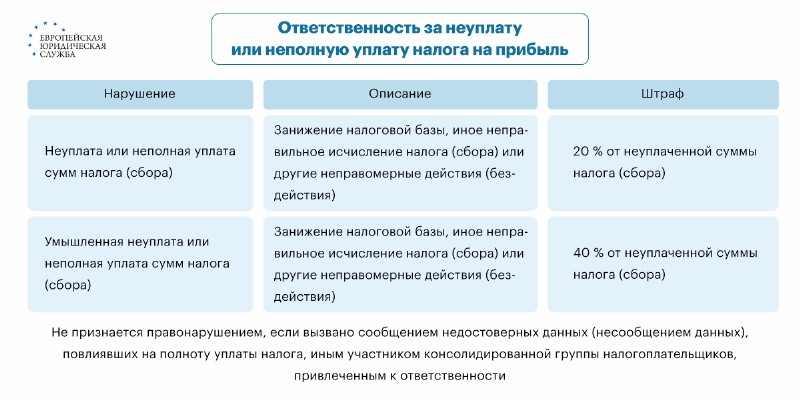

Ответственность за неуплату налога на прибыль

За нарушение сроков сдачи налоговой отчетности ответственное должностное лицо (чаще бухгалтера) могут привлечь к административной ответственности по ст.15.5 КоАП РФ, за что предусмотрено наказание в виде предупреждения или штрафа от 300 до 500 рублей.

За невнесение платежа или уплату сбора не в полном размере организацию накажут по ст.122 НК РФ. Если же компания умышленно уклоняется от налоговых отчислений, например, не подает налоговую декларацию, отражает в налоговой отчетности заведомо ложные сведения в крупном (15 млн рублей за 3 календарных года) и в особо крупном размере (45 млн рублей за 3 года) и пр., то тогда ее действия попадают под уголовную ответственность по ст.199 УК РФ, за что наказание более серьезное, вплоть до лишения свободы.

Судебная практика

В своем Определении от 12 апреля 2021 г. № 309-ЭС20-23981, А76-46624/2019 Верховный суд РФ пояснил, когда действия неплательщика налога на прибыль считаются умышленными, а когда — нет.

Так, в ходе выездной проверки ФНС обнаружила недостатки, связанные с ведением налогового учета в ООО «Фирма Мери». Имеющиеся документы не отражали фактического положения дел, из чего налоговики сделали вывод о том, что учет велся лишь формально. Компанию привлекли к налоговой ответственности по части 3 статьи 122 НК РФ.

Организация с таким решением не согласилась и обжаловала санкции в суде. Судья отменил решение налогового органа, указав на то, что деяние подлежит квалификации по первой части ст.122 НК РФ.

Такой вывод не устроил ФНС. Дело дошло до Верховного суда. ВС РФ принял во внимание доводы налоговой службы о том, что учет в организации велся формально с целью уклонения от уплаты налога на прибыль и отправил дело на рассмотрение Судебной коллегии по экономическим спорам.

Частые вопросы

Так называют прибыль за период, определяемую с учетом правил, установленных налоговыми органами, которая облагается налоговыми сборами. Платежи уплачиваются в ФНС. Они распределяются в определённой пропорции в бюджеты на уровне федерации и регионов.

В Государственной Думе обсуждали вопрос, который связан с увеличением этого сбора, но остановились на единовременном «добровольном» налоговом платеже на сверхприбыль. Ожидается, что законопроект вступит в силу с 1 января 2024 года.

Власти субъекта вправе снижать фиксированную часть региональной налоговой ставки для отдельных категорий организаций вплоть до 0.

Заключение юриста

Налог на прибыль в 2025 году рассчитывается и уплачивается исходя из чистого дохода компании, уменьшенной на величину расходов в налоговом периоде. По истечении каждого квартала и года организации обязаны отчитываться перед ФНС путем подачи декларации. Если выяснится, что сумма налога в ней занижена, то фирму могут привлечь к налоговой, и даже уголовной ответственности.