Продажа квартиры по наследству: главное

Необходимость платить налоги – то, что останавливает многих наследников, решивших продать унаследованную квартиру или другую недвижимость. В действительности, в ряде случаев обойтись без деклараций и налогов не получится, однако есть и обстоятельства, в которых этого можно избежать.

В соответствии с российскими законами, предусмотрено два разных срока владения любым имуществом:

- три года;

- пять лет.

| Да, три года - слишком долго | 547 |

| Нет, срок приемлемый | 84 |

Если речь идет о доставшемся по наследству автомобиле, другом транспорте, то минимальный срок владения будет составлять три года. Что касается квартир, то здесь сроки меняются и зависит от различных обстоятельств.

|

Обстоятельства |

Сроки продажи без налога |

|

Квартира перешла по наследству |

Спустя три года |

|

Квартиру подарил близкий родственник/член семьи |

Спустя три года |

|

Квартира приватизирована |

Спустя три года |

|

Квартира передана по договору пожизненного содержания |

Спустя три года |

|

Единственное жилье (продажа наследственной квартиры после 2020 года) |

Спустя три года |

|

Одна из квартир, вторая приобретена в течение 90 дней до даты продажи, другой квартиры нет |

Спустя три года |

|

Квартира приобретена до 1 января 2016 года |

Спустя три года |

|

Остальные обстоятельства |

Спустя пять лет |

Иными словами, квартиру, которая досталась гражданину по наследству, он сможет продать без необходимости платить налоги только спустя три года.

Сроки владения: как считать

Для того, чтобы точно определить минимальный срок владения квартирой, нужно за основу взять официальную дату смерти того, кому имущество принадлежало ранее. В то же время, владелец может провести регистрацию права собственности позднее – например, после получения наследства и свидетельства о права на наследство, через несколько лет. На возможность реализовать полученную в наследство квартиру без налога это никоим образом не повлияет – принципиальное значение имеет только дата смерти.

Наследство от супругов

Если речь идет о квартире, которая была приобретена в период брака, она считается совместной собственностью мужа и жены. Даже если по документам собственность на недвижимость оформлена только на одного супруга, второй по закону имеет право на 50% имущества – это регламентировано ст. 34 Семейного кодекса РФ.

Пример:

Роман, будучи в браке с Анастасией, купил и оформил на себя 2-комнатную квартиру. В сентябре 2018 года Роман скоропостижно скончался, и Анастасия стала собственницей всей квартиры полученной ей по завещанию – по наследству перешла часть супруга, а другой частью она фактически владела, являясь его супругой. Решив продать квартиру, Анастасия высчитала минимальный срок владения – оказалось, что он начинается не со дня смерти Романа, но с дня оформления им собственности на жилье.

Подобное правило справедливо в отношении не только реализации квартир, доставшихся в наследство. Так, если муж и жена живы и решают продать свои доли в квартире, которая считается общей, минимальный срок отсчитывается с той даты, когда недвижимость фактически перешла в собственность одному из них. По аналогичному принципу отсчитываются также сроки, если планируется продать дом после вступления по закону в наследство.

Права наследников

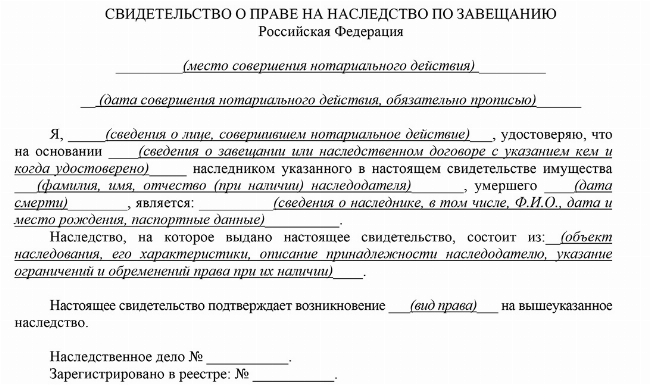

Нередки случаи, когда в наследство гражданам достаются квартиры, которые их предыдущие собственники при жизни не успели перевести в собственность. И наследники имеют полное право самостоятельно оформить квартиры – это регламентировано ст. 1152 п. 4 ГК РФ пост.Пленума ВС № 9 п. 96.

В данном случае такое право будет подтверждаться не выпиской из ЕГРН, а свидетельством, которое обязан будет выдать нотариус. На основании этого свидетельства наследник может подать заявление на регистрацию квартиры в Росреестре.

Регистрация в Росреестре не фиксирует право собственности – она фактически его подтверждает. То есть, унаследованную квартиру можно оформить в собственность наследника в любое время, даже спустя несколько лет после вступления в наследство – законом не установлены конкретные сроки.

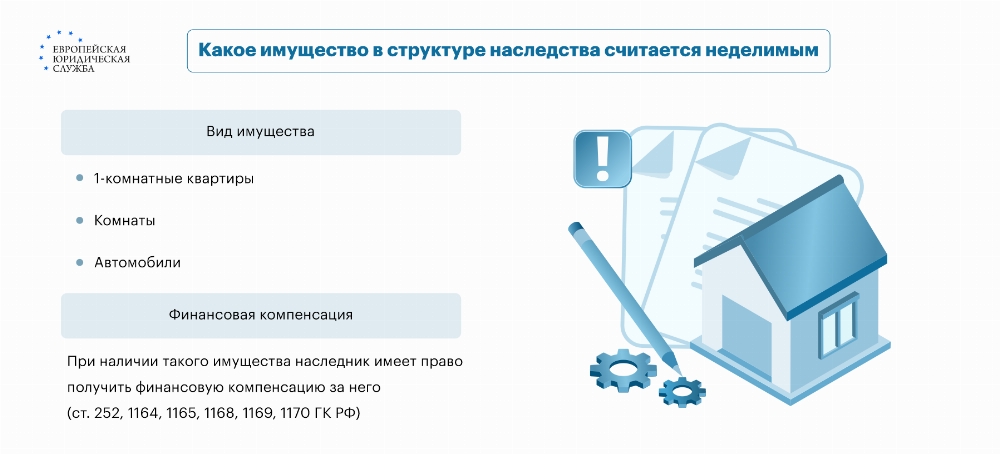

Компенсация вместо квартиры

В ряде случаев наследник имеет право получить не квартиру, а финансовую компенсацию за него – это прописано в ст. 252, ст. 1164, ст. 1165, ст. 1168, ст. 1169, ст. 1170 ГК РФ.

В числе обстоятельств, в которых это допускается – наличие в структуре наследства имущества, которое считается неделимым:

- 1-комнатная квартира;

- Комната;

- Автомобиль.

В таких случаях имущество может быть передано одному наследнику, тогда как другие вполне могут получить финансовую компенсацию. Важное условие – это нужно обсуждать между наследниками заранее.

Что делать, если у наследников не получилось мирно договориться? В этом случае можно воспользоваться преимущественным правом на имущество, признанное неделимым. Таким правом, в частности, обладает вдова, если у супругов при жизни мужа было зарегистрировано на квартиру право общей собственности. После смерти супруга 50% квартиры фактически стало наследством, и если у супруга есть дети, то они получают право претендовать на это имущество. Разделить квартиру невозможно, и она остается у супруги, а дети получают финансовую компенсацию в счет положенных им долей. Обязанность выплачивать компенсацию лежит на вдове.

Как принять наследство

Что необходимо сделать для принятия наследства? Сразу после смерти наследодателя нужно пойти к нотариусу, чтобы открыть наследство и наследственное дело. По закону это необходимо сделать в течение шести месяцев с даты смерти владельца квартиры – в противном случае право наследование может перейти дальше, и восстанавливать свои права придется в судебном порядке.

Пример:

Николай Иванович скоропостижно скончался. Его сын должен был принять наследство, но не знал, к какому нотариусу обращаться. Ему посоветовали обратиться в контору, относящуюся к тому району, где расположена квартира Николая Ивановича.

К какому нотариусу необходимо обратиться? Как правило, требуется посетить нотариуса по последнему месту проживания скончавшегося человека.

Нужно ли платить пошлину за наследство

Законом предусмотрена необходимость оплачивать госпошлину за оформление свидетельства о праве на получение наследства. Размер пошлины должен сообщить нотариус, однако ее можно примерно рассчитать заранее, если наследник точно знает, какова кадастровая стоимость квартиры. Госпошлина за наследство (данные на 2025 год)

|

Наследники |

Размер пошлины |

|

Дети, родители, супруги, сестры и братья |

0,3% стоимости наследуемого имущества, но не более 100 000 рублей |

|

Другие наследники |

0,6% стоимости имущества, но не более 1 000 000 рублей |

Узнать кадастровую стоимость наследственной квартиры можно только в том случае, если известен кадастровый номер объекта. Получить всю интересующую информацию в таком случае можно будет в открытых источниках. На ее основе можно будет заказать документы необходимые на продажу квартиры по наследству.

Судебная практика: восстановление права наследования

Гр-н П. умер, оставив после себя квартиру в Москве. Наследники из первых пяти очередей не обратились к нотариусу в течение полугода, поэтому двоюродный племянник А. С. через суд восстановил сроки и оформил наследство на себя. Он продал квартиру Н. С., который стал фактическим владельцем, но право собственности не было зарегистрировано. Спустя время двоюродный внук А. С., являющийся наследником пятой очереди, обратился в суд с требованием восстановить сроки принятия наследства и признать его право собственности на квартиру. Суд удовлетворил требования А.С., аннулировал свидетельство о праве на наследство, выданное С., и не признал Н.С. добросовестным покупателем из-за отсутствия регистрации перехода права собственности.

Частые вопросы

Согласно закону, квартиру, которая досталась в наследство, можно продавать спустя три года после смерти ее предыдущего владельца. В этом случае НДФЛ с продажи любой квартиры полученной по наследству не придется платить.

Собственностью наследника само наследство становится после даты его открытия. В свою очередь, датой открытия наследство считается день смерти владельца.

Унаследованную квартиру можно оформить в собственность наследника в любое время, даже спустя несколько лет после вступления в наследство – законом не установлены конкретные сроки.

Если в структуре наследства есть имущество, которое считается неделимым, наследник может получить финансовую компенсацию.

Заключение юриста

Если запланирована продажа наследуемого имущества в 2025 году, доставшегося по завещанию или по закону, можно это сделать, не оплачивая налоги – заключать договор купли-продажи можно спустя три месяца после смерти наследодателя. Не стоит путать дату оформления квартиры в собственность, дату получения свидетельства у нотариуса и дату смерти наследодателя – значение имеет в данном случае только дата смерти. Фактически с нее начинается отсчет трехлетнего срока владения, и его следует учитывать, если планируется продажа имущества. По тому же принципу стоит считать срок, если необходимо продать частный дом после вступления в наследство.