Что такое налоговый вычет

Вычет при покупке земли – это вид налоговой льготы, регламентированный статьей 220 НК РФ. Он предоставляется в виде возврата ранее уплаченного гражданином НДФЛ или уменьшения уплачиваемой налогоплательщиком суммы налога на доходы физических лиц в будущем.

В первом случае человек получает денежные средства на руки, а во втором, работодатель какое-то время (до исчерпания суммы вычета) не снижает заработную плату сотрудника на 13% и не перечисляет подоходный налог в ФНС.

На получение имущественного налогового вычета претендуют работающие граждане, которые ранее отчисляли НДФЛ. Если ранее человек не исполнял налоговые обязательства, то и вычет предоставлять попросту не с чего.

| Да, конечно | 66 |

| Нет, сдаю нелегально | 46 |

Также, воспользоваться льготой имеют право родители или законные представители ребенка, который претендует на получение вычета.

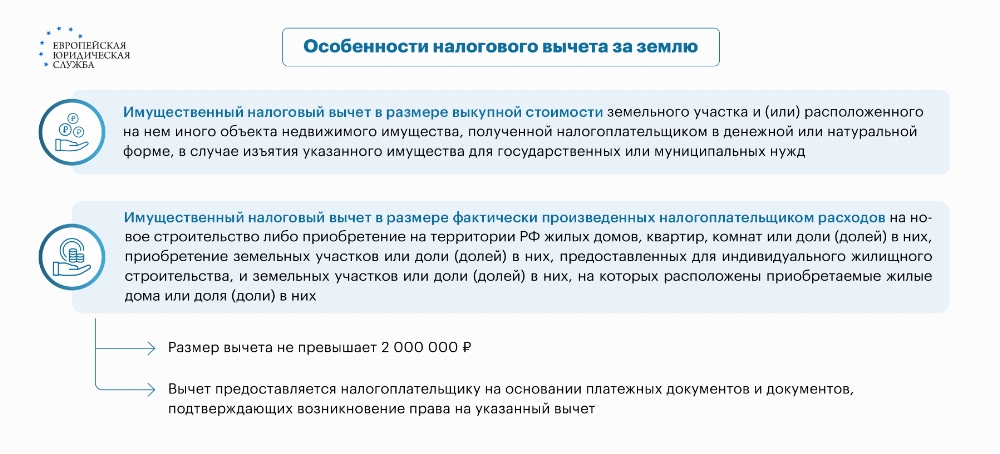

Случаи предоставления

Вычет по НДФЛ при покупке земельного участка предоставляется в случаях, регламентированных статьей 220 НК РФ.

- приобретение земли, предназначенной для ИЖС;

- покупка участка, на котором расположен жилой дом.

Если гражданин планирует воспользоваться налоговой льготой при приобретении надела, на котором он планирует построить жилое здание, то необходимо выбирать объект, имеющий вид разрешенного использования ИЖС. В противном случае оформить вычет не получится.

Льготы предоставляют и в том случае, если гражданин покупает участок или дом с землей в ипотеку. Причем, материальная поддержка распространяется на уплату процентов по кредиту.

Воспользоваться льготой можно даже в случае приобретения доли в праве общей собственности на жилье (частный дом, квартиру, комнату) или земельный участок.

Подать заявление на предоставление налоговой льготы имеют право неработающие граждане, которые прекратили трудовую деятельность не более трех лет назад, в том числе пенсионеры.

Размер

Вычет при покупке дачи в СНТ, земельного участка ИЖС предоставляется в размере 13% от суммы затрат по договору купли-продажи.

Однако налоговым законодательством предусмотрены предельные размеры льготы. Если гражданин покупает землю за собственные средства, то вычет можно применить в отношении стоимости имущества до 2 млн рублей.

Если объект стоит меньше, то гражданин вправе воспользоваться остатком в будущем. Льгота предоставляется на один или несколько купленных объектов, но при условии, что их стоимость не превышает 2 млн руб.

Если налогоплательщик купил участок или дом с землей, стоимостью больше 2 млн рублей, то вычет предоставляют только в отношении 2 млн руб.

Пример из практики:

Васильев Н. купил коттедж и земельный участок в деревне. По договору купли-продажи стоимость имущества составила 2,8 млн рублей. Мужчина не использовал для покупки заемные средства. Двоюродный брат Васильева Ковалев Р. приобрел в этом же населенном пункте небольшой частный дом с землей по цене 1,6 млн руб. Граждане обратились в ФНС за получением имущественного вычета.

В связи с тем, что цена купленных Васильевым объектов более 2 млн руб. налоговая льгота будет предоставлена только с максимально возможной суммы: 2 млн руб. * 13% = 260 тыс. рублей. Что касается Ковалева, то ему положено 1,6 млн руб. * 13% = 208 тыс. руб.

Если гражданин покупает земельный участок в ипотеку, то он претендует возврат НДФЛ не только в отношении самого имущества, но и на сумму процентов по кредиту, но если в совокупности их размер составляет не более 3 млн рублей.

Сумма льготы также зависит от объема отчисленного гражданином НДФЛ. Если положенный размер вычета меньше накопленного налога, то налогоплательщик получит только то, что он ранее уплатил. Например, человек купил земельный участок стоимостью 1 млн рублей. Его совокупный стаж составляет 2 года. Он получает заработную плату в размере 30 тыс. рублей, которая никогда не менялась.

Получается, что за 24 месяца он отчислил в ФНС 30 тыс. руб. * 24 * 13% = 93600 руб. Положенный вычет составил: 1 млн * 13% = 130 тыс. руб. В связи с тем, что гражданин уплатил менее 130 тыс. руб., то ему выплатят только 93.6 тыс. Причем остаток он вправе направить на уменьшение НДФЛ в будущем.

Как оформить

Оформить имущественный вычет можно только после регистрации права собственности на недвижимость в Росреестре.

Заявление подают в территориальное подразделение налоговой службы или через работодателя. Как показывает практика, первый вариант используют в том случае, если гражданин планирует получить вычет деньгами, а второй – в виде временного освобождения от уплаты НДФЛ.

Надо отметить, что имущественные вычеты в размере расходов на покупку земельного участка, жилого дома и на погашение процентов по займам (кредитам) можно получить после регистрации права собственности на участок и на жилой дом на нем. Вычеты предоставляются работодателем либо налоговым органом. Для этого работодателю надо представить заявление при условии подтверждения права на вычеты налоговым органом, а в налоговый орган - декларацию 3-НДФЛ или заявление о получении вычетов. Это означает то, что пока дом не построен вычет за покупку земли получить нельзя.

Через ФНС

Возврат налога на доходы физических лиц при покупке земельного участка можно оформить путем подачи заявления в территориальное подразделение ФНС России. Сегодня существует 2 варианта:

- традиционный;

- упрощенный.

Традиционный порядок немного сложный. Он предполагает сбор документов, составление декларации 3-НДФЛ.

Упрощенный вариант действует в России с мая 2021 года. Для получения налоговой льготы налогоплательщику не нужно заполнять декларацию, готовить подтверждающие документы. А заявление на предоставление вычета формирует ФНС. Заявителю достаточно подтвердить его в личном кабинете.

Традиционный порядок

Возврат НДФЛ при покупке земельного участка осуществляется по общепринятому порядку.

|

Порядок: |

|

После окончания налогового периода, в котором зарегистрировано право собственности на купленный объект гражданин составляет заявление и декларацию 3-НДФЛ; |

|

Также потребуется подготовить подтверждающие затраты документы; |

|

Заявление, декларацию и другие бумаги передают в территориальное подразделение ФНС; |

|

Налоговая служба рассматривает заявку и принимает решение; |

|

Заявителя уведомляют о предоставлении налоговой льготы или об отказе в оказании материальной поддержки. |

Направить документы можно лично сотруднику территориального подразделения ФНС, по почте, через МФЦ, онлайн, в личном кабинете на портале Госуслуги или на официальном сайте налоговой службы.

Упрощенный порядок

Возмещение НДФЛ при покупке земли с мая 2021 года возможно в упрощенном порядке. Для этого гражданину необходимо зарегистрироваться в личном кабинете налогоплательщика, размещенном на официальном сайте ФНС России.

В таком случае, физическому лицу нет необходимости составлять декларацию 3-НДФЛ и собирать подтверждающие затраты документы.

По окончанию налогового периода, в котором совершена покупка, до 20 марта года, следующего за годом заключения сделки, в личный кабинет налогоплательщика поступит сформированное заявление на получение налогового вычета.

Гражданину достаточно ознакомиться с ним, и если все верно, подтвердить его отправку. Затем ФНС рассмотрит заявку и вынесет решение о предоставлении вычета или об отказе.

Сведения о покупке будут поступать в налоговую службу путем межведомственного взаимодействия. Информацию обязаны направлять налоговые агенты (банки) и органы исполнительной власти, например Росреестр.

Если информация поступила в ФНС после 1 марта, года, следующего за отчетным периодом, то проект заявления поступает в личный кабинет налогоплательщика не позднее 20 дней с момента передачи соответствующих данных налоговым агентом или представителем органов госвласти.

Через работодателя

Возврат 13 процентов с покупки земельного участка можно оформить через работодателя. В таком случае нет необходимости ждать окончания налогового периода. Подача заявления допускается сразу после регистрации права собственности на купленное имущество.

Для получения вычета гражданину необходимо:

- составить заявление;

- подготовить пакет документов;

- передать заявку и бумаги работодателю;

- дождаться решения налогового органа.

Если гражданин оформляет имущественный вычет через работодателя, то денежные средства на руки он не получает. Льгота предоставляется в виде уменьшения будущего НДФЛ до полного исчерпания сумму материальной поддержки.

Сроки

Вычет на земельный участок, а если быть точнее, на сумму его приобретения, предоставляется по заявлению налогоплательщика, в установленные на законодательном уровне сроки.

Заявку гражданина рассматривают в срок, не превышающий 30 дней с момента ее поступления. Результат рассмотрения заявления направляют в письменном виде Почтой России заказным письмом, в электронной форме по телекоммуникационным каналам связи, либо в личный кабинет на портале Госуслуги, на сайте ФНС.

Документы

Для того чтобы вернуть 13 процентов НДФЛ при покупке земельного участка традиционным способом через ФНС, необходимо подготовить пакет документов.

- Заполненная декларация по форме 3-НДФЛ;

- Справка с работы об удержанном подоходном налоге;

- Правоустанавливающие бумаги на купленный объект (выписка из ЕГРН);

- Кредитный договор (в случае, если имущественно приобретено за счет заемных средств);

- Подтверждение оплаты покупки;

- Бумаги, свидетельствующие об оплате процентов по ипотеке (в случае необходимости).

Супруги имеют право распределить между собой сумму, если земля куплена во время брака. В таком случае к основному пакету документов прилагают копию свидетельства о заключении брака и заявление о распределении льготы.

Часто бывает, что действия граждан, не имеющих юридического образования, усложняют процесс. А допущенные ошибки в документах и заявлениях вовсе тормозят дело или лишают льгот. Поэтому советуем обратиться к нам в Европейскую Юридическую Службу, чтобы и обезопасить себя, и иметь возможность получить положенные средства.

Когда льготу получить невозможно

Возврат подоходного налога невозможен в случаях, регламентированных на законодательном уровне. В предоставлении вычета могут отказать, если:

- с заявкой обратился гражданин, не претендующий на получение налоговой льготы;

- предоставлен неполный пакет документов;

- в декларации содержатся недостоверные сведения, исправления, ошибки;

- гражданин просит о предоставлении вычета в связи с покупкой участка без дома, не предназначенного для ИЖС.

Если заявитель никогда не работал или осуществлял трудовую деятельность неофициально, то значит, он не уплачивает НДФЛ. В таком случае суммы накопленного налога может не хватить для возврата.

Судебная практика

В 2020 году Конституционный суд рассматривал дело № 38-П. Налоговый орган обвинял гражданина, незаконно получившего налоговый вычет при приобретении квартиры, мошенником.

Суд первой инстанции поддержал требования ФНС. Все дело в том, что мужчина приобрел квартиру по программе НИС (накопительно-ипотечной системы) обеспечения жильем военнослужащих. После этого он обратился в налоговый орган с пакетом документов для получения имущественного вычета.

По результатам рассмотрения заявки территориальным подразделением ФНС оно было одобрено. Мужчина получил денежные средства.

Однако позднее ФНС заявили о мошенничестве. Все дело в том, что по условиям статьи 220 НК РФ, налоговый вычет при приобретении жилья предоставляется гражданину, за исключением случаев, когда имущество покупалось на бюджетные средства.

Окончательное решение принял Конституционный суд. Он признал, что денежные средства получены гражданином незаконно. Однако обвинять его в мошенничестве нельзя, так как, подавая документы и заполняя декларацию, налогоплательщик предоставил достоверные сведения.

Заявку рассматривал сотрудник ФНС. Именно он обязан был выявить нарушение и отказать в предоставлении льготы. Однако он этого не сделал.

Таким образом, Конституционный суд постановил, незнание налогоплательщиком налогового законодательства, а также неквалифицированные действия налогового инспектора при камеральной проверке деклараций и предоставлении вычета не могут свидетельствовать о наличии умысла и совершении налогоплательщиком мошеннических действий.

Частые вопросы

Налогоплательщик претендует на получение имущественного вычета при покупке участка ИЖС, даже если на земле нет жилого дома. При приобретении надела без жилья, ВРИ которого не предусмотрено жилищное строительство, оформить рассматриваемую налоговую льготу невозможно.

Имущественный вычет – это возврат излишне уплаченного НДФЛ. Если заявитель никогда не работал, то и вычет предоставлять ему не с чего, так как накопленного уплаченного налога у него нет.

В таком случае налоговая выплатит 13% от 2 млн рублей. 260 тыс. руб. – это максимальная сумма вычета. Также, вы имеете право на возмещение части уплаченных процентов по ипотеке, если имущество приобретено в кредит.

Заключение эксперта

Вы можете оформить налоговый вычет за покупку земельного участка в 2025 году. Вернуть часть НДФЛ в случае покупки надела, который не предназначен для индивидуального жилищного строительства, при условии, что на нем возведено жилое здание, невозможно. На получение имущественного вычета претендуют граждане, признаваемые плательщиками НДФЛ. Причем, получить больше, чем гражданин уплатил налоговых взносов, невозможно. Для оформления выплаты можно обратиться в ФНС. В таком случае льготу предоставляют по окончанию налогового периода. Если гражданин не желает ждать, он может написать соответствующее заявление работодателю. Тогда вычет направят на уменьшение будущего подоходного налога.