Налог при получении наследства по закону

Налог с наследства, если граждане получают его по закону, уплачивается в виде госпошлины за совершение нотариальных действий. Размер госпошлины установлен в п. 22 ч. 1 ст. 333.24 НК РФ. Он отличается для разных категорий наследников:

- до 100 тыс. руб. (0,3% от стоимости активов) — эту сумму платят родные или усыновлённые/удочерённые дети наследодателя, его полнородные сёстры и братья, пережившие жена или муж либо отец с матерью;

- до 1 млн руб. (0,6% от цены наследуемого имущества) — эта сумма установлена для всех остальных правопреемников усопшего, как являющихся для него морально близкими родственниками, так и для тех, кто связан кровным родством с умершим отдалённо.

Налог на наследство по завещанию

Вступление в наследство по завещанию облагается госпошлиной по аналогии с принятием активов умершего по закону. Тарифы остаются такими же (п. 22 ч. 1 ст. 333.24 НК РФ).

|

Условия |

Стоимость имущества, в рублях |

Нотариальный тариф, в % |

|

Для переживших родителей, супруга, родных или приёмных детей, а также полнородных братьев и сестёр, если гражданин указал их в своём завещании |

до 100 000 |

0,3 |

|

для всех остальных, включая как дальних родственников, так и не связанных кровными узами с наследодателем правопреемниками (например, гражданский супруг, друг, ученик, коллега). |

до 1 000 000 |

0,6 |

Налог на вступление в наследство уплачивается непосредственно нотариусу. Ещё раз напоминаем, что оплачивается только госпошлина. НДФЛ с наследства не уплачивается.

| Нет, не согласен | 123 |

| Да, за все приходится платить | 49 |

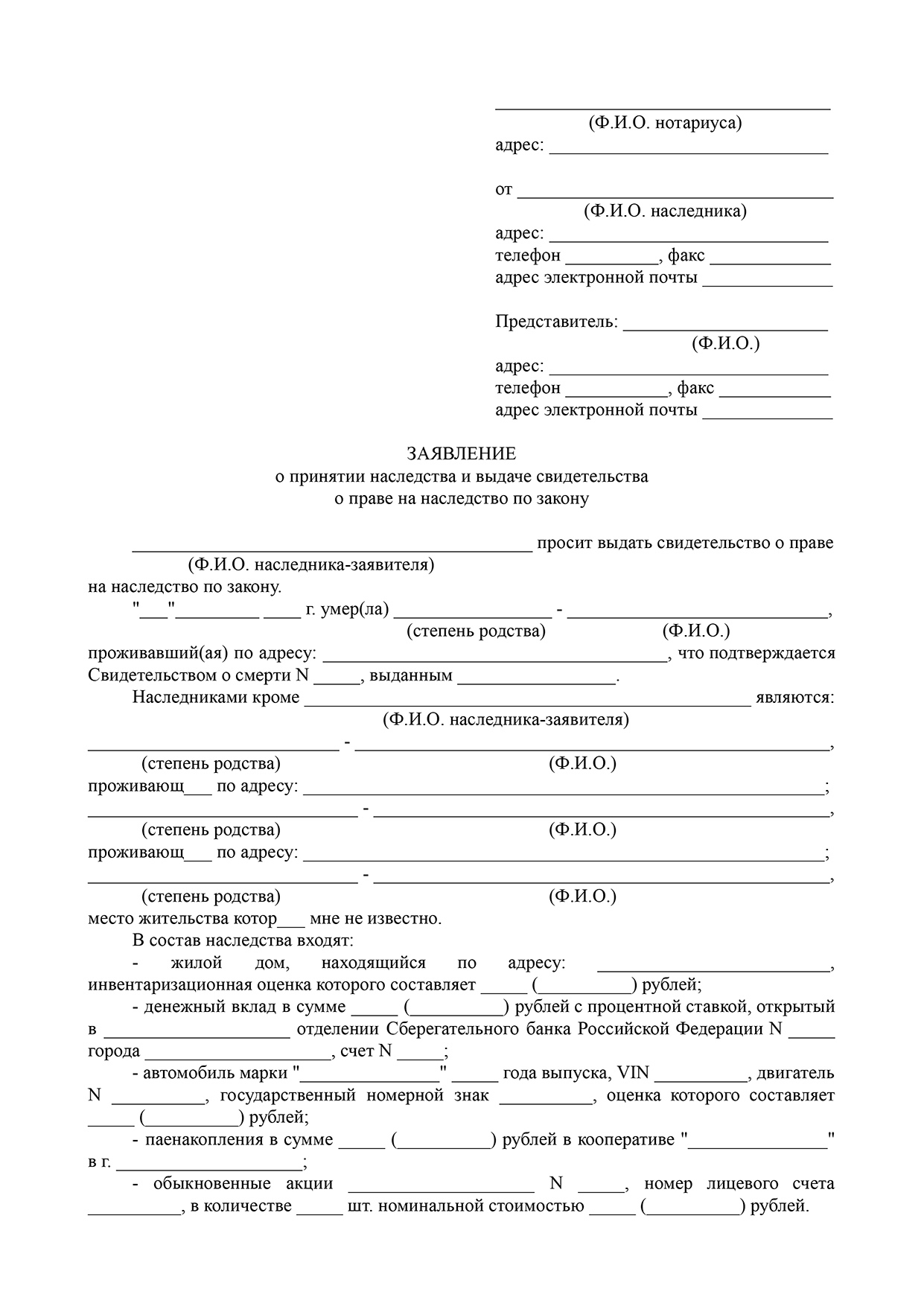

Мы узнали, платится ли налог с наследства. Однако, чтобы его получить, необходимо представить нотариусу заявление о желании принять имущество покойного. Его можно заполнить как при сотруднике нотариальной конторы, так и самостоятельно, до визита к должностному лицу. Шаблон заявления вы можете скачать здесь.

Платится ли налог на завещание

Налог на наследство без завещания наследодателем при жизни не уплачивается. Если у него есть близкие родственники, он с ними со всеми в хороших отношениях и хочет, чтобы его имущество перешло ко всем в равных долях, то составлять завещание необязательно. Вступать в наследование родственники смогут по правилам гл. 63 ГК РФ:

- Мать и отец, пережившие жена или муж, дети умершего будут наследовать имущество в первую очередь. По праву представления на наследство могут претендовать внуки покойного и их потомки.

- Если правопреемников первой очереди нет в живых, то активы усопшего получат бабушка или дедушка, сёстры и братья (как родные, так и сводные). По праву представления имущество вправе получить племянники и племянницы усопшего.

Всего ГК РФ предусматривает 7 очередей наследования. Если наследодателя устраивают условия, предусмотренные законом, то на вопрос, надо ли платить налог за наследство, его оформление в единую массу, ответ — нет. Человеку не нужно оплачивать какие-либо услуги, чтобы его родные и близкие смогли в будущем стать наследниками.

Другое дело обстоит с завещанием. Налог на наследуемое имущество по завещанию (опять-таки в виде госпошлины) наследодателю придётся заплатить при жизни. Связано это с тем, что нотариус может помочь гражданину составить завещание, а также заверить его.

А если оформляется закрытый документ, то его потребуется запечатать в 3 конверта, а также найти свидетелей, которые подтвердят действительность завещания.

Согласно п. 14 ч. 1 ст. 333.24 НК РФ),налог на завещание (услуга удостоверения документа) составляет 100 руб. Правопреемникам также придётся дополнительно потратиться, если усопший составил закрытое завещание. В частности, налог на квартиру по завещанию (или другие активы) за вскрытие конверта с документом нотариусом и оглашение текста составляет 300 руб. (п. 14 ч. 1 ст. 333.24 НК РФ).

А нужно ли платить налог на наследство дополнительно? Такой вариант в отношении завещанного имущества также возможен. Нотариус может потребовать оплатить его услуги правового и технического характера. Тарифы устанавливаются региональными нотариальными палатами. Например, в Москве в 2021 году предельный тариф на удостоверение завещания составляет 2826 руб. 01 коп. Закрытое завещание обойдётся дороже — в Москве оно стоит до 3211 руб. 38 коп. (по данным ФНА). Но некоторые нотариусы берут меньше денежных средств за свои услуги.

Облагается ли налогом завещание? Как можно видеть — да, в формате госпошлины. Однако наследодателю лучше потратить деньги и время на составление документа, если он хочет передать своё имущество кому-то конкретному, а также чтобы самостоятельно распределить активы между наследниками.

Продажа имущества, полученного по наследству

Если получение наследства прошло успешно (нотариус выдал вам свидетельство, и вы оформили права на недвижимость в Росреестре, на другое имущество — в уполномоченных ведомствах), то не исключено, что вы захотите впоследствии его продать. В некоторых случаях налог с продажи квартиры (или какой-нибудь другой недвижимости) придётся платить, но в большинстве случаев собственники унаследованных активов освобождены от налогообложения. Потому, вступая в наследственные права, можно не опасаться излишне крупных дальнейших расходов, если умерший не оставил после себя крупные долги.

Налог при наследовании квартиры уплачивается только в виде госпошлины нотариусу. А налог на недвижимость в случае её продажи платится по следующим правилам:

- Если недвижимое имущество, полученное по наследству, находилось в собственности правопреемников менее 3 лет, то при его продаже нужно будет уплатить НДФЛ. Если граждане владели недвижимостью более 3 лет, то при её реализации 13% с полученного дохода не уплачивается (ч. 3 ст. 217.1 НК РФ).

- Если продажа квартиры после вступления в наследство состоялась, правопреемник владел ею менее 3 лет, то есть возможность в будущем получить налоговый вычет. Главное условие — продавец недвижимости должен быть официально трудоустроен (или быть индивидуальным предпринимателем на общем режиме налогообложения), с его доходов должны удерживать НДФЛ. Также он должен был при продаже квартиры, жилого дома, земельного участка уплатить налог на имущество (в данном случае имеется в виду НДФЛ с доходов от сделки купли-продажи). В этом случае, на основании ст. 220 НК РФ, гражданин может получить налоговый вычет до 1 млн руб. Если он продаёт иную недвижимость (например, гараж) или «движимость» (автомобиль, бытовую технику), то максимальный размер налогового вычета составит 250 тыс. руб.

Пример

Женщина решила организовать продажу квартиры, полученной в наследство. Она изначально уплатила налог на квартиру по завещанию: госпошлину за вскрытие конверта с закрытым документом и оглашение его текста, а также за получение наследственного свидетельства. Пришлось наследнице также потратиться на услуги правового и технического характера у нотариуса.

Женщина 2 года прожила в квартире ныне умершей тёти, потом она вышла замуж и переехала в частный дом к мужу. Ещё 2 года она с супругом самостоятельно делала ремонт в жилье и, наконец, решила его продать. Поскольку после смерти тёти женщина владела недвижимостью 4 года, налог на квартиру (НДФЛ при её продаже) она не платила.

Судебная практика

Мы узнали, облагается ли налогом наследство. Но иногда бывают случаи, что сверх полученного имущества граждане также получают право требовать с кредиторов наследодателя невыплаченные деньги, не переданные товары, невыполненные работы и услуги. В отношении сделки, полученной по наследству, в случае, если правопреемники будут выступать кредиторами, должник от выполнения обязательств не освобождается. Смерть не будет уважительной причиной, чтобы не вернуть наследникам умершего деньги, товары или оказать какие-либо услуги. Рассчитать размер задолженности стороны могут самостоятельно или через суд.

В деле № 9-КГ18-20, которое рассматривал ВС РФ, высшая инстанция разрешила жене взыскать свыше 11 млн руб., которые задолжал её умершему мужу завод. Женщина получила как все обязательства, так и все права усопшего супруга, а потому завод обязан вернуть эти деньги всецело ей.

Таким образом, в случае, если наследодатель одалживал кому-то деньги, заказывал у кого-то товары (будь то мебель или редкие виниловые пластинки), работы (например, отремонтировать дачный дом), то правопреемники вправе получить материальные выгоды в полном объёме. Но имущество, полученное по наследству, граждане также будут обязаны содержать: в частности, оплачивать квартплату.

Частые вопросы

С граждан взимается нотариальная госпошлина и, чаще всего, им нужно будет дополнительно потратиться на услуги правового и технического характера, которые оказывает нотариус. Налог на наследование в прямом виде в России не существует.

Нет, налог на имущество по завещанию точно такой же, как и при принятии активов покойного по закону. Размер госпошлины варьируется как от стоимости наследства, так и от того, кто из членов семьи намерен получить его себе. Расчеты проводятся одинаково.

Нет, гражданам придётся самим позаботиться о юридическом оформлении собственности на себя. В отношении недвижимости нужно будет подать заявление в Росреестр, в отношении транспорта — в ГИБДД. Документы может подать и нотариус (чаще всего за дополнительную плату). Остальное имущество, как, например, предметы домашнего интерьера, наследуются просто так, без специальной регистрации.

Если гражданин владел имуществом менее 3 лет, то ему нужно будет уплатить налог по ставке в 13%. Сколько ему придётся отдать денежных средств по итогу, будет зависеть от полученной прибыли. Но гражданин получает возможность оформить вычет до 250 тыс. или 1 млн руб. в зависимости от того, какое имущество будет реализовано.

Заключение эксперта

Итак, налог на наследство в России уплачивается только в виде госпошлины нотариусу. Дополнительные расходы могут ждать граждан при оплате правовых и технических услуг нотариуса, а также при реализации активов при сроке владения менее 3 лет.