Основные моменты

Сокрытие налогов – это уклонение от их уплаты, которое может допускать как физическое, так и юридическое лицо. В целом, речь идет о комплексе правонарушений, в число которых входят, в том числе, фальсификация информации в декларациях. Также скрытие налогов подразумевает и отказ предоставлять такие документы, отказ граждан или организаций нести обязательства по погашению образовавшейся задолженности, уплата налогов вне установленного срока или их неуплата, то есть с опозданием. Такие нарушения считаются преступлением по ст. 198 УК РФ.

| Да | 72 |

| Не всегда | 81 |

За перечисленные правонарушения законом предусмотрена ответственность за допущенное сокрытие – применяемые в отношении нарушителя меры зафиксированы в двух нормах:

- ст. 198 УК РФ;

- ст. 122 НК РФ.

Вид ответственности за такое правонарушение, как неуплата налогов физическим лицом, определяется в результате судебного разбирательства, на основании обстоятельств нарушения и других важных моментов. Максимальное наказание, которое может грозить нарушителю за неуплату в том или ином размере – уголовное, лишение свободы, причем, на достаточно серьезный срок. Уголовная ответственность по перечисленным статьям наступает по достижении 16-летнего возраста.

Административная ответственность

Строгость санкций, применяемых в отношении нарушителей по ст.122 НК РФ за неуплату, зависит от множества обстоятельств, например, от размера задолженности. К примеру, суд в обязательном порядке будет выяснять, было ли уклонение от налогов умышленным, либо нарушитель совершил преступление, не имея конкретного умысла.

Пример из практики:

Гражданин Д. должен был заплатить начисленные ему в определенном размере налоги за квартиру и автомобиль, однако забыл это сделать, уехав в длительную командировку. На него была возложена ответственность за неуплаты, нарушение квалифицировали по ст. 122 НК РФ: в поступке не обнаружили умысла. Наказанием стал штраф – он составил 20% от размера задолженности.

Если выяснится, что гражданин совершил налоговые административные преступления непреднамеренно, суд с высокой долей вероятности назначит ему штраф. Непреднамеренное нарушение, связанное с неуплатой в том или ином размере может быть обусловлено различными обстоятельствами – например, плательщик может испытывать трудности в финансовом плане или иметь другую причину, по которой внести обязательные платежи не получилось.

По-другому дело будет рассматриваться, если выясниться, что гражданин умышленно совершил правонарушение, связанное с неуплатой. В этом случае оно будет считаться административным, соответственно, наказание будет назначено в виде штрафа, но уже в другом, более крупном размере – так определено ст. 122 НК РФ.

По нарушениям административного характера установлены конкретные сроки давности – с даты завершения периода внесения платежей по налогам должно пройти 3 года. Это прописано в ст. 113 НК РФ, а не в КоАП кодексе РФ. Юристы ЕЮС обращают внимание на то, что срок давности начинает считаться с даты, которая следует за днем завершения этого периода. Налог на профессиональный доход к этой категории тоже относится.

Уголовная ответственность

Уклонение от уплаты налогов может перейти в разряд правонарушений уголовного характера – опять же, в силу определенных обстоятельств неуплаты. Все они перечислены в УК РФ 198.

К примеру, уголовное дело будет заверено в том случае, если выяснится, что у гражданина образовалась задолженность за налог на прибыль, превышающая 2 700 000 рублей – это квалифицируется как в особо крупном фактическом размере. Сумма в таком размере, согласно квалификации уголовного дела, должна сформироваться за три года. В качестве санкции суд может избрать штраф, арест, принудительные работы, лишение свободы.

Определяясь с уголовным наказанием, суд будет учитывать обстоятельства конкретного дела, ориентироваться на размер, которого достигла задолженность.

В статье 198 Уголовного кодекса РФ предусмотрено и более серьезное наказание за неуплату – вплоть до тюремного заключения на 3 года. Уголовное наказание может быть назначено с учетом состава совершенного преступления, если образовавшаяся задолженность по своему размеру составила более 13 500 000 рублей – это считается особо крупным выявленным размером. Срок образования задолженности в результате неуплаты в случае с уголовной квалификацией в таком размере аналогичный – 3 года. Рассмотрим, как наказывают за уклонение от уплаты налогов в особо крупных фактических размерах:

|

Санкция |

Примечание |

|

Штрафные санкции |

200 000 - 500 000 рублей / другой доход, полученный минимум за 18 месяцев и максимум за 3 года |

|

Принудительные работы |

Максимум 3 года |

|

Лишение свободы |

Максимум 2 года |

Поскольку речь идет об уголовных правонарушениях, сроки давности по неуплате в этих случаях будут отличаться от тех, которые применяются в отношении административных правонарушений вне зависимости от размера задолженности – 2 года. Если же неплательщик продолжает уклоняться от уплаты, уже не только самой задолженности, но и штрафа, либо если он решает от следствия скрываться, то, в соответствии со ст. 78 УК РФ, сроки «замораживаются», однако уголовная фактическая ответственность сохраняется. Для того, чтобы узнать о ней, можно проверить контрагента, например, на этапе начала сотрудничества с ним.

Как ищут и находят нарушителей

Выявлением нарушителей налогового законодательства занимается соответствующий орган – ФНС (Федеральная налоговая служба). После того, как личность неплательщика, который подозревается в неуплате, устанавливается, он получает соответствующее уведомление – оно содержит требование, согласно которому на нарушителя возлагается обязанность по погашению всех долгов, появившихся в результате неуплаты, и в полном размере.

Если неплательщик отказывается от исполнения того, к чему его обязали, дело может быть отправлено в суд. После того, как суд вынесет решение, и если оно будет принято в пользу налогового органа, дело в работу получат приставы.

Приставы обладают различными полномочиями, связанными с взысканием – чаще всего, они накладывают ряд ограничений в отношении нарушителя. К примеру, могут быть заблокированы его счета в банках. Также неплательщик может лишиться возможности покидать пределы России. В ряде случаев за неуплату может быть наложен арест на его недвижимость, другое имущество. Если неплательщик работает официально, приставы обяжут его работодателя регулярно удерживать из зарплаты сумму в определенном размере.

Пример из практики:

Гражданин П. уклонялся от уплаты налогов, в итоге у него накопилась задолженность в 3,2 млн рублей. Суд признал его виновным по ст. 198 УК РФ, после вынесения решения за работу взялись приставы и выяснили, что П. не располагает никаким имуществом, а на его счетах совершенно нет денег. В результате было принято решение о начале в отношении П. процедуры банкротства.

Если неплательщика признают банкротом, его делом начинает заниматься уже арбитражный суд. Материалы передаются в арбитражный суд по месту официальной (постоянной) регистрации нарушителя.

Важные моменты

Состав преступления по указанной статье Уголовного кодекса формируется из нескольких элементов. Так, объектом считаются экономические отношения, которые базируются на добропорядочности субъектов соответствующей деятельности, и обязанность граждан оплачивать сборы и налоги. Соответственно, сборы и налоги считаются предметом этого преступления.

Субъект преступление – человек, которому исполнилось 16 лет, который может как быть гражданином РФ, так и не быть им. Если же человек занимается предпринимательством, используя для этого подставное лицо, уклоняется от уплаты сборов и налогов, он будет считаться исполнителем преступления. Подставное же лицо будет проходить по делу как пособник – но только если выяснится, что он понимал смысл своих действий. Под субъективной стороной преступления понимается наличие прямого умысла.

Делами по 198 УК РФ с 1996 года, когда статья, собственно, и появилась в Уголовном кодексе, занимаются дознаватели и следователи СК РФ. Их обязанность – обеспечить проведение предварительного расследования. Что касается выявления преступлений, то это задача ЭБиПК (экономической безопасности и противодействия коррупции).

Как избежать ответственности

Можно попробовать избежать административной и уголовной ответственности, положенной за уклонение от налогов, если дело по ст. 198 УК РФ уже заведено. Для этого нужно, в первую очередь, погасить образовавшуюся задолженность в результате неуплаты в полном размере, а вместе с ней оплатить накопившиеся штрафы и пени, тоже в соответствующем размере.

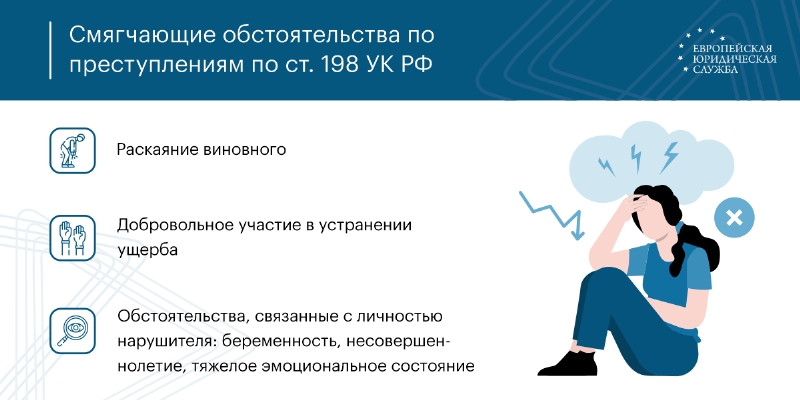

Часто защитники граждан, в отношении которых заводятся уголовные дела по ч. 1 ст. 198 УК РФ, апеллируют к различным обстоятельствам, которые принято считать смягчающими. И для уголовных, и для административных дел они одинаковые. В их числе - участие, которое виновный принимает в расследовании дела, его раскаяние, а также личные обстоятельства, например, беременность.

Впрочем, есть и обстоятельства, которые, напротив, будут считаться отягчающими при сокрытии гражданином налогов в рамках квалификации дела как уголовного. В их числе – повышение нанесенного государству ущерба и повторные нарушения.

Не стоит забывать, что многим гражданам государство предоставляет льготные условия в плане уплаты налогов. Они распространяются на различные объекты – квартиры, дома, участки земли, автомобили и многое другое. Ряд граждан освобождается от уплаты налогов, в их числе – люди с инвалидностью, ветераны войн и другие категории.

Если гражданин решает продать какое-либо свое имущество, чтобы погасить задолженность по неуплате, он должен понимать, что реализуемое автоматически переходит в категорию объектов налогообложения. Юристы ЕЮС настоятельно советуют обращаться за консультацией перед тем, как приступить к продаже активов. Специалисты подскажут оптимальную схему и период реализации – к примеру, для того, чтобы исключить слишком большой налог.

Судебная практика: обвинение по ст. 198 УК РФ

В течение двух лет руководитель организации, гражданин Л., не платил налоги в качестве физ. лица. В результате сумма задолженность превысила 6 млн рублей. Суд посчитал его вину по ст. 198 ч. 2 УК РФ доказанной и назначил ему наказание по этой уголовной статье в виде 3 лет лишения свободы.

Частые вопросы

Сумма долга должна составлять 2,7 млн рублей и более.

Максимальный срок, на который могут лишить свободы за такое преступление – три года.

Таких должников признают банкротами и отправляют дело в арбитражный суд.

Заключение эксперта

Сокрытие налогов в 2025 году считается правонарушением, которое может квалифицироваться как административное либо как уголовное – с учетом обстоятельств, образовавшейся суммы задолженности. Административное правонарушение наказывается только штрафом за совершенное уклонение, а за уголовное можно получить тюремный срок.