Как стать одновременно самозанятым и ИП: основные правила

Чтобы оставить действующее ИП и быть самозанятым, достаточно соблюдать несколько правил:

- нельзя совмещать налог на профессиональный доход и прочие специальные налоговые режимы;

- самозанятым запрещено нанимать сотрудников в штат;

- нельзя ИП на ПНД перепродавать товары, которые были произведены сторонними лицами;

- годовой доход самозанятого не может превышать 2,4 миллиона рублей.

| Нет | 74 |

| Да | 45 |

Рассмотрим каждую из ситуаций более детально.

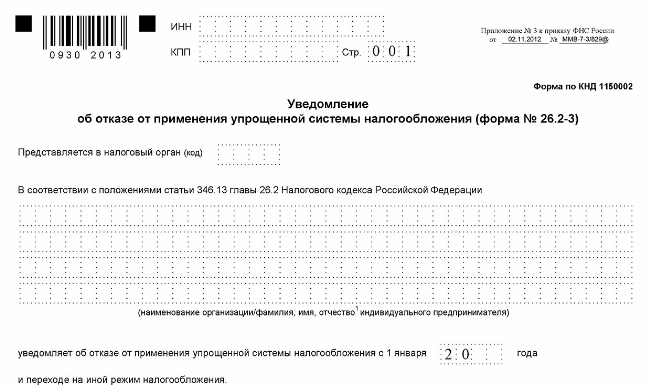

Отказ от спецрежимов налогообложения

Если физлицо желает совмещать самозанятость и ИП, то ему придется отказаться от специальных налоговых режимов, которые были выбраны при регистрации. Например, быть ИП и самозанятым на УСН, ЕНВД запрещено по закону. Поэтому гражданину придется выбирать, между работой в качестве индивидуального предпринимателя на спецрежимах или совмещать ИП и самозанятость.

Чтобы совместить самозанятость и ИП одновременно, предприниматель должен направить в ФНС РФ уведомление, в котором будет прописано, что он отказывается от применения режима УСН, ЕСХН. Направить заявление можно как через личный кабинет на официальном сайте, так и при личном посещении отделения налоговой инспекции, в которой ИП состоит на учете.

В ситуации, когда индивидуальный предприниматель осуществляет деятельность, по которой платит НПД, и она не подпадает под действие этого спецрежима, то ИП должен исчислять и уплачивать налог на доход, полученный с этой деятельности. При этом, напомним, что совмещать самозанятость с деятельностью ИП на УСН нельзя — действие спецрежима будет автоматически отменено.

Контроль доходов

Одно из обязательных условий, которое должно соблюдать физлицо, чтобы совместить ИП с самозанятостью — нельзя превышать максимальную планку доходов от предпринимательской деятельности.

Согласно ФЗ № 422-ФЗ, лимит доходов в течение года у ИП на НПД не должен превышать 2,4 миллиона рублей. Если максимальный порог доходности бизнеса будет превышен, то налоговая инспекция автоматически снимет физлицо со статуса плательщика НПД, о чем пришлет официальное уведомление.

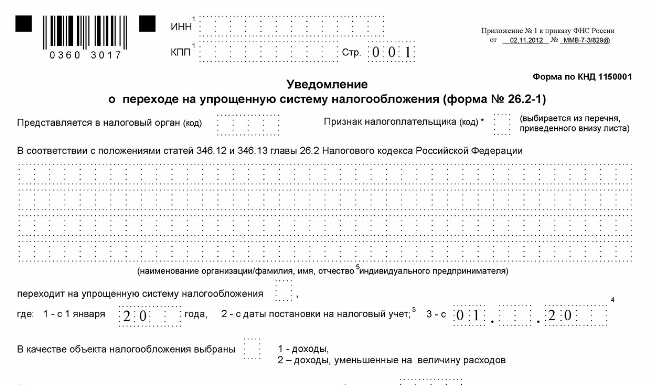

Чтобы сменить налоговый режим, ИП должен направить уведомление в налоговую инспекцию по месту регистрации. Для этого заполняется форма № 26.2-1. Сделать это нужно обязательно в течение 20 дней после того, как физическое лицо утратит статус плательщика НПД.

Найм сотрудников

Быть индивидуальным предпринимателем и самозанятым одновременно не получится в том случае, если в компании трудоустроены сотрудники. Физлицо, которое зарегистрировано в качестве плательщика налога на профессиональный доход, не имеет права заключать с другими лицами трудовые договоры.

Так как совмещать самозанятость и УСН и другие режимы налогообложения нельзя, следовательно, остается актуальным вопрос — что делать, если обойтись без помощи дополнительных работников невозможно? Есть совершенно законное решение — заключение гражданско-правовых договоров с ИП, самозанятыми и физическими лицами в рамках ведения бизнеса. Запрета на заключение договоров на возмездное оказание услуг или договор подряда в действующем российском законодательстве нет.

Пример из практики:

Индивидуальный предприниматель Петров выбрал спецрежим НПД, стал самозанятым. Направление его деятельности — ремонт квартир под ключ. Он самостоятельно выполняет 90 % работ: штукатурит, прокладывает инженерные коммуникации, кладет плитку, клеит обои, красит стены. Но развести по квартире электрику не может, так как не имеет в этой области достаточно квалификации. Эти работы он заказывает у стороннего исполнителя, с которым заключает договор оказания услуг. Со стороны ФНС к ИП на НПД вопросов не будет, так как трудовой договор не заключался, но в том случае, если самозанятый ИП оплатит полностью налог с полученной от заказчика суммы за ремонт квартиры. При этом важно, вычесть стоимость услуг стороннего электрика из этой суммы не получится.

В чем выгода быть самозанятым и иметь ИП

Мы разобрались в том, что ИП можно совмещать с самозанятостью. Теперь важно понять, какие выгоды это несет предпринимателю? Если проанализировать законодательство, то можно выделить 2 весомых аргумента за сохранение НПД при наличии статуса ИП.

|

Плюсы НПД при действующем ИП |

|

|

1 |

ИП, которые применяют этот специальный режим, освобождаются от уплаты НДС (за исключением товаров, которые ввозятся на территорию РФ); |

|

2 |

Самозанятые ИП могут не платить страховые взносы за период, который действует НПД (ст. 419 НК РФ). |

Быть предпринимателем и в статусе ИП, и самозанятого можно - главное - осуществлять свою деятельность в рамках налогового законодательства. Тогда никаких сложностей с отчетом перед ФНС не возникнет, а вся деятельность будет признана правомерной.

Частые вопросы

Если ИП применяет патентную систему налогообложения, то стать самозанятым он сможет лишь тогда, когда закончится срок действия патента. Налоговый орган уведомит об этом бизнесмена. Только после этого можно пройти регистрацию в качестве плательщика НПД.

Такая деятельность будет признана незаконной. Поэтому, если факт вскроется, а это произойдет обязательно, так как средства поступают на расчетный счет, регистрация в качестве плательщика налога на профессиональный доход будет отменена, а за доходы придется выплатить положенные налоги.

Закрыть ИП стоит в том случае, если услуги оказываются физическим лицам, которые переводят оплату на личную карту физического лица. Иными словами, если расчетный счет не востребован, то и смысла его иметь — нет. Лучше быть просто самозанятым и платить 4% налогов.

Заключение юриста

Можно ли быть одновременно самозанятым и ИП в 2025 году? Безусловно. Но при сохранении ИП и переходе на НПД важно помнить, что одновременное применение спецрежимов и НПД — запрещено. Поэтому при выборе системы налогообложения и правовой формы осуществления предпринимательской деятельности необходимо тщательно взвесить все плюсы и минусы специальных режимов. Разобраться в налоговых тонкостях сложно, поэтому перед тем, как регистрироваться в ИФНС. получите профессиональную консультацию юриста ЕЮС.