Что такое налог на профессиональный доход

Такого понятия, как самозанятость в законодательстве нет. Это простонародное выражение, которое характеризует ведение деятельности физическим лицом в качестве плательщика налога на профессиональный доход (кратко НПД).

НПД – это специальный налоговый режим, который имеют право применять граждане, занимающиеся предпринимательством. Причем, его могут использовать, как физические лица, без регистрации ИП, так и индивидуальные предприниматели.

| Да | 83 |

| Нет | 67 |

Переход на самозанятость осуществляется в добровольном порядке. Если этого не сделать, то человек обязан будет платить налоги со своего дохода по общим правилам.

Индивидуальные предприниматели имеют право перейти на НПД при соблюдении некоторых условий.

|

Условие |

Пояснение |

|

Отсутствие персонала |

Вы должны самостоятельно вести свою деятельность и не иметь в штате рабочих, помощников. |

|

Тип деятельности |

Вести деятельность, связанную с перепродажами или выполнением действий в интересах третьих лиц в качестве агента, комиссионера, а также с добычей ископаемых, самозанятые граждане не могут. |

|

Уровень дохода |

Годовой доход в совокупном выражении не должен превышать 2,4 млн. рублей. |

Физические лица имеют право осуществлять основную трудовую деятельность и быть самозанятым одновременно. То есть, человек может работать по ТД и применять налог на профессиональный доход. Причем, с заработной платы взимается НДФЛ, а с дополнительного дохода – НПД.

Закрыть самозанятость, если ее оформил обычный гражданин, просто. Все делается с помощью приложения «Мой налог» или через сайт Федеральной Налоговой Службы.

Пошаговая инструкция снятия самозанятого с налогового учета

Помните, что процесс снятия с учета самозанятого, который имеет ИП, и обычного гражданина-физлица, платящего НПД, отличаются.

Физическому лицу, осуществляющему деятельность без ИП, достаточно направить соответствующее заявление онлайн, а индивидуальному предпринимателю сначала рекомендуем снять с себя статус ИП, а только потом прекращать самозанятость.

Самозанятый – физическое лицо

Для того, чтобы сняться с самозанятости физическому лицу, не являющемуся индивидуальным предпринимателем, необходимо:

- зайти в приложение «Мой налог» или в личный кабинет плательщика НПД на официальном сайте ФНС;

- найти пункт меню «Снятие с учета»;

- выбрать причину прекращения;

- подтвердить действия.

Убрать статус самозанятого может физлицо в случае прекращения деятельности, приносящей дополнительный заработок, либо если гражданин утратил право на применение данного налогового режима.

Пример из практики:

Гр-н Т. оказывает услуги по ремонту и строительству. Мужчина зарегистрирован в качестве самозанятого. Он решил сменить свою деятельность и открыть магазин по перепродаже строительных материалов. В таком случае Н. необходимо сняться с учета по самозанятости, так как при перепродаже товаров применять «налог на профессиональный доход» нельзя.

Помните о том, что закрыть статус самозанятого можно только онлайн. Подача бумажного заявления непосредственно в территориальный налоговый орган не предусмотрена.

Еще один вариант, прекратить самозанятость – направить заявку через кредитную организацию. Этот способ идеально подходит для тех, кто регистрировался в качестве плательщика НПД через банковское приложение или пользовался специальным сервисом в нем во время работы. В таком случае заявление тоже направляют онлайн. Единственное отличие – используемое ПО.

Гражданин прекращает быть самозанятым с дня подачи заявки. Если в этом месяце был зарегистрированный доход, то в будущем отчетном периоде нужно не забыть об уплате налога.

Самозанятый – ИП

По закону, индивидуальные предприниматели имеют право перейти на самозанятость, но при условии, что ИП соответствует условиям, регламентированным статьей 4 ФЗ-422 от 2018 года:

- зарабатывают в год не более 2,4 млн рублей;

- не имеют работников;

- не занимаются определенными видами деятельности, отраженными в ст.4 ФЗ-422 от 2018 г.;

- не применяют иные специальные налоговые режимы.

Прежде чем снять с учета ИП, который прошел регистрацию в качестве самозанятого, необходимо подать заявление о прекращении коммерческой деятельности в качестве ИП. Только после этого можно отменять режим НПД, то есть снять себя с учета в налоговой.

На самом деле, законодательством не утвержден четкий порядок снятия индивидуального предпринимателя с учета. Но, если он сначала отменит самозанятость, а потом статус ИП, то за время, так называемого «просто», в случае получения гражданином дохода, ему могут начислить налог, применяя общую систему налогообложения, а также страховые взносы.

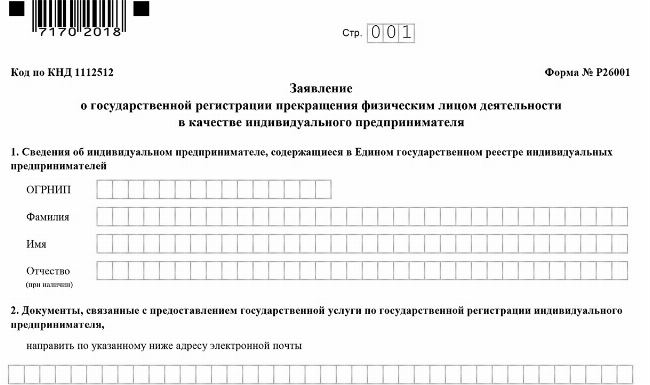

Для того, чтобы снять себя с учета в ИФНС, как ИП, вам потребуется предоставить пакет документов, в том числе:

- Заявление, которое будет составлено по форме № Р26001.

- Квитанцию, подтверждающую уплату госпошлины.

- Паспорт или иной документ, необходимый для подтверждения вашей личности.

Заявление о прекращении деятельности ИП, которое составили юристы ЕЮС, вы можете скачать ниже.

Если заявление подает уполномоченный представитель ИП, то потребуется нотариально заверенная доверенность.

При подаче заявления в электронном виде госпошлина не уплачивается. Но если вы решите самостоятельно посетить налоговую службу, то вам придется оплатить 160 рублей.

Бумаги передают лично в территориальное подразделение налогового органа, через МФЦ или направляют по Почте России заказным письмом с объявленной ценностью и описью вложения. Также допускается подача электронных бумаг онлайн через специальный сервис «Государственная онлайн-регистрация бизнеса».

На шестой рабочий день гражданину необходимо лично прийти в территориальное подразделение ФНС, чтобы забрать лист записи из ЕГРИП. Это может сделать законный представитель, имеющий нотариальную доверенность.

Помните о том, что перед закрытием ИП необходимо расторгнуть контракты со всеми контрагентами и закрыть расчетный счет в банке.

После того, как гражданин получил лист записи из ЕГРИП, он больше не считается индивидуальным предпринимателем. Теперь можно приступать к снятию с учета в качестве самозанятого.

Для этого зайдите в мобильное приложение, в веб-версию сервиса «Мой налог», либо в ПО вашего банка, найдите пункт меню «Снятие с учета», выберите причину и подтвердите действия.

Снятие самозанятого с учета по инициативе ФНС

Отменить самозанятость физических лиц могут и представители налоговой службы. Это возможно в следующих ситуациях:

- годовой доход превысит 2,4 млн рублей;

- будет проведена смена деятельности, которая не позволяет применять НПД и пр.

ФНС оповестит налогоплательщика об аннулировании постановки на учет, направив соответствующее уведомление в личный кабинет пользователя приложения «Мой налог».

Если гражданин зарегистрировался в качестве самозанятого через Госуслуги или через сайт кредитной организации, то уведомлении о снятии его с учета придет туда же.

Обзор судебной практики

Несмотря на то, что эксперимент по установления специального налогового режима «Налог на профессиональный доход» длится сравнительно недолго, уже сформировалась судебная практика по этому вопросу.

Чаще всего споры возникают между компаниями и налоговыми органами. Организации, с целью экономии, увольняют своих сотрудников, а затем нанимают их в качестве подрядчиков или разовых работников по договору.

Заменять трудовые отношения самозанятостью недопустимо. Если ФНС при проверке обнаружит подобные нарушения, то она имеет право принять решение о доначислении страховых взносов за период сотрудничества с самозанятым. Правда, если компания обратится в суд для оспаривания такого решения, то налоговой придется доказать, что подлог действительно имел место быть.

Подобный случай недавно произошел в Республике Татарстан. В суд обратилась организация, которая просила отменить оспариваемое решение налоговой службы о доначислении страховых взносов.

В процессе судебного разбирательства выяснилось, что между самозанятым гражданином и данной фирмой заключены договор перевозки и соглашение об аренде транспортного средства с экипажем.

Ранее, данный гражданин состоял в трудовых отношениях со своим нынешним партнером. Мужчина уволился по собственному желанию, о чем говорит соответствующая запись в трудовой книжке, и только после этого стал самозанятым.

В процессе камеральной проверки у налоговой возникли сомнения. ФНС приняли решение о доначислении страховых взносов, так как, по мнению налоговой, в данном случае наблюдается замена трудовых отношений самозанятостью.

Компания обратилась с иском в суд об оспаривании данного решения. АС, рассмотрев дело, удовлетворил требования истца, так как ФНС не удалось доказать наличие умышленного уклонения от налогов.

Частые вопросы

Никаких плачевных последствий в данной ситуации вас не ожидает. Прекратить самозанятость можно в любой момент. Налог за время, когда у вас не было дохода, не начисляется.

Снять статус самозанятого в ФНС невозможно, так как орган не ведет прием письменных заявлений о снятии с налогового учета от плательщиков НПД. Вы можете направить заявку в приложении «Мой налог», в личном кабинете на одноименном веб-сервисе налоговой службы или в онлайн-кабинете вашего банка.

Вход по учетной записи Госуслуг не предполагает демонстрационного режима. После авторизации вы официально стали самозанятым. Вы можете в любое время подать заявление о снятии с учета онлайн.

Заключение юриста

Чтобы перестать быть самозанятым в 2025 году и прекратить деятельность в качестве предпринимателя, необходимо направить онлайн-заявку через сайт налоговой службы, либо через приложение или же через кабинет банка, через который была осуществлена постановка на учет. При очном посещении ИФНС сделать это невозможно. Моментом снятия физического лица с учета в качестве плательщика НПД является дата направления в налоговый орган заявления.