Сдача квартиры в аренду: налоги

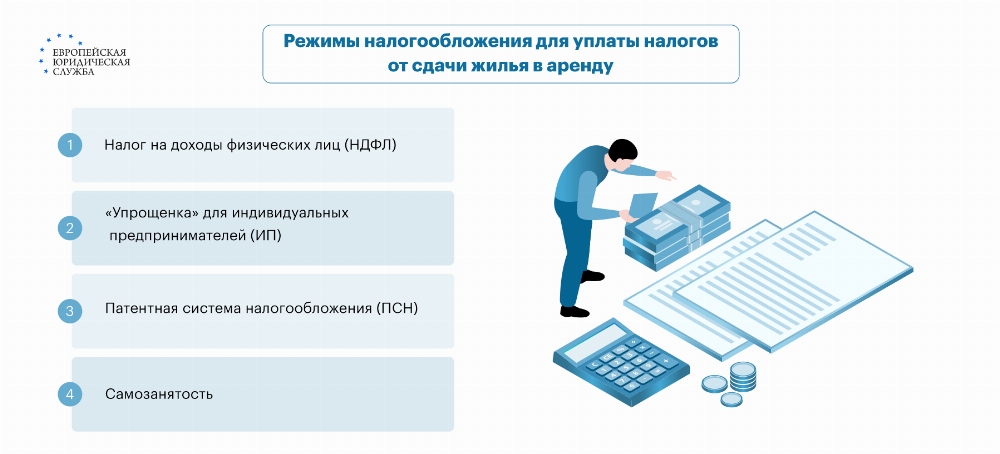

Существует несколько вариантов уплаты налогов от сдачи жилья в аренду:

- налог на доходы физлиц (НДФЛ);

- “упрощенка” для индивидуальных предпринимателей (ИП);

- патентная система налогообложения (ПСН);

- самозанятость.

Ниже мы рассмотрим каждый из способов подробнее, изучим детали и нюансы, чтобы понять, какой из них и в каких случаях будет наиболее выгоден владельцу квартиры. В каждом отдельном случае налоговая нагрузка здесь будет своя.

| Да, конечно | 66 |

| Нет, сдаю нелегально | 46 |

Разберемся, надо ли платить налоги при сдаче своей жилплощади в аренду, и чем грозит отказ от таких выплат, а также какие преимущества получает собственник квартиры, который сдает ее легально.

Почему лучше сдавать квартиру легально

Согласно российскому законодательству, практически со всех своих доходов граждане обязаны платить налоги в госбюджет: с доходов от работы, как физической, так и интеллектуальной, использования своего имущества другими людьми, а также от выигрышей в лотерею. Итак, следует ли платить налог, если сдаешь свое жилье? Да, поскольку собственники квартир получают доход, который подлежит налогообложению, сдавая в наем недвижимость.

Именно наймом называется сдача жилых помещений за плату. В то время как слово аренда в юридической практике применяется к нежилым помещениям, однако последний термин в быту привычнее, и потому обычно как раз его и используют в разговорном языке. Тем не менее, в документах будет применять слово найм.

Что будет, если не платить налог со сдачи жилой недвижимости? Если сотрудники налоговой узнают, что собственник сдает свою квартиру и при этом не платит налоги, его могут обязать выплатить целиком всю задолженность по НДФЛ (это 13% от арендного дохода) за последние три года, а также штраф в размере 20% от суммы долга.

Если не погасить задолженность, налоговая имеет право взыскать долги через суд. По судебному решению денежные средства могут списать с банковских счетов хозяина жилья, а на саму квартиру могут наложить арест.

Перед тем, как запустить процесс взыскания штрафов и долгов, налоговая должна узнать о том, что жилплощадь сдается, и для этого расследовать ситуацию. Так, первичную информацию налоговикам может передать участковый. Он может узнать о сдающемся жилье от соседей или от управляющей компании, а также обратиться за разъяснениями к собственнику и арендаторам.

Плюсы официальной сдачи квартиры в аренду

Жилье должно сдаваться на законных основаниях как потому, что отказ от уплаты налогов грозит штрафами, судебными разбирательствами и прочими неприятными хлопотами, так и потому, что подобный подход к использованию своего недвижимого имущества убережет собственника от других ненужных рисков.

Договор, заключенный официально, помогает сторонам отстаивать свои права в суде. В случае возникновения проблем с арендаторами собственник жилья может легко обратиться в суд, не опасаясь того, что информация о сдаче жилплощади может дойти до налоговой, и тогда придется платить штраф. И здесь арендный договор и налоги – взаимосвязанные понятия. При нелегальной сдаче жилого имущества немногие владельцы решают обратиться в суд.

В договоре устанавливаются конкретные правила для нанимателей, которые те должны соблюдать. Собственник имеет право прописать в документе все, что угодно.

Ниже мы еще расскажем подробнее, как правильно составить договор, и что в нем допустимо прописывать. Если об этом сказать коротко, то речь должна быть о штрафных санкциях за несвоевременную оплату проживания, а также коммунальных услуг. Кроме того, нередко указывается круг лиц, которые получат право проживать в сдаваемом жилье (такой подход исключает ситуации, когда вдруг выясняется, что вместо 2-х человек в жилье заселились десять). Также можно указать состояние недвижимости и имущества, находящегося в ней на момент сдачи, и сообщить о необходимости привести квартиру в порядок при выезде. Условия, закрепленные договором, имеют юридическую силу.

Помимо этого, официальный договор способен избавить владельца жилплощади от необходимости скрывать факт ее сдачи, врать соседям, опасаться встречи с участковым, заставлять квартирантов представляться родственниками хозяина и пр.

Документ исключает шантаж со стороны соседей или жильцов, снявших квартиру, во время конфликтов и спорных ситуаций. Ведь если человек знает о гипотетических проблемах с налоговой службой, он может пытаться заставить владельца постоянно идти на уступки, угрожая тем, что пожалуется в соответствующие инстанции. Да и сами арендаторы могут обращаться к участковому в случае возникновения тех или иных неприятностей без всяких опасений, имея на руках договор.

Еще один немаловажный плюс законной сдачи жилья – это получение безналичных платежей от квартирантов. Если собственник не платит налоги на квартиру, которая сдается, то ежемесячные поступления на банковскую карту одной и той же суммы от одних и тех же людей однажды вызовут подозрения сперва у банка (и тогда счет могут заблокировать), а потом и у налоговой службы.

В обоих случаях не обойтись без объяснений. Если же хозяин жилья все делает в соответствии с законодательством, то объяснить такие денежные поступления ему будет легко. Причем не нужно каждый месяц лично встречаться с жильцами для получения денег и составлять очередную расписку. Владелец просто будет получать средства на карту, и платеж будет подтвержден.

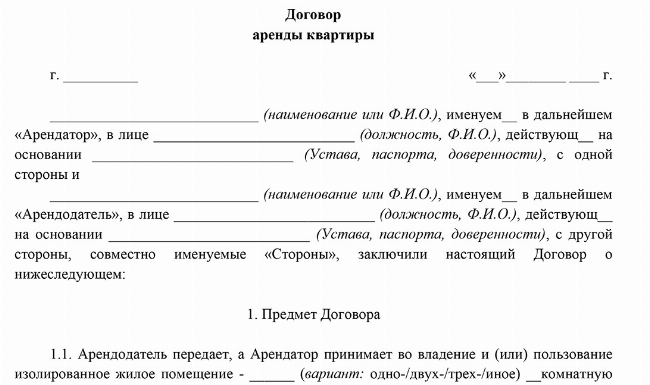

Как составить договор

Расскажем тем, кто собирается официально сдавать квартиру, как правильно составить официальный договор.

Итак, договор найма квартиры является юридическим документом, помогающим при случае в судебных спорах. Соответственно, составлять его следует таким образом, чтобы он мог защитить как арендатора, так и арендодателя, чтобы стороны чувствовали себя безопасно и спокойно. Для арендатора важно не потерять средства и вдруг не оказаться на улице, а для арендодателя – вовремя получать оплату за проживание и сохранить имущество целым.

В договоре можно указать все нюансы будущих взаимоотношений между собственником жилья и арендатором. Перечислим ключевые моменты:

|

Что указать в арендном договоре |

||

|

1 |

Сведения о сторонах договора |

Паспортные данные лиц, которые заключают договор, а также их адрес и телефон. Кроме того, желательно указать контакты доверенных лиц на всякий случай. |

|

2 |

Данные о квартире |

Адрес недвижимого имущества, число комнат и площадь жилья (как в выписке из ЕГРН). |

|

3 |

Условия использования предоплаты |

Перечисление ситуаций, когда собственник оставляет депозит себе (для покрытия нанесенного ущерба), а когда деньги будут возвращены квартирантам при выезде. Нередко эти средства используются как плата за последний месяц проживания. |

|

4 |

Условия внесения платы за проживание |

Срок выплаты ежемесячной платы, штраф за ее несвоевременное внесение, способ оплаты. |

|

5 |

Условия оплаты ЖКХ и ремонтных работ |

Обозначение, кто за что что платит: как именно будут вноситься коммунальные платежи, кто будет оплачивать ремонт в квартире, и что будет в него входить. |

|

6 |

Штраф за нарушение договора |

Если одна из сторон захочет расторгнуть договор и не предупредит об этом заранее (данный срок тоже следует прописать). |

|

7 |

Приложение к основному договору, в котором надо указать текущее состояние квартиры (наличие ремонта, исправность бытовой техники, сантехники и т.д. на момент сдачи. Рекомендуется дополнить акт фотографиями и составить список вещей, находящихся в квартире. |

|

Пропишите в договоре все, что считаете важным. Можно обозначить круг лиц, которые смогут проживать в квартире, указать частоту визитов хозяина, оговорить необходимость уборки при выезде квартирантов.

Наши юристы подготовили для вас унифицированный арендный договор:

Налог на сдачу квартиры в аренду

Вернемся к налогам и разберемся, какой налог с аренды жилья платит владелец, и как платить налог со сдачи квартиры. Рассмотрим несколько существующих вариантов.

НДФЛ при сдаче квартиры в аренду

НДФЛ – это налог на доходы физлиц. Порядок начисления и уплаты рассматриваемого сбора определен главой 23 НК РФ. Если собственник как физлицо получает доход от сдачи своей квартиры, значит, он обязан платить налог в государственный бюджет. Налог с аренды квартиры физического лица составляет 13% от получаемой ежемесячной платы. Данный налог уплачивают не ежемесячно, а лишь раз в год. Хозяин сдаваемой недвижимости должен до 30 апреля самостоятельно подать декларацию 3-НДФЛ в налоговую. При этом налоги выплачиваются за предыдущий год. Т.е. если квартира сдавалась в 2025 году, то уплатить НДФЛ следует уже на следующий год.

Пример

Насколько выгодно уплачивать такой налог за аренду? Предположим, что собственник сдает свою 2-комнатную квартиру в Москве за 40 тыс. руб. в месяц. Годовой доход здесь без учета залога (речь о депозите в размере месячной платы, обеспечительной сумме на случай порчи имущества квартирантами) составит 480 тыс. руб. Итак, рассчитаем НДФЛ: за 12 мес. владелец должен заплатить 62,4 тыс. руб. налогов от сдачи жилья.

Таким образом, ему придется отдать около полутора месячных платежей, полученных ранее от арендаторов. Сумма немалая. Добавьте сюда некоторые расходы на коммунальные услуги, налог на имущество, затраты на мелкий ремонт. Но есть и хорошие новости: с НДФЛ можно получить налоговый вычет за последние три года, однако с обязательным назначением. Это означает, что налоговый вычет при сдаче жилья в аренду можно будет потратить на образование, лечение либо покупку жилой недвижимости.

УСН для ИП

Существует и другой способ уплаты налога, в котором ставка будет ниже. Правда, воспользоваться им могут только индивидуальные предприниматели, а следовательно, нужно будет зарегистрировать ИП. Для последних в России действует упрощенная система налогообложения (УСН). И если выбрать начисление налога на доход по этой системе, то ставка налога составит не 13%, как в случае с НДФЛ, а всего 6%.

Регистрация ИП занимает примерно три дня. Необходимо собрать требуемые документы: ИНН и два заявления - о регистрации ИП (форма №21001) и о переходе на упрощенную систему налогообложения (форма №26.2-1). Также следует приложить квитанцию об уплате государственной пошлины в размере 800 руб. Подтверждение регистрации, как правило, приходит на почту спустя три рабочих дня. При подаче документов предъявите удостоверение личности.

Налог по УСН уплачивают четыре раза в год - ежеквартально. Срок подачи декларации - также до 30 апреля года, следующего за отчетным.

ИП, выбирающему УСН, нужно платить фиксированные страховые взносы: пенсионные и в фонд обязательного медицинского страхования (ОМС). Если у ИП нет других сотрудников, предприниматель платит взносы только за себя. Суммы взносов меняются каждый год, поэтому уточняйте их в налоговой. Страховые взносы ИП обязан платить вне зависимости от того, есть у него доход или нет. Так, если собственник в течение двух месяцев не мог найти новых жильцов и не получал доход, то сумма страховых взносов никак не изменится, и ее надо будет платить в любом случае. Индивидуальный предприниматель, использующий систему УСН, вправе вернуть взносы в виде налогового вычета.

Рассчитаем сумму налога по упрощенке.

Пример

6%-ный налог от сдачи 2-комнатной квартиры за 40 тыс. руб. в месяц по УСН для ИП составит 28,8 тыс. руб. за 12 мес. Если у ИП нет сотрудников, то страховые взносы он возвращает налоговым вычетом, а потому их можно не брать в расчет. Тут есть еще один важный нюанс: если годовой доход от сдачи ИП составляет свыше 300 тыс. руб., то индивидуальный предприниматель должен заплатить 1% от доходов, которые превышают данный лимит. В этом случае годовой доход от сдачи квартиры, в которой две комнаты, составляет 480 тыс. руб., то есть лимит был превышен на 180 тыс. руб. Соответственно, 1% от этой суммы – 1,8 тыс. руб. В итоге мы видим, что общая сумма налога за год составляет 30,6 тыс. руб., что гораздо меньше, чем в случае с НДФЛ, когда пришлось бы заплатить 62,4 тыс. руб.

Патентная система налогообложения

Патентная система налогообложения (ПСН) – это тоже вариант для индивидуальных предпринимателей. Владелец квартиры может зарегистрироваться как ИП и приобрести патент на коммерческую деятельность на срок от 6 месяцев до 1 года.

Патентная система охватывает не все виды предпринимательства, но аренда жилья как раз входит в список разрешённых. Ставка по этому налогу составляет 6%, как и в случае с УСН. Но налог рассчитывается не от фактического, а от планируемого дохода предпринимателя. А предполагаемый доход зависит от рода деятельности и географии и определяется властями региона, где ведется деятельность. Стоимость патента тоже зависит от местоположения объекта и его площади, его можно рассчитать здесь.

Для примера рассчитаем, какой налог будет платить владелец «двушки» площадью 50 кв. м в московском районе Алтуфьево, если решит приобрести патент.

Пример

Итак, стоимость самого патента для такой квартиры составит 18 тыс. рублей. Предполагаемый годовой доход от сдачи квартиры площадью не более 50 кв. м в СВАО Москвы, где находится район Алтуфьево, установлен в размере 300 тыс. рублей. Таким образом, сумма налога вместе со стоимостью патента составляет 36 тыс. рублей в год. Но это ещё не всё: в случае с ПСН индивидуальный предприниматель тоже должен внести страховые взносы (40 874 рубля за 2021 год), но, в отличие от «упрощенки», вернуть эти средства через налоговый вычет нельзя. Прибавляем эту цифру к общей сумме налога – получается почти 76,9 тыс. рублей. А если бы предполагаемый доход от сдачи квартиры был больше 300 тыс. рублей, пришлось бы также брать в расчёт 1% от суммы, превышающей лимит.

Самозанятость

Налогообложение аренды при сдаче квартиры физическим лицом может быть еще меньше, чем в случае с НДФЛ или упрощенкой. Собственник жилплощади, который сдает ее в аренду, может стать официально самозанятым. Самозанятость (НПД - налог на профессиональный доход) – налоговый режим, действующий в РФ с 1 января 2019-го года. Сперва проект был введен в качестве эксперимента лишь в четырех регионах – в Москве и Московской обл., в Калужской обл. и в Татарстане, а с 1 июля 2020-го г. он заработал уже во всей стране. Пока что планируется, что данный налоговый режим будет действовать до 31.12.2028.

Режим НПД рассчитан на физлиц, работающих на себя, чей доход составляет не выше 2,4 млн руб. в год. Отметим, что для режима самозанятости подходят не все виды деятельности, но вот сдача в аренду квартиры как раз допускается в данном случае. Причем сдавать нужно именно жилые метры, в том время как аренда офисов и прочих нежилых помещений (включая апартаменты, которые юридически не являются жильем) не попадает в перечень разрешенных видов деятельности для самозанятых.

При расчете ставки налога для самозанятого большое значение имеет, от кого именно он получает доход. Так, если владелец сдает квартиру физлицам, то ставка налога для него составит лишь 4%, а если организации, то есть юрлицу, то 6%. Если собственник сдаёт свою 2-комнатную квартиру в Москве за 40 тыс. руб. в месяц семейной паре, то налог для него по ставке 4% составит 19,2 тыс. руб. в год. В соответствии с законом, установленные ставки не будут повышаться до конца 2028 г.

Еще одно преимущество НПД: для самозанятых предусмотрен налоговый вычет в размере 10 тыс. руб. И налоговый вычет при сдаче жилплощади в аренду – такой же.

Правда, сумму вычета не получится одномоментно получить на руки – из нее погашается часть налога посредством снижения налоговой ставки. Таким образом, налог будет начисляться по ставке 3% вместо 4%, если квартира сдаётся физическим лицам. Если же квартиру снимает юридическое лицо, то ставка при использовании налогового вычета составит 4% вместо 6%. Налог при сдаче жилья будет начисляться по сниженным ставкам до того момента, как налоговый вычет полностью исчерпается, а после этого ставки вернутся к начальным.

Самозанятые не обязаны платить страховые взносы, и им не надо подавать декларации. Даже при регистрации нет необходимости посещать налоговую. Надо только зарегистрироваться в специальном приложении «Мой налог». Кроме того, регистрация доступна на сайтах ФНС и Госуслуг. Также это можно сделать через банк. Налог начисляется в приложении автоматически, и его следует оплачивать ежемесячно.

Жилье, сдаваемое самозанятым, может находиться в другом регионе. К примеру, человек проживает в Москве, а недвижимое имущество, которое владелец получил в наследство от родителей и решил сдавать, – в Самаре. При регистрации самозанятости собственнику следует указать не Москву, где он зарегистрирован, а Самару, где он будет вести свою деятельность в качестве самозанятого.

Собственник жилья, сдающий квартиру в аренду и уплачивающий налоги как ИП, также вправе перейти на самозанятость. Для этого необходимо зарегистрироваться в приложении «Мой налог» и отправить уведомление в налоговую об отказе от налогового режима, который ранее использовался (например, ПСН или УСН). Если владелец приобретал патент, то следует подождать, когда кончится срок его действия. При этом неиспользованное и оплаченное время пересчитают, а оставшаяся сумма поступит на счет налогоплательщика в налоговой.

Отметим, что самозанятость, как мы уже говорили выше, подходит тем, чей доход не превышает 2,4 млн руб. Если же речь идет о каком-то дорогом жилье, то указанный лимит может быть превышен, а значит, данный налоговый режим для такого владельца не подходит.

Оплата налога: какой способ выгоднее

В таблице ниже попробуем подвести итог наших расчетов и определиться, какой все-таки способ уплаты налогов выгоднее при сдаче двухкомнатной квартиры в Москве за 40 тыс. руб. в мес.:

|

Плата налога за сдачу квартиры за 40 руб. в мес. |

||

|

№ |

Способ уплаты |

Налогов в год (тыс. руб.) |

|

1 |

НДФЛ (13%) |

62,4 |

|

2 |

УСН (6%) |

30,6 |

|

3 |

ПСН (6%) |

76,9 |

|

4 |

Самозанятость (4%) |

19,2 |

НДФЛ от продажи квартиры, которая сдавалась легально

Многие владельцы, которые не афишируют факт сдачи своей недвижимости, и не торопятся регистрировать ИП, боятся при этом не только налогов. Также они нередко опасаются, что при продаже сдаваемой квартиры в будущем их ждут дополнительные расходы. К слову, немалые.

Действительно, еще не так давно собственник квартиры в статусе ИП, сдававший ее в аренду, не мог ее потом продать как физлицо. И если жилье ранее использовалось в предпринимательских целях, то надо было заплатить НДФЛ со всей полученной от продажи суммы.

Но в законодательстве появились изменения, дающие возможность избежать уплаты НДФЛ при продаже жилья, которое сдавалось в аренду. Теперь налоговой службе важен не сам факт сдачи квартиры и статус владельца, а срок, в течение которого жилье находится в собственности.

Так, НДФЛ от продажи жилья не начисляется, если продавец был владельцем квартиры (в случае если она не единственная) более 5-ти лет. Если же это единственное жилье в собственности, то продать его без НДФЛ можно спустя три года. Точно также через три года без налога можно продать квартиру после приватизации или полученную в наследство или в дар от родственников.

Судебная практика: арендодатель не платил налоги

Пытаясь взыскать с жильца задолженность по аренде, владелец случайно сам на себя заявил в ИФНС. Это случилось потому, что он он просто забыл о том, что жилая недвижимость сдавалась неофициально, и обратился в суд, предъявив копии договоров и расписок в получении денежных средств. Через год эти документы попали в руки ИФНС, и налоговая предъявила арендодателю обвинение в уклонении от уплаты налогов. Документы, ранее поданные в суд, сыграли против самого владельца, и ИФНС обратилась в суд с требованием о взыскании задолженности по НДФЛ, пени и штрафов на сумму 24 тыс. руб. (Магаданский городской суд, дело №2а-1133/2018,).

Частые вопросы

С пенсии не удерживается налог на доходы. Соответственно, в декларации следует указать только доходы, полученные помимо пенсии: то есть от сдачи квартиры внаем. От этой суммы необходимо самостоятельно исчислить сумму налога на доходы физлиц в размере 13% и уплатить ее.

Если собственник как физлицо получает доход от сдачи жилья, значит, он должен платить налог в госбюджет. Налог с аренды жилья физлица составляет 13% от ежемесячной арендной платы. Такой налог уплачивают один раз в год. Владельцу следует подать декларацию 3-НДФЛ в налоговую до 30 апреля, оплатив налоги за предыдущий год.

Государственной регистрации в Росреестре подлежит договор найма, который был заключен сроком на один год и более.

После того, как будет заключен договор аренды (найма), необходимо зарегистрировать жильцов, снявших квартиру, по месту пребывания.

Заключение эксперта

Итак, мы рассмотрели, как правильно платить налог за сдачу квартиры в аренду. Перед тем, как начать сдавать квартиру, нужно определиться, каким способом вы собираетесь уплачивать налоги с доходов за предоставление в аренду своей жилплощади. Так, можно зарегистрировать ИП и приобрести патент на сдачу жилых помещений в аренду и платить 6% от дохода; сдать налоговую декларацию по итогам года и уплатить НДФЛ в размере 13% от фактически полученного дохода; зарегистрироваться как самозанятый и уплатить НПД в размере 4% от фактически полученного дохода от сдачи жилья физлицам или 6% — юрлицам и ИП. Если же вы наниматель жилья по договору соцнайма, то сдать квартиру в поднаем вы вправе исключительно как физлицо. Впоследствии, соответственно, вам нужно будет уплатить НДФЛ.