Особенности и общие положения об УСН: кратко

УСН – это специальный налоговый режим, аббревиатура расшифровывается, как упрощенная система налогообложения. «Упрощенку» могут использовать и ИП, и юридические лица, но при соблюдении определенных законодательством условий.

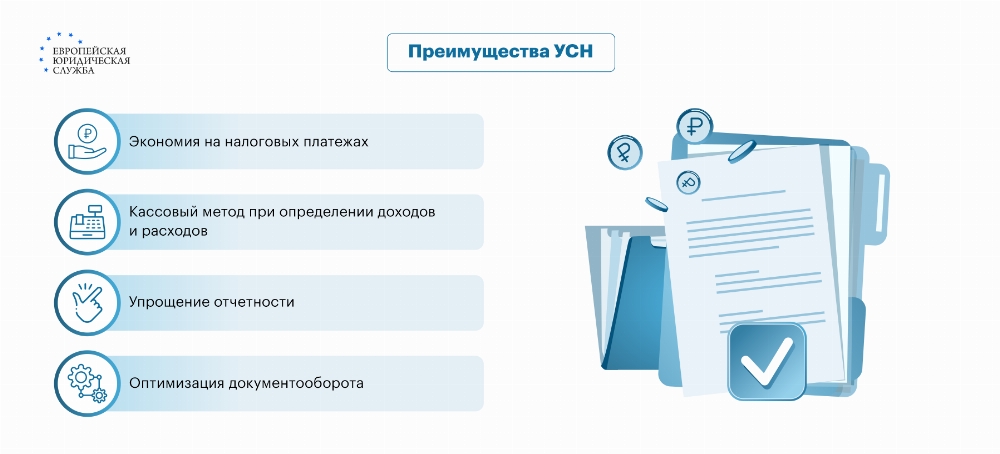

УСН удобна начинающим бизнесменам и небольшим компаниям. На этом режиме намного легче вести налоговый учет, прежде всего потому, что число исчисляемых и уплачиваемых налогов ООО или ИП на УСН гораздо меньше, чем у организации, применяющей общую систему налогообложения.

Те, кем применяется УСН, не платят налог на прибыль, на имущество и НДС. Помимо этого, индивидуальные предприниматели освобождаются от обязанности платить НДФЛ в отношении дохода, полученного от предпринимательской деятельности.

Кто может перейти на «упрощенку»

Основные правила и условия применения упрощенной системы налогообложения описаны в главе 26.2 НК РФ. Она доступна не всем, а лишь тем, кто соответствует определенным критериям.

|

Условие применения УСН |

Обычные |

Применяются для сохранения режима |

|

Максимальная численность сотрудников |

100 |

От 101 до 130 |

|

Доход |

Менее 112,5 млн руб. для перехода |

265,8 млн руб. (используется повышенная ставка) |

|

Наличие филиалов |

Отсутствуют |

|

|

Доля в ООО |

Если организация является участником другого юрлица, то доля ее участия не может превышать 25% |

|

Также существуют ограничения по видам деятельности. По общим правилам, применять рассматриваемый специальный налоговый режим не имеют права:

- кредитные организации, МФО;

- ломбарды;

- страховые компании;

- негосударственные ПФ и инвестиционные фонды;

- фирмы, которые производят подакцизные товары, например, вино;

- другие организации и индивидуальные предприниматели, перечень которых изложен в ст. 346.12 НК РФ.

Главным достоинством УСН является пониженная налоговая нагрузка. Организации, применяющие данный режим, могут выбрать подходящую для них схему налогообложения, а декларацию необходимо сдавать всего один раз в год.

Несмотря на то, что УСН обладает массой достоинств, режим не лишен и недостатков. К сожалению, его могут использовать не все — о критериях применения системы мы говорили выше.

Еще одним минусом является то, что при применении УСН «Доходы минус расходы» в расходах можно учитывать не все затраты. При этом также установлен минимальный налог, который организация или предприниматель обязаны уплатить, даже если исчисленная сумма налоговых обязательств ниже.

| УСН | 79 |

| ОСНО | 56 |

| Другой режим | 41 |

Как перейти на «упрощенку»

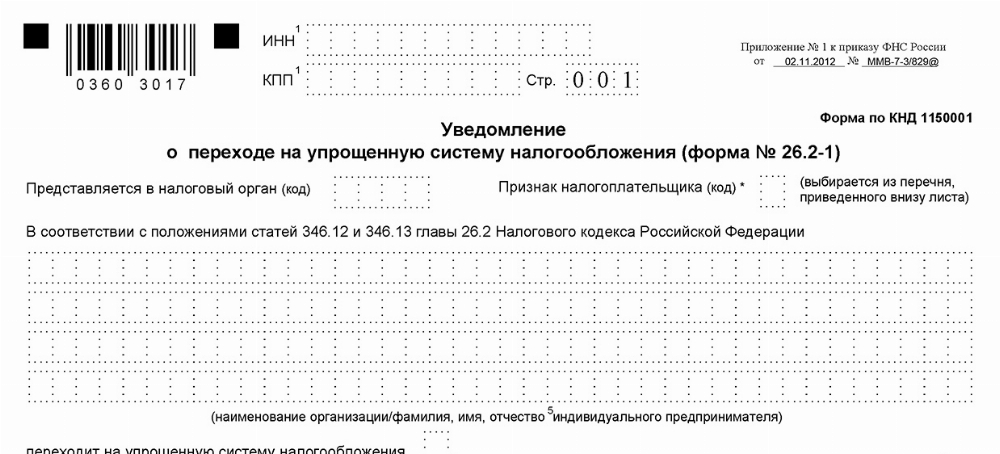

Система налогообложения УСН применяется в заявительном порядке. После регистрации в ФНС юридическое лицо или ИП должны обратиться в территориальное подразделение ведомства с уведомлением о переходе на соответствующий режим.

- Определите, имеете ли вы право применять УСН. Как уже было сказано ранее, требования предъявляются к численности сотрудников, доходу, видам деятельности и пр.

- Подготовьте уведомление. Его составляют на унифицированном бланке. Ни в коем случае не допускайте ошибок. Описки и исправления могут усложнить процедуру.

- Направьте уведомление в ФНС. Если вы переходите на УСН вместе с регистрацией ИП или организации, то извещение направляется вместе с другими документами. Если ранее вы применяли иной налоговый режим, то поменять его можно только со следующего календарного года, а уведомление об это необходимо направить до 31 декабря текущего года.

Упрощенная форма налогообложения удобна для многих, но у некоторых возникают сложности с переходом на УСН. Если вы попали в такую ситуацию – обращайтесь нашим юристам.

Как показывает практика, зачастую у начинающих бизнесменов возникают трудности с переходом на упрощенную систему налогообложения из-за неполного пакета документов и ошибок в уведомлении. Чтобы этого не произошло, поручите составление извещения, сбор документации и представление ваших интересов нашим юристам. Также, вы всегда можете воспользоваться унифицированным бланком, подготовленным нашими специалистами специально для вас.

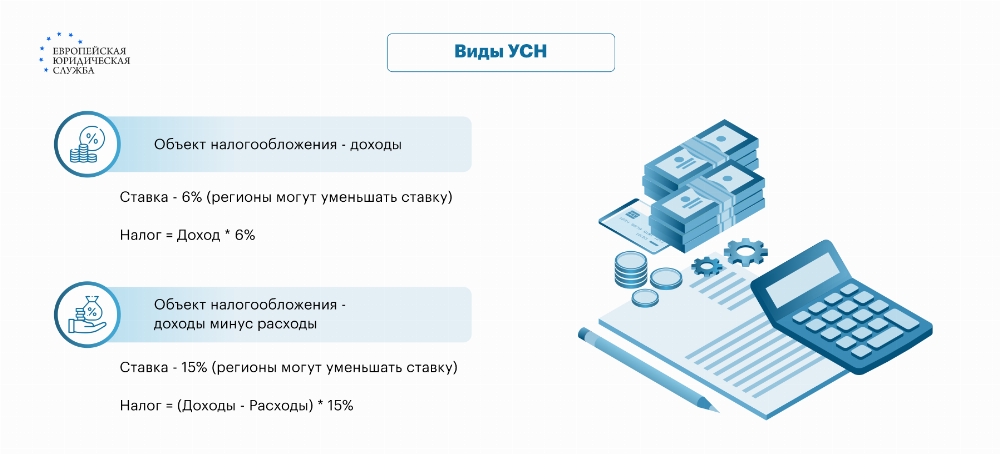

Виды УСН

УСН различается в зависимости от порядка определения налоговой базы. Объектом могут быть:

- только доходы

- доходы, уменьшенные на величину затрат.

В первом случае налоговая ставка составляет 6%, а во втором – 15%. При превышении некоторых лимитов ставка может увеличиваться, а в некоторых регионах РФ применяются дифференцированные ставки.

Упрощенная налоговая система с расчетом «Доходы» подходит для тех, у кого величина затрат небольшая либо расходы достаточно сложно подтвердить. К примеру, этот тип режима идеально подходит дизайнерам, разработчикам, маркетологам и пр.

УСН «Доходы минус расходы» удобно применять тем, кто много тратиться на ведение бизнеса. Например, затраты у владельца небольшого кафе гораздо выше, чем у разработчика приложений. Предприятия общественного питания закупают продукты, обустраивают территорию, зал, платят зарплату сотрудникам, тогда как разработчику ничего этого не нужно. Он может работать хоть из дома, и лишь изредка заказывать курьерскую доставку или оплачивать интернет.

Как правильно рассчитать налог и авансовые платежи

Порядок расчета налога на режиме УСН зависит от объекта налогообложения, который выбрал предприниматель либо организация. Если вы применяете вариант «Доходы», то ваши поступления нужно умножить на 6%. По общим правилам, налог уплачивается раз в год, но каждый квартал вы должны вносить авансовые платежи.

Пример:

Допустим, за первый квартал вы заработали 200 тыс. рублей, за второй – 250 тыс. руб., за третий – 200 тыс. руб., а за четвертый – 300 тыс. руб. Вы должны внести следующую сумму авансовых платежей:

- 1-й квартал: 200 тыс. руб. * 6% = 12тыс. руб.;

- Полугодие: (200тыс. руб. + 250тыс. руб.) * 6% - 12тыс. руб. = 15тыс. руб.;

- 9 месяцев: (200тыс. руб. + 250тыс. руб. + 200тыс. руб.) * 6% - (12тыс. руб. + 15тыс. руб.) = 12тыс. руб.;

- 1 год: (200тыс. руб.+ 250тыс. руб. + 200тыс. руб. + 300тыс. руб.) * 6% - (12тыс. руб. + 15тыс. руб. + 12тыс. руб.) = 18тыс. руб. руб.

Получается, что всего за год УСН составит: 12тыс. руб. + 15тыс. руб. + 12тыс. руб. + 18тыс. руб. = 57тыс. руб.

Если вы применяете схему УСН «Доходы минус расходы», то из прибыли вам нужно отнять все подтвержденные затраты, а полученную сумму умножить на налоговую ставку 15%. Но не забывайте, не все расходы можно учесть. Например, при УСН для расчета налога не отнимаются:

- представительские затраты;

- оплата подписки на газеты, журналы и иные периодические печатные издания;

- вклады в УК;

- выплаченная материальная ответственность по различным договорам, например, штрафы или неустойка;

- предоплата, если есть риск ее возврата плательщику и пр.

Что касается доходов, то сюда не входят предоплаты, задаток, аванс, ошибочные перечисления от контрагентов, гранты, возврат излишне уплаченных налогов, прибыль от ведения бизнеса на ином налоговом режиме и пр. поступления, полный перечень которых изложен в ст. 346.15 НК РФ.

Сумма налога и авансовых платежей определяется практически также, как и в случае уплаты УСН по схеме «Доходы». Единственное отличие заключается в том, что из величины прибыли отнимаются затраты, а налоговая ставка выше.

Как отчитаться перед налоговой

Налоговым периодом при упрощенной системе налогообложения признается 12 календарных месяцев. По его истечению вам нужно направить в ФНС декларацию. Она подается:

- до 25 марта года, следующего за истекшим НП (расшифровка – налоговым периодом) – для организаций;

- до 25 апреля года, следующего за прошедшим НП – для ИП.

- до 25 числа месяца, который следует за истекшим месяцем, в котором юр.лицо или ИП прекратило свою деятельность либо лишилось права на применение УСН.

Подавать налоговую декларацию нужно в территориальное подразделение ФНС по месту нахождения компании или жительства предпринимателя.

Обратите внимание, что декларацию обязаны направлять даже те, кто применяют нулевую ставку.

Правила и условия уплаты налога на упрощенной системе налогообложения

После подачи декларации по итогам года вы обязаны оплатить налог. Законодательством установлены крайние сроки его уплаты. Организации должны внести платеж до 28 марта года, следующего за истекшим НП, а ИП – до 28 апреля

Не забывайте, что, по закону, вы обязаны ежеквартально вносить авансовые платежи. Денежные средства нужно перечислить не позднее чем через 28 календарных дней после окончания отчетного периода, то есть, квартала.

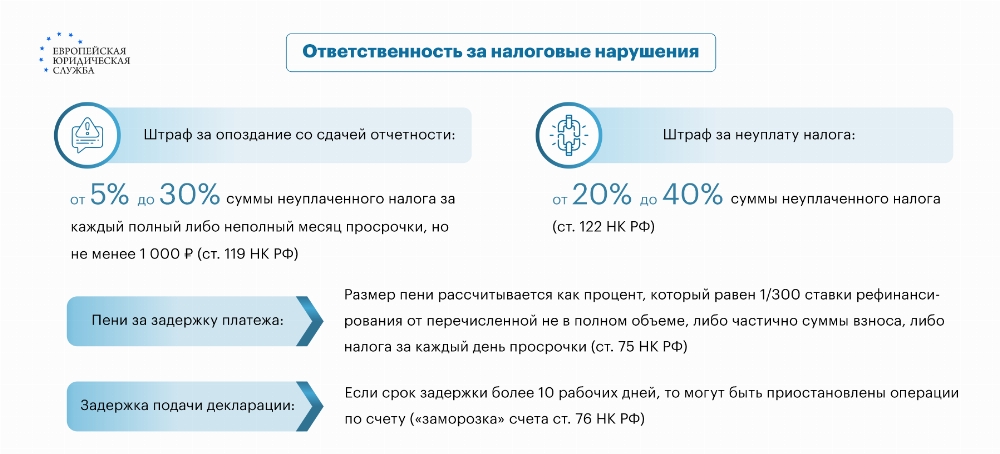

Ответственность для ИП и организаций

Юристы ЕЮС обращают внимание на тот факт, что несвоевременное предоставление декларации и неуплата налога грозит организациям и предпринимателям налоговой ответственностью. Если вы опоздали со сдачей отчетности, то на сумму, которая подлежит перечислению в бюджет, будет начисляться штраф в размере 5% за каждый месяц просрочки. При этом, совокупный размер штрафных санкций не может быть меньше 1000 руб. и больше 30% от налога.

За задержку внесения авансового платежа начисляются пени в размере 1/300 ставки рефинансирования ЦБ за каждый день просрочки, а за нарушение сроков уплаты налога положен штраф от 20 до 40% от суммы неисполненных налоговых обязательств. Штрафы для организаций и ИП на УСН одинаковые.

Помните и о том, что за уклонение от уплаты налогов путем непредставления декларации или внесения в нее заведомо ложных сведений, если за последние 3 года сумма неисполненных налоговых обязательств вместе со страховыми взносами составила более 18750000 руб., налогоплательщика могут привлечь к уголовной ответственности по ст. 199 НК РФ.

Судебная практика

Как показывает правоприменительная практика, если вы неверно определите сумму доходов при исчислении налоговой базы, то вам грозит доначисление налогов и налоговая ответственность.

Так, в ходе выездной проверки ФНС ООО выявило неучтенный доход в виде гарантированного платежа по договору аренды нежилого помещения. По решению ИФНС Обществу был начислен штраф, неустойка и доначислен налог. Компания не согласилась с мнением ИФНС и обратилась с жалобой в суд. Но оспорить решение налоговиков не получилось.

В ходе судебного разбирательства выяснилось, что по договору гарантийный платеж засчитывается за последний месяц аренды или направляется в счет компенсации убытков в случае нарушения обязательств арендатором. Фактически, данные деньги в любом случае остаются в компании. По мнению суда, в таком случае предоплата должна учитываться в качестве доходов.

Частые вопросы

Да. Организации и индивидуальные предприниматели обязаны исчислять и уплачивать НДФЛ за своих сотрудников.

Да. Если доход индивидуального предпринимателя ниже 300 тыс. руб., то он уплачивает за себя страховые взносы в фиксированном размере. Если прибыль превысила 300 тыс. руб., то к фиксированной сумме прибавляется 1% с суммы превышения.

Да, страховые взносы признаются затратами предпринимателя. На эту сумму можно уменьшить налоговую базу, но при условии, что ИП исчисляет налог по схеме «Доходы – расходы».

Заключение юриста

Упрощенная система налогообложения в 2026 году может применяться как индивидуальными предпринимателями, так и организациями, которые соответствуют законодательно установленным критериям. Вы вправе заявить о применении УСН при регистрации компании или перейти на «упрощенку» с другого режима, но не ранее следующего года.