Стоимость оформления наследства

Госпошлина за вступление в наследство – это денежная сумма, уплачиваемая наследниками по закону или по завещанию при вступлении в наследственные права за выдачу свидетельства. Она установлена статьей 333.24 НК РФ и одинакова во всех регионах РФ.

Правда за оформление наследства вам придется потратиться не только на оплату госпошлины, но на дополнительные услуги, оказываемые нотариусом, оценщиком, юристом и пр.

Точный размер платы за вступления в права наследства напрямую зависит от того, какими именно услугами вы воспользуетесь, претендуете ли вы на какие-либо льготы, и стоимости наследуемого имущества.

Госпошлина за принятие наследства

Вступить в права наследства без нотариуса не получится. Не важно, на каком основании вы стали наследником: по закону или по завещанию, вам все равно придется оплатить госпошлину за совершение нотариальных действий.

Ее размер зависит от стоимости доставшегося вам имущества, а также от наличия и степени родства между вами и наследодателем.

|

Степень родства |

Пошлина при вступлении в наследство, в % от стоимости имущества |

|

Близкие родственники |

0,3, но не больше 100 тыс. руб. |

|

Дальние родственники и преемники, не объединенные с наследодателем родством |

0,6, но не больше 1 млн руб. |

Государственная пошлина за наследство по закону и по завещанию одинакова. Меньше платят лишь близкие родственники наследодателя, например, супруг, родители, дети.

| Да, хочу | 174 |

| Смотря от кого | 97 |

| Зависит от наследства | 87 |

| Нет, не хочу | 97 |

Также супругу-наследнику придется заплатить 200 рублей за выделение супружеской доли, если умерший состоял в браке, а муж и жена ранее не заключали брачный договор или нотариальное соглашение о разделе совместного имущества.

Если вы с другими преемниками самостоятельно поделили наследство между собой, то есть, определили доли каждого из вас, то вам нужно заплатить за удостоверение соответствующего соглашения. Госпошлина за это составляет 500 руб. + 1000 руб. за каждого преемника, если их больше 2-х.

Нотариальные услуги

Государственная пошлина при оформлении наследства не единственная сумма, которую вам предстоит оплатить. Помимо этого, вам нужно внести плату за услуги правового и технического характера (кратко – УПТХ), оказываемые нотариусом.

В состав УПТХ входит масса действий, которые производит специалист при ведении наследственного дела, например:

- размещение объявлений в газетах;

- направление запросов в кредитные организации;

- заполнение различных документов;

- подготовка свидетельства и пр.

Стоимость таких услуг зависит от места ведения наследственного дела. Все дело в том, что расценки утверждаются на уровне субъекта РФ и различаются от региона к региону.

Прочие услуги

К прочим затратам на оформление наследства можно отнести оплату услуг оценщика и юридическое сопровождение. Как правило, для того, чтобы рассчитать госпошлину на наследство, необходимо знать, какова стоимость того или иного имущества наследодателя.

Также вы можете нанять квалифицированного юриста по наследству ЕЮС, который будет сопровождать вас на каждом этапе процедуры, поможет собрать все документы, провести переговоры с преемниками. Ведь если вы решите все делать самостоятельно и что-то сделаете неправильно, ваши потери могут оказаться гораздо дороже стоимости юридических услуг.

Льготы для особых категорий наследников

Размер государственной пошлины при вступлении в наследственные права ниже для инвалидов 1 и 2 группы. Им предоставляется, так называемая, скидка 50%.

Госпошлину не платят:

- опекаемые лица;

- несовершеннолетние;

- преемники, получающие в наследство жилье, где они проживали совместно наследодателем;

- наследники, которым досталось имущество военнослужащих и приравненных к ним служащим, например, полицейских, умерших при исполнении служебного долга или от травм, полученных в это время.

Возможность на получение льгот при уплате госпошлины на наследство установлено статьей 333.38 НК РФ. Чтобы воспользоваться преференциями, вам нужно доказать свое право на них.

Как оценивается имущество для расчета стоимости госпошлины

Итак, государственная пошлина при получении наследства напрямую зависит от стоимости наследуемого имущества. Для оценки наследственной массы и подготовки оценочного отчета вы можете нанять профессионального оценщика или составить его самостоятельно.

За основу можно брать рыночную, кадастровую или инвентаризационную стоимость имущества. Если вы не согласны с результатами расчетов, предоставленными кем-то из преемников, вы можете подать нотариусу свой отчет.

Как правильно рассчитать госпошлину

Вам не нужно производить сложные расчеты, за вас это сделает калькулятор госпошлины на наследство. Если же вы решили самостоятельно определить размер госпошлины на наследство, опирайтесь на следующую формулу:

Си * С, где

Си – стоимость имущества;

С – ставка (0,3 или 0,6, в зависимости от наличия родства с наследодателем.

При расчете госпошлины учитывайте льготы, которые предоставляются некоторым категориям наследников. Например, если преемником является несовершеннолетний, то он пошлину не уплачивает, а если инвалид 1 или 2 группы – платит только 50% от суммы.

Пример:

Допустим, сын (20 лет) и дочь (15 лет) получили от отца в наследство квартиру, стоимостью 3 млн руб. Каждый и них получает по ½ доли и оформляет свой экземпляр свидетельства. Давайте рассчитаем размер госпошлины при вступлении в наследство на квартиру для дочери и сына:

Сын: 3000000 * 50% * 0,3% = 4500 руб.

Дочь: освобождается от уплаты пошлины в силу ст. 333.38 НК РФ.

Обратитесь за помощью при вступлении в права на наследуемое имущество к юристам ЕЮС, и вам не придется разбираться, как рассчитывается госпошлина, собрать обширный пакет документов, проводить переговоры с преемниками, составлять оценочный отчет, доказывать свое право на наследуемое имущество. Решение всех бюрократических вопросов мы возьмем на себя.

Когда платить госпошлину за оформление наследства

Госпошлина при наследовании имущества оплачивается за выдачу свидетельства. Соответственно, вы обязаны внести ее перед тем, как обратиться к нотариусу за его получением.

Вы вправе подать заявление о получении рассматриваемого документа в любое время, но выдадут вам его не раньше, чем через полгода с даты смерти наследодателя, за исключением случаев, установленных законом (ст. 1163 ГК РФ).

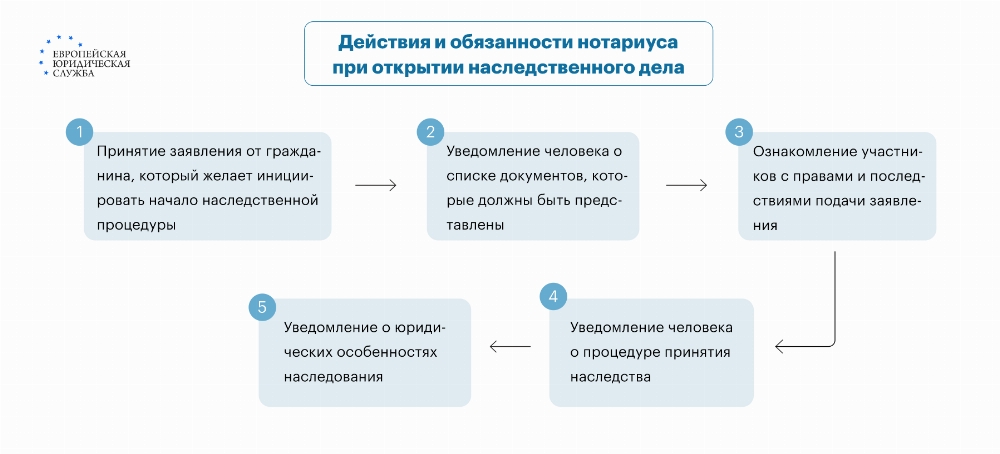

Как оформить свидетельство у нотариуса

Чтобы оформить свидетельство о праве на наследство, вам необходимо обратиться к нотариусу по месту открытия наследственного дела. Как правило, вам нужно найти нотариальную контору по последнему месту жительства наследодателя.

- обратитесь к нотариусу;

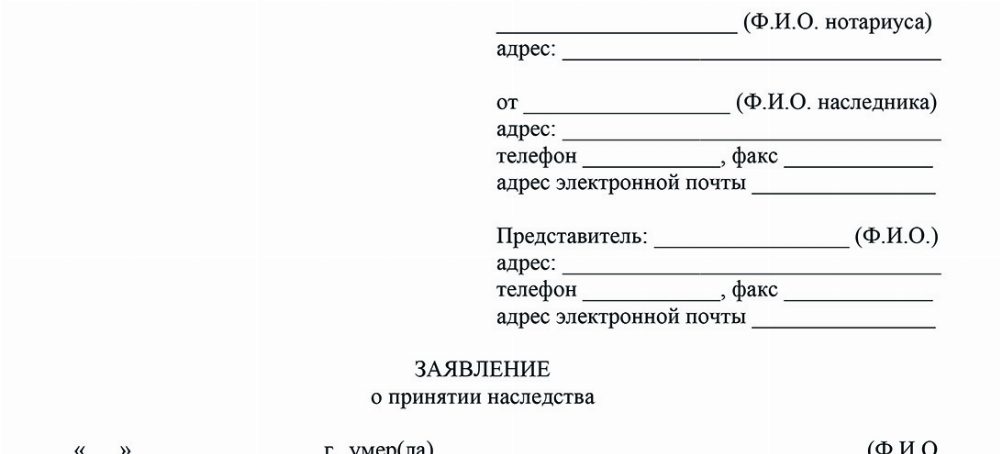

- подайте заявление о вступлении в права наследства;

- предоставьте требуемые документы;

- подождите полгода;

- оплатите госпошлину и получите свидетельство.

На словах процедура вступления в наследственные права кажется простой. Но на самом деле это не так. Зачастую преемники сталкиваются с различными сложностями. Юристы ЕЮС помогут преодолеть любые трудности. Также, мы подготовили для вас типовой образец заявления о вступлении в права наследства, на который вы можете опираться при написании данного документа.

Судебная практика

Вы должны оплатить госпошлину за выдачу свидетельства на наследство, но обязаны оплачивать прочие нотариальные услуги, а их навязывание запрещено законом.

Так, гр-н К. обратился с жалобой на частного нотариуса. Мужчина заявил, что специалист требует от него оплаты УПТХ. Он попросил признать эти требования незаконными и обязать нотариуса выдать свидетельство о праве на наследство.

Гр-н К. пояснил, что оплатил государственную пошлину, а дополнительными услугами не пользовался. Все требуемые документы он предоставил сам. Правда районный суд отказал в удовлетворении требований. Следующая инстанция поддержала его. А вот ВС РФ рассудил по-другому. По его мнению, в соответствии с Законом о нотариате услуги правового и технического характера не признаются нотариальными действиями. Помимо этого, законодательством РФ не предусмотрено основание для отказа в выдаче свидетельства в связи с неоплатой таких услуг, поэтому решение предыдущих инстанций подлежит пересмотру.

Частые вопросы

Допускается. Вы можете обратиться к нотариусу с заявлением о выдачи одного свидетельства.

Не обязательно. Вы вправе потребовать выдачи свидетельства, как на отдельные объекты, так и на все наследуемое имущество.

Нет. Близкие родственники платят 0,3%, за исключением случаев, если преемники наследуют определенное законом имущество, за что предусмотрено освобождение от государственной пошлины.

Заключение юриста

Госпошлина на наследство в 2025 году уплачивается в размере 0,3% или 0,6% в зависимости от степени родства преемника с наследодателем. Денежные средства нужно внести перед обращением к нотариусу за получением свидетельства. Также вам придется оплатить прочие услуги.