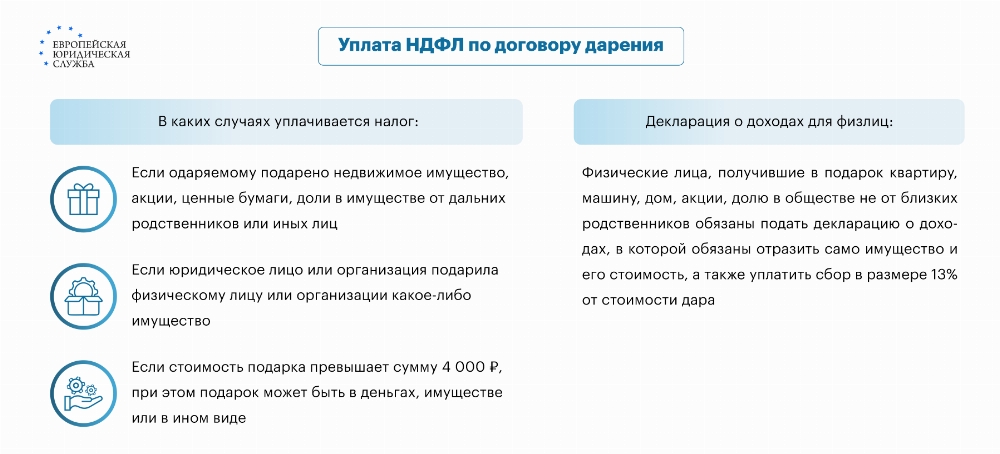

Законодательные основы по вопросу уплаты налога

Налог при дарении земельного участка взимается по правилам, регламентированным НК РФ. Так, в общем порядке, налоговый сбор уплачивается во всех ситуациях, когда гражданин получает имущество на безвозмездной основе.

Но, существуют некоторые законодательные тонкости. Например, если стоимость земли ниже 4 тыс. рублей, то платить налог не нужно. Однако такое правило к сделкам дарения земельных участков на практике не применимо. Это связано с тем, что кадастровая или рыночная стоимость надела фактически всегда выше 4 тыс. рублей.

От уплаты налога при получении земельного участка в дар освобождаются близкие родственники дарителя. Таковыми признают родителей, супругов, детей, братьев, сестер, внуков, бабушек, дедушек.

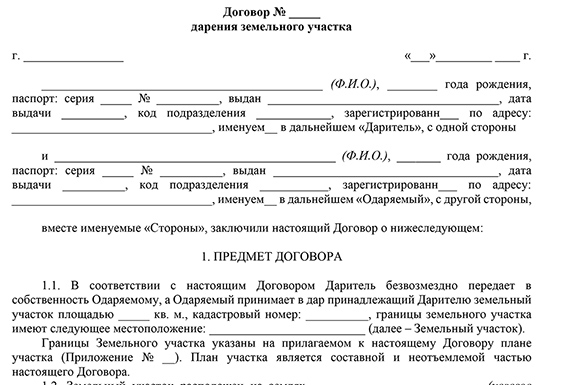

Сам договор дарения составляют и заключают с учетом положений главы 32 ГК РФ. Одаряемый имеет право отказаться от дара. В таком случае у него не возникает обязанности оплачивать налог на доход.

Отказ от дара возможен в любое время до фактического получения имущества. Причем, если ранее дарственная была зарегистрирована в госорганах, то отказ от получения земельного участка на безвозмездной основе также подлежит обязательной регистрации. Указанное правило, содержится в статье 573 ГК РФ.

По закону, владелец земельного участка может подарить его, если такой объект находится в его собственности, а также, если на имущество не наложены ограничения, препятствующие переходу права владения на этот объект.

Подписывать договор дарения гражданин может с 14-ти лет. Однако если даритель не достиг совершеннолетия, то заключение сделки возможно только с получения согласия родителей или законных представителей.

Ставка и база по налогу

Налог на дарение – это сбор, регламентированный НК РФ, который уплачивают в размере, определяемом, как произведение между налоговой базой и ставкой.

Налоговая база – это стоимость земельного участка, полученного в дар. Ставкой называют процентное выражение от цены имущества. Фактически столько одаряемый обязан внести в бюджет при получении объекта на безвозмездной основе.

Налоговые ставки по НДФЛ регламентированы ст.224 НК РФ. По общим правилам она составляет 13%.

| Да | 665 |

| Нет | 85 |

Ставка увеличивается в том случае, если в совокупности налогоплательщик получил доход за налоговый период более 5 млн рублей. Тогда она состоит из двух частей: 15% от дохода и фиксированной доли в размере 650 тыс. руб.

Иностранные граждане, которые не являются налоговыми резидентами РФ, обязаны уплачивать налог на доход по ставке 30%.

В некоторых случаях, регламентированных ст.217 НК РФ, доход, признаваемый таковым в соответствии с получением имущества в дар, не облагается налогом. Тогда налогоплательщику нет необходимости сдавать налоговую декларацию и уплачивать сбор. Но таких ситуаций немного.

Порядок расчета налога

Налог на подаренный земельный участок определяется как произведение между налоговой базой и ставкой по НДФЛ.

Налоговая база – это стоимость земельного участка. Ее, обычно указывают в договоре дарения исходя из кадастровой стоимости.

Налоговую ставку, применяемую в конкретной ситуации, определяют при помощи ст.224 НК РФ. Порядок исчисления сбора регламентирован ст.225 НК РФ.

Пример из практики:

Новиков Р.Т. получил в дар земельный участок от своего друга Легачева К.Р. стоимостью 300 тыс. рублей. В рассматриваемом налоговом периоде мужчина получил 600 тыс. руб. дохода от трудовой деятельности.

При заполнении налоговой декларации у мужчины возникли сложности. Новиков обратился за помощью к юристу. Специалист помог с расчетом налога и формированием декларации.

На основании того, что НДФЛ от трудовой деятельности рассчитан и уплачен налоговым агентом (работодателем) в полном объеме, этот доход можно не включать в декларацию.

Стоимость имущества, полученного в дар, по договору дарения составила 300 тыс. рублей. Соответственно, налогоплательщик обязан внести в бюджет 300 тыс. руб. * 13% = 39 тыс. рублей.

Рассчитывать налог налогоплательщику придется самостоятельно. При определении сбора важно учитывать показатели с копейками.

Подсчитав размер НДФЛ, принято округлять его целого рубля. При этом применяется правило: сумму округляют в меньшую сторону, если получилось менее 50 копеек, и в большую сторону, если больше 50 копеек. Например, при подсчете НДФЛ получилась сумма 12152,32 руб. В таком случае к уплате подлежит 12152 руб. Если же налог равен 12152,52, то сумму округляют до 12153 руб.

Порядок уплаты налога

Для оплаты НДФЛ от дохода, признанного таковым по договору дарения земельного участка, необходимо заполнить и подать налоговую декларацию в территориальное подразделение ФНС России по месту регистрации налогоплательщика.

Нюансы подготовки и сдачи налоговой декларации регламентированы ст.229 НК РФ. Рассматриваемый документ подают не только для уплаты налога, но и возврата излишне внесенных в бюджет сумм.

После сдачи декларации важно уплатить рассчитанную сумму не позднее даты, регламентированной на законодательном уровне.

Заполняем декларацию

3-НДФЛ при дарении земельного участка заполняет и подает одариваемый, то есть тот, кто фактически получил доход.

Декларация имеет регламентированную на законодательном уровне форму. Бланк для заполнения можно взять в территориальном подразделении налоговой службы или на официальном сайте ФНС.

Подготавливать документ нужно крайне внимательно. Исправления и ошибки, в том числе орфографические описки, не допускаются.

|

Заполнить декларацию можно 4-мя способами: |

|

от руки на бумажном бланке; |

|

при помощи печатной техники; |

|

с помощью специального сервиса «Декларация»; |

|

онлайн в личном кабинете налогоплательщика ФНС России или Госуслуги. |

При заполнении декларации от руки, важно использовать шариковой (перьевой) ручкой черного либо синего цвета. Каждую букву вписывают в отдельное окошечко.

Подаем документы в ФНС

Подать декларацию можно лично в территориальное подразделение ФНС России, онлайн через портал Госуслуги либо личный кабинет на официальном сайте налоговой службы.

Подача декларации онлайн возможна только в случае наличия у налогоплательщика усиленной квалифицированной цифровой подписи.

К декларации обычно прилагают договор дарения земельного участка, кадастровый паспорт надела и выписку из ЕГРН на него.

Оплачиваем налог

Оплачивать налог можно не сразу после подачи налоговой декларации, а чуть позднее. По закону, налогоплательщик обязан исполнить обязательства до 15 июля года, следующего за отчетным.

Например, если гражданин получил участок в дар 30 марта 2025 г., то до 30 апреля 2026 г. он обязан подать декларацию, а до 15 июля 2026 г. уплатить налог.

Внести сумму можно онлайн в личном кабинете налогоплательщика. Если такой вариант не подходит, то гражданин вправе скачать платежное поручение и совершить платеж в кредитной организации, либо через интернет-банкинг банка.

Освобождение от уплаты налога

По закону, от уплаты налога на доход, образованный в связи с получением земельного участка в собственность на безвозмездной основе освобождаются близкие родственники дарителя, признаваемые таковыми СК РФ:

- дети;

- супруги;

- мама и папа;

- внуки;

- родные братья и сестры;

- бабушки и дедушки.

Налогоплательщик может рассчитывать на налоговый вычет при дарении имущества. Как показывает практика, в таком случае применяются стандартные льготы, предусмотренные ст.218 НК РФ. Например, налогоплательщик, имеющий детей, может получить вычет за них. На первого и второго ребенка размер преференции составляет 1400 руб., на третьего и последующего несовершеннолетнего – 3 тыс. рублей, на ребенка-инвалида – 12 тыс. руб.

Что лучше: подарить и передать по наследству

Однозначно сказать, что лучше, подарить земельный участок или передать его по наследству, невозможно. Все зависит от конкретных обстоятельств сделки.

Налог на договор дарения – это стандартный НДФЛ, который уплачивает гражданин со своего дохода, а также от стоимости имущества, полученного на безвозмездной основе. Причем от его уплаты при рассматриваемом типе сделки освобождаются близкие родственники дарителя.

Налог на наследство отменен в 2006 году и теперь не применяется. В случае получения участка по праву наследования или по завещанию, оплачивают госпошлину за оформление соответствующего свидетельства. Близкие родственники наследодателя платят 0,3% от стоимости участка (не больше 10 тыс. рублей), а остальные наследники – 0,6% (не больше 1 млн руб.)

За регистрацию права собственности на подаренный земельный участок или на надел, полученный по наследству, физические лица платят госпошлину в размере 2 тыс. рублей.

Получается, что если владелец надела планирует передать его гражданину, который в соответствии с семейным законодательством, не признается близким родственником, то выгоднее выбрать вариант с завещанием.

Ответственность за неуплату налога

Гражданин, получивший в дар земельный участок, который уклонился от исполнения налоговых обязательств, несет ответственность.

- За непредставление декларации в сроки, регламентированные на законодательном уровне, могут назначить штраф в размере 5% от суммы налога, за каждый месяц просрочки, но не более 30% и не менее 1 тыс. рублей.

- За уклонение от уплаты налога физическое лицо несет ответственность в виде штрафа в размере 20% от суммы налоговых обязательств. Если же налогоплательщик совершил рассматриваемое правонарушение умышленно, то санкции увеличиваются до 40%.

- Кроме этого, за каждый день просрочки исполнения налоговых обязательств начисляют пени в размере 1/300 ключевой ставки Центробанка РФ.

- За злостное уклонение налогоплательщика от уплаты налога могут привлечь к уголовной ответственности в соответствии со ст.198 УК РФ.

Ответственность предусмотрена даже за неправильно исчисленную сумму НДФЛ. Именно поэтому, при расчете налога от дохода, образованного в связи с получением земельного участка в дар, рекомендуем обратиться за консультацией к нашему юристу. Специалист поможет правильно определить размер налога, подробно расскажет, как заполнить и подать налоговую декларацию, а в случае необходимости, окажет содействие в подготовке документации для ФНС.

Судебная практика

Суд рассмотрел исковое заявление ФНС о взыскании с налогоплательщика суммы недоимки по НДФЛ, штрафа и пени. Истец пояснил, что ответчик Рогозин К.А. получил в 2018 году в дар земельный участок от Понаморевой Т.С. стоимостью 400 тыс. рублей.

Рогозин уклонился от подачи декларации 3-НДФЛ и от уплаты налога. В процессе ответчик пояснил, что получил участок в дар от своей супруги, в связи, с чем рассматриваемый доход освобождается от налогообложения.

Суд установил, что Рогозин и Понаморева действительно состояли в браке. Однако 1 марта 2018 г. он был расторгнут судом. Зарегистрировано расторжение брачных отношений 15 апреля 2018 г. Договор дарения зарегистрирован 14.04.2018 г.

Фактически, с момента вступления судебного решения о расторжении брака Рогозин и Понаморев больше не считаются официальными мужем и женой, а соответственно не признаются близкими родственниками. При этом дата регистрации расторжения брака в ЗАГС не имеет значения.

Таким образом, в то время, когда Рогозин получил земельный участок в дар, он не приходился дарителю близким родственником, в связи, с чем у него возникает обязанность по исчислению и уплате НДФЛ. Суд удовлетворил требования истца в полном объеме.

Частые вопросы

По закону, при передаче имущества в дар, даритель не обязан уплачивать налог, в отличие от продажи собственности. Все дело в том, что если человек дарит земельный участок, то он не получает никакого дохода, который подлежит налогообложению. А вот одариваемый, наоборот, обязан уплатить НДФЛ со стоимости надела, если рассматриваемый субъект не приходится близким родственником дарителю.

Если в договоре дарения нет информации о цене подаренного имущества, то для исчисления НДФЛ необходимо опираться на кадастровую стоимость. Для этого рекомендую заказать выписку из ЕГРН на рассматриваемый объект.

По закону, владелец имущества имеет право распоряжаться им по собственному усмотрению. То есть, он может подарить земельный участок любому лицу, даже тому, кто не является родственником. Оспорить дарственную возможно, если в ней не содержатся существенно важные условия, сделка не зарегистрирована в Росреестре, даритель является недееспособным или подписывал документы под принуждением.

Заключение эксперта

Земельный участок, полученный гражданином по договору дарения, признается доходом одариваемого. Со стоимости такого объекта (кадастровой или рыночной) необходимо уплатить НДФЛ.

Для исполнения налоговых обязательств необходимо до 30 апреля года, следующего за отчетным, подать в территориальное подразделение ФНС налоговую декларацию по форме 3-НДФЛ и до 15 июля этого же года внести всю сумму налога.

За уклонение от исполнения рассматриваемых обязательств предусмотрена административная и уголовная ответственность.