Основные моменты

Коэффициент бонус-малус (КБМ) – один из ключевых показателей, который характеризует принципы езды водителя, а именно – ее безаварийность. Чем более аккуратно и корректно водитель управляет своим транспортным средством, тем более низким будет КБМ, что, в свою очередь, отразится на схеме расчета стоимости ОСАГО.

Страхование гражданской ответственности автомобилистов обеспечивается по системе, в рамках которой во внимание принимаются все стороны – и сама страховая компания, и автомобилист. Страховые компании с целью минимизации возможных рисков определяют размер увеличения стоимости полиса после аварий, ориентируясь на аккуратность езды водителя. Они влияют на цену как в сторону повышения, так и в сторону понижения.

Если в течение предыдущего страхового периода автолюбитель в ДТП не попадал, он имеет право рассчитывать при покупке полиса на скидку в 5%. Скидка накапливается и с течением времени может составить даже 50%. В случае, если водитель стал виновником аварии, коэффициент повышается, таким образом, дорожает страховка после ДТП за следующий период.

КБМ необходим для следующих целей:

- стимулирование водителя к безопасной езде;

- повышение уровня аккуратности каждого из участников дорожного движения;

- сокращение числа обращений за возмещением ущерба в связи с не существенными повреждениями.

| Да, если водитель виновен в ДТП | 116 |

| Нет, это не верно | 110 |

Каждый водитель старается следить за своим КБМ и на его основе рассчитывает стоимость страхового полиса на следующий период. Возможен также возврат страховки при продаже автомобиля. Отметим, порядок применения страховых тарифов утвержден Указаниями Центробанка РФ №6007-У от 2021 г.

Расчет стоимости ОСАГО

Вы самостоятельно можете определить значение, на которое потенциально может вырасти стоимость ОСАГО для вас после ДТП, и, соответственно, значение, на которое стоимость полиса сократится, если вы не попадаете в аварии. Сделать это достаточно просто, особенно ориентируясь на простую и понятную таблицу – именно ей пользуются российские страховщики, подсчитывая повышающие КБМ.

Если выплат было больше одной, за основу берется другая схема расчета, в рамках которой КБМ, как можно предположить, будет повышенным.

До недавнего времени страховщики применяли такой метод, как класс автолюбителя, и всего таких классов было несколько, однако от подобной схемы было решено отказаться в пользу более простого и понятного КБМ.

В соответствии с новыми правилами КБМ для ОСАГО после аварии коэффициент пересчитывается ежегодно один раз, 1 апреля. Это удобно для проверки уже действующего коэффициента и его оперативного обновления. Вне зависимости от того, когда вы подписали свое страховое соглашение, специалисты будут ориентироваться на ваши выплаты только за прошедший год. В базе РСА представлена информация о КБМ по каждому автолюбителю, и страховые компании имеют к ним доступ. В этой же базе можно увидеть, например, зафиксированный штраф за езду без страховки.

Пример

В рамках первого по счету оформления ОСАГО водителю присваивается КБМ 1,17. Затем, если случилось ДТП, его КБМ увеличивается до 2,25 в случае одной аварии. Если аварий две, значение вырастает до 3,92, причем, такой резкий рост касается только тех автолюбителей, у которых множитель единичный.

Особенности расчетов

Предположим, вы попали в ДТП, и нет ничего удивительного в том, что вам захочется узнать, в течение какого срока в вашем отношении будет действовать повышающий КБМ по ОСАГО. Как уже отмечалось, значение пересматривает каждый год, причем, пересмотр осуществляется параллельно с приобретением нового страхового полиса за следующий период.

Есть определенные ситуации и обстоятельства, в которых КБМ во внимание не принимается:

- полис оформляется на транспортные средства транзитного типа;

- машина поставлена на учет за границей, в России у нее временный учет.

Можете ли вы, как водитель, попавший в ДТП, каким-либо образом избежать неприятных последствий в виде повышения КБМ? В некоторых ситуациях это возможно, и в действительности далеко не все аварии влияют на рост вашего КБМ.

В числе таких ситуаций – вы попали в аварию и признаны потерпевшим. В таких обстоятельствах страховую выплату вы получите, а ваш КБМ при этом останется прежним. Кроме того, для минимизации рисков вы можете не вносить в список лиц, допущенных к управлению вашим ТС, того, по чьей вине случилась авария – речь идет об оформлении ОСАГО на следующий период.

В этой ситуации страховщик определит целесообразность использования повышающего коэффициента, ориентируясь на страховую историю тех граждан, которые будут фигурировать в списке допущенных к управлению авто лиц. Стоит отметить, что полис ОСАГО считается обязательным. Инспектор ГИБДД может выписать и повторный штраф за отсутствие страховки. За каждый факт отсутствия полиса привлекут к ответственности, так как это будет считаться не повторным отсутствием, а повторным правонарушением.

Восстановление КБМ

Если вы попали в ДТП, то очевидно рискуете потерять не только все накопленные бонусы, но также и множитель КБМ. К примеру, вы гарантированно потеряете коэффициент, если выяснится, что в момент аварии находились за рулем в состоянии алкогольного или наркотического опьянения, либо управляли ТС невнимательно. В этой ситуации готовьтесь к существенному повышению стоимости полиса на следующий период.

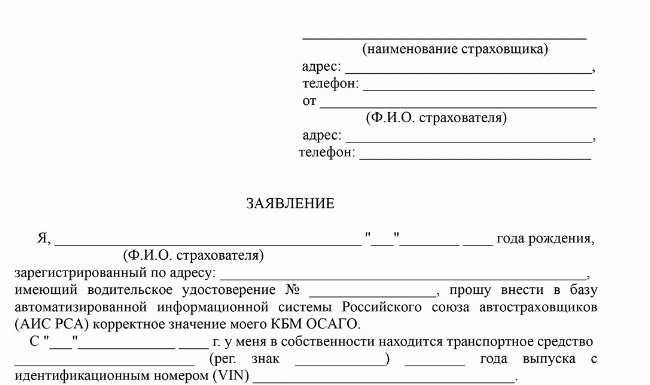

Можно ли восстановить утраченный множитель? Да, но придется и постараться, и, разумеется, подождать – то есть, управлять автомобилем в течение длительного времени и без единой аварии. Если с этой задачей вам удалось справиться, обращайтесь:

- к вашему страховщику;

- в Центробанк РФ;

- в Союз автостраховщиков.

Некоторые брокеры страховых компаний оказывают своим клиентам содействие в восстановлении КБМ.

В деле восстановления обнуленного коэффициента многое зависит от вас. В первую очередь, вам необходимо будет собрать все справки, выданные страховщиками ранее. Эти документы фактически подтвердят, что вы не попадали в аварии в предыдущий период. Стоит учесть, что при отсутствии таких доказательств в виде документов восстановить КБМ с высокой долей вероятности не получится.

На этапе сбора таких документов и составления заявления на восстановление КБМ обратитесь к нашим автоюристам – мы окажем квалифицированную помощь, проконсультируем по имеющимся вопросам и предложим выход даже из самой сложной ситуации, опираясь на наш многолетний успешный практический опыт.

Подводные камни

Если вы как водитель заинтересованы исключительно в уменьшении вашего КБМ, то некоторые страховые компании, напротив, могут быть заинтересованы ровно в обратном. Их желание вполне понятно – они стремятся сохранить доход, не очень хотят давать скидки, поэтому ищут различные причины и поводы к тому, чтобы повысить КБМ клиента.

Далеко не все методы, которые страховщики используют с этой целью, можно назвать честными, однако впоследствии компании всегда готовят объяснения и оправдания своим действиям. К примеру, часто повышение КБМ без объективных на то причин они объясняют следующим образом:

|

Причина |

Как объясняют |

|

Отсутствие актуальных данных |

Нет данных об изменении документов автовладельца. |

|

Не работает оборудование |

Вышла из строя обслуживающая система или оборудование для фиксации. |

|

Отсутствие полиса |

У автовладельца в течение года не было полиса. |

В любом случае, если вы уверены в своей правоте, необходимо настаивать на ней и при необходимости делать все возможное для того, чтобы вернуть ваши законные бонусы и не переплачивать за полис ОСАГО.

Судебная практика: возмещение убытков по ОСАГО

Гражданка Сидорова попала в ДТП, виновником которого был признан гражданин Иванов. От страховой Иванова Сидорова получила 50 тысяч рублей на ремонт своего автомобиля, а также потребовала от него дополнительно 60 тысяч рублей, необходимые для полного восстановления своего ТС. С соответствующими требованиями Сидорова обратилась в суд.

Суды первых трех инстанций в требованиях Сидоровой отказали, сославшись на то, что суммарная стоимость ремонта ее машины составляет не более страхового лимита, установленного на уровне 400 тысяч рублей. Таким образом, доплату нужно требовать не с Иванова как с виновника аварии, а со страховой компании.

В Верховном суде, куда Сидорова обратилась с жалобой, указали на то, что выплата была рассчитана страховой компанией справедливо, в том числе, с учетом износа. Таким образом, страховая компания свои обязательства выплатила в полной мере. Убытки Сидоровой – это расходы, связанные с ремонтом ТС, которые необходимо рассчитываться по рыночной стоимости без учета износа. Оплачивать все это должен именно виновник ДТП.

Частые вопросы

Да, если ездить аккуратно, без ДТП.

Если водитель признан потерпевшим в ДТП, его КБМ не изменится.

Страховщик предложит скидку на ОСАГО в 5%.

Заключение эксперта

КБМ после ДТП в 2025 году у водителя гарантированно увеличится, если именно он будет признан виновником аварии. Автомобилисту, который получил статус потерпевшего, беспокоиться не о чем – его КБМ останется без изменений, и происшествие никоим образом не повлияет на его страховую историю.