Кто такие самозанятые

В 2019 году в России начался эксперимент по регистрации самозанятости (ФЗ от 27.11.2018 № 422-ФЗ). Этот режим подразумевает, что лица, которые, работают сами на себя, без найма сотрудников и зарабатывают до 2,4 миллиона рублей в год, могут платить налог на профессиональный доход.

| Да, нужно | 110 |

| Нет, этого достаточно | 93 |

За введением статуса самозанятости стоит желание государства вывести из тени граждан, которые получают доход, но при этом не платят налоги. Еще одна цель самозанятости – возможность для плательщиков НПД легально проводить доходы, что облегчает получение кредитов, социальных пособий и различных государственных льгот.

По последним данным, более 10 миллионов граждан России уже используют преимущества этого налогового режима. В 2023 года суммарный размер налога на профессиональный доход, который был уплачен в казну самозанятыми, составил 35,5 миллиардов рублей.

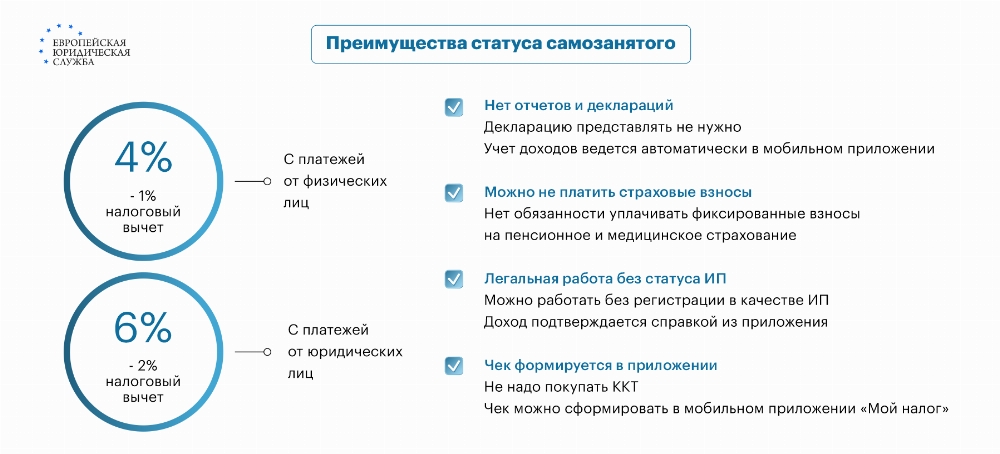

Столь большая популярность налогового режима вызвана его преимуществами, которые заключаются в возможностях, открываемых перед гражданами России.

|

Возможность |

Описание |

|

Пониженные налоговые ставки |

Самозанятые платят всего 4% налога с доходов от сделок с физическими лицами и 6% при работе с юридическими лицами, в то время как стандартная ставка НДФЛ в России составляет 13%. |

|

Автоматизация налоговых отчислений |

После регистрации на сайте ФНС и подачи суммы дохода налог начисляется автоматически, что упрощает учет и позволяет обойтись без услуг бухгалтера. |

|

Совмещение трудовой деятельности |

Самозанятые могут официально работать на основной работе и одновременно вести частную практику. |

|

Бонус на уплату налога для самозанятого |

Каждому гражданину, который пройдет регистрацию, начисляется бонус 10000 для самозанятых. Он будет списываться в счет налога каждый раз, когда физлицо вносит доход. |

Эти налоговые ставки будут действовать до конца 2028 года. Что будет после – пока не известно. Также уже сейчас стало известно, что с 1 января 2025 года самозанятые должны будут сдавать отчетность в Росстат (ФЗ №206-ФЗ от 22 июля 2024 года).

Кто может стать самозанятым

Регистрация в качестве самозанятого и выбор этого налогового режима предназначены для лиц, которые:

- Получают доход от индивидуальной деятельности или использования собственного имущества.

- Осуществляют свою деятельность без официального трудоустройства — заключения официального трудового договора с работодателем.

- Не привлекают для работы наемных сотрудников по трудовым договорам для ведения деятельности.

- Имеют годовой доход, который не превышает 2,4 миллиона рублей.

Этот режим подходит для предпринимателей, фрилансеров и всех, кто самостоятельно управляет своим доходом и не задействует наемный труд в своей деятельности. Он позволяет упростить процесс налогообложения и уменьшить налоговую нагрузку за счет скидки на налог для самозанятых, что делает ведение бизнеса более прозрачным и доступным.

Какая деятельность доступна самозанятым

Федеральный закон не устанавливает отдельного ограниченного списка видов деятельности, которые могут осуществлять физические лица, выбравшие такой спецрежим и уплату налога на профессиональный доход.

Вот несколько примеров, когда при реализации работ, услуг и товаров можно использовать этот налоговый режим:

- Выполнение различных заданий и проектов в режиме удаленной работы через интернет-платформы.

- Выполнение строительных и ремонтных работ в квартирах и домах.

- Предоставление услуг в области красоты, включая парикмахерские и косметические услуги.

- Сдача в аренду жилых помещений как на короткий, так и на длительный срок.

- Оказание транспортных услуг, включая перевозку грузов и пассажиров.

- Организация фото- и видеосъемки на заказ для частных лиц и компаний.

- Проведение различных мероприятий и организация праздников.

- Предоставление юридических консультаций и услуг бухучета.

- Оказание услуг по уходу за детьми и пожилыми людьми, а также репетиторство.

- Продажа продукции, изготовленной собственноручно или в условиях малого производства, и пр.

Этот налоговый режим идеален для тех, кто хочет легализовать свою деятельность, минимизировать налоговую нагрузку, так как каждый самозанятый может использовать бонус на уплату налога, и упростить учет доходов и расходов.

После того, как вы будете поставлены на учет в ИФНС в качестве плательщика НПД, вы можете скачать в личном кабинете справку. Она является официальным документом, подтверждающим налоговый статус. С образцом этого документа вы можете ознакомиться далее.

Как работает бонус на налог для самозанятых

Бонус на оплату налога предоставляется в размере 10 тысяч рублей для тех самозанятых, кто впервые регистрируется в этом статусе. Эта сумма зачисляется на личный счет нового плательщика НПД в его личном кабинете и используется для покрытия налоговых обязательств по мере их возникновения.

Система позволяет уменьшать размер налога на профессиональный доход за счет рассматриваемого бонуса:

- с 4% до 3% в отношении услуг, оказанных физическим лицам;

- с 6% до 4% при сотрудничестве с юридическими лицами.

Пример из практики:

И. – репетитор по математике. Он проводит около 12 часов частных уроков в неделю, за свою работу берет 700 рублей за час. Его еженедельный доход составляет 8400 рублей, что в месяц превращается в 33 600 рублей. Без использования налогового бонуса И. нужно было бы уплатить 1344 рубля налога, но с бонусом налог снижается до 1008 рублей. Таким образом, после применения бонуса на его счету остается 10 000 – 336 = 9664 рубля. Когда И. сотрудничает со школой, как с юридическим лицом, НПД начисляется по ставке 6%, но, благодаря бонусу, эта ставка снижается до 4%. Бонус у самозанятых расходуется каждый месяц до того момента, пока не будет полностью исчерпан. После этого налог будет взиматься по полной ставке.

Судебная практика

Суть спора заключалась в обжаловании ООО «*****» решения ИФНС России № 36 по г. Москве о привлечении общества к ответственности за налоговое правонарушение, связанное с переквалификацией трудовых отношений в гражданско-правовые. ИФНС наложила штраф и доначислила налог, считая, что услуги, оказываемые самозанятыми, фактически носили характер трудовых отношений.

Решение суда было мотивировано отсутствием фактов, указывающих на наличие трудовых отношений, в том числе регулярного предоставления рабочего места, оборудования, систематического контроля и других аспектов, характерных для трудовых отношений. Кроме того, было учтено, что выплата вознаграждения самозанятым производилась на основании выполнения конкретных задач и проектов, а не как регулярная зарплата, за которые плательщик НПД уплачивал налог в размере 6% (с учетом бонуса – 4%).

Таким образом, суд признал недействительным решение налоговой инспекции, подтверждая правомерность использования обществом услуг самозанятых в рамках ГПХ, что соответствует статьям ГК РФ и положениям о налоге на профессиональный доход для самозанятых.

Частые вопросы

Нет, бонус предназначен исключительно для уплаты налога на профессиональный доход. Штрафы и пени за нарушение налогового законодательства должны оплачиваться отдельно.

Все суммы, использованные из вашего бонуса, автоматически учитываются в системе «Мой налог», и вам не нужно вносить эти данные вручную при подаче налоговой декларации. Однако вы должны следить за тем, чтобы сумма доходов и расчет налогообложения были корректными.

Максимальный размер бонуса для впервые зарегистрировавшихся граждан в качестве самозанятого обычно составляет 10 000 рублей, но точная сумма может меняться в зависимости от изменений в законодательстве и региональной политики поддержки самозанятых граждан.

Заключение юриста

Бонус на уплату налога для самозанятых в 2025 году представляет собой значительную поддержку от государства, направленную на стимулирование предпринимательской инициативы и облегчение налоговой нагрузки в начальный период деятельности. Этот бонус не только уменьшает сумму налогообложения, подлежащую уплате, но и облегчает адаптацию к системе НПД, что особенно важно для новичков в бизнесе.