Что такое налоговый вычет на детей

Стандартный налоговый вычет на ребенка по НДФЛ – это льгота, предоставляемая плательщикам налога на доходы физических лиц, которые содержат несовершеннолетнего ребенка. За счет ее применения сумма налоговых обязательств по НДФЛ уменьшается.

Льготу может оформить любой налогоплательщик, признаваемый резидентом РФ, при соблюдении следующих условий:

- человек получает официальный доход, например, работает по трудовому договору, сдает квартиру в аренду и платит с нее НДФЛ и пр.;

- гражданин пребывает в России не менее 183 дней в году, то есть является резидентом РФ;

- дети не достигли совершеннолетия.

По общему правилу вычет предоставляется на детей, не достигших возраста 18 лет. Но вы сможете вернуть налог на совершеннолетних детей (старше 18, но младше 24 лет) при условии, что они являются студентами и обучаются по очной форме, например, в ВУЗе. Помимо этого, если ваш сын или дочь признаны судом недееспособным, то вы претендуете на получение льготы, независимо от их возраста.

| Да | 73 |

| Нет | 54 |

Вычет на детей на работе называется стандартным (ст. 218 НК РФ). Рассматриваемая льгота не предоставляется тем, кто не платит НДФЛ. Например, если вы являетесь самозанятым и больше нигде не трудоустроены, то налоговый вычет (НВ) на детей вам не положен. Аналогичная ситуация обстоит с ИП на УСН или предпринимателями, применяющими специальные налоговые режимы (вычет при применении общей системы предпринимателям полагается, т.к. на этом режиме уплачивается НДФЛ).

НВ доступен каждому из родителей. То есть, уменьшить налогооблагаемую базу в связи с его применением может как мама, так и папа. Вычет может получить даже отчим и мачеха ребенка, но для этого второй родитель должен направить заявление о том, что несовершеннолетний находится на их совместном иждивении.

Как оформить налоговую льготу

Удобнее всего оформить вычет по НДФЛ на детей через работодателя. Суть заключается в том, что вы направляете в бухгалтерию заявление по установленному образцу, прилагаете к нему требуемые документы, и при расчете подоходного налога бухгалтер будет уменьшать его сумму с учетом применения льготы.

Заявление в ИФНС направляет работодатель. Самостоятельно посещать отделение налоговой службы нет необходимости. Продлевать льготу тоже не нужно. Вы подаете новый пакет документов только в случае изменения жизненной ситуации, например, если в вашей семье появится еще один малыш.

Чтобы оформить возврат налога на детей мы рекомендуем действовать по общепринятой схеме:

- подготовьте документы;

- обратитесь в бухгалтерию;

- составьте заявление;

- передайте документы бухгалтеру.

Для оформления вычета по подоходному налогу на ребенка вам потребуется ваш паспорт, свидетельство о рождении детей, документ, подтверждающий заключение брака или его расторжение. В зависимости от обстоятельств, вам предстоит предоставить иные документы, например, справку МСЭ, если вашему сыну или дочке присвоена группа инвалидности, а если он обучается в ВУЗе и уже достиг совершеннолетия – справку из учебного заведения.

Размер налогового вычета на ребенка до 18 лет зависит от количества детей и очередности их рождения.

Обращаем ваше внимание на то, что неполный комплект документов или неверно составленное заявление может стать причиной отказа в предоставлении вычета, именно поэтому мы настоятельно советуем воспользоваться помощью специалистов. Юристы ЕЮС подскажут, какие документы нужны будут именно в вашей ситуации, помогут оформить заявление и решить возникшие трудности.

Также наши специалисты заранее поставили для вас унифицированный образец заявления на стандартный вычет по НДФЛ, который вы можете скачать ниже.

Как рассчитать сумму стандартного налогового вычета на ребенка

Вам не нужно рассчитывать ни налог, ни вычет на детей. За вас это сделает бухгалтер. Но, чтобы понимать, насколько уменьшится НДФЛ вы можете самостоятельно произвести расчет.

Сумма стандартного вычета указана в таблице ниже.

|

Условия назначения |

Сумма вычета по НДФЛ на детей, в руб. в месяц |

|

Первый ребенок |

1400 |

|

Второй ребенок |

1400 |

|

Третий и последующие дети |

3000 |

|

Ребенок-инвалид |

12000 |

На совершеннолетних детей, которые обучаются в ВУЗе, вы можете получать льготу до того момента, пока сыну или дочери не исполнится 24 года.

Вычет НДФЛ на детей положен не только родителям, но и опекунам, при чем в аналогичном размере. Правда при наличии ребенка-инвалида опекун сможет рассчитывать на получение льготы в размере 6 000 руб. вместо 12 000 руб.

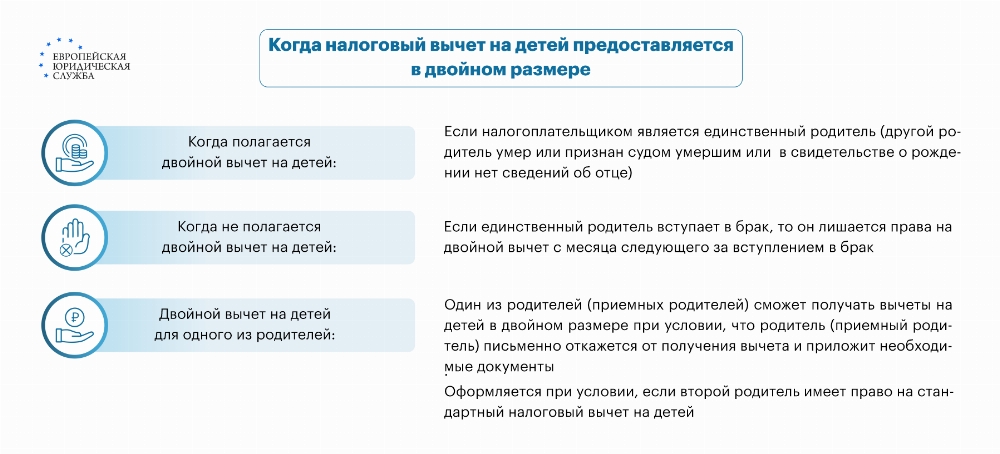

В некоторых случаях гражданин претендует на получение налогового вычета в двойном размере. То есть, на первого или второго ребенка сумма вычета составит не 1400 руб., а 2800 руб., на третьего и последующих детей не 3 000 руб., а 6 000 руб. и т.д. Право на вычет в двойном размере есть у единственных родителей, а также у мамы, папы или опекуна, если второй родитель или представитель направил заявление об отказе от получения льготы.

Как мы уже сказали, расчет стандартного налогового вычета на ребенка производит бухгалтер, рассчитывая вам зарплату. Ежемесячно сумма вашего дохода будет уменьшаться на сумму налогового вычета, и уже с уменьшенного дохода будет исчисляться НДФЛ к удержанию.

Пример:

Допустим, у вас 3-е детей. Вы получаете зарплату в размере 30 тыс. рублей. Размер вычета на 1 и второго ребенка составляет 1400 руб., на третьего – 3000 руб. Определим его общую сумму вычета — она составит 5800 руб. (1400 + 1400 + 3000)

Рассчитаем НДФЛ: (30000 – 5800) * 13% = 3146 руб.

Определим зарплату к получению на руки после вычета налога: 30 000 – 3146 = 26854 руб.

Юристы ЕЮС отмечают, что детские вычеты предоставляются только до того момента, как совокупная сумма дохода гражданина за год составит 350 тыс. руб. То есть, льготу прекратят применять с месяца, в котором доход превысил указанную сумму. Например, если вы ежемесячно получаете 100 тыс. рублей, то стандартный вычет по НДФЛ будет применяться только в течение 3-х месяцев подряд (январе, феврале, марте). В апреле ваш совокупный доход уже превысит максимальную отметку, поэтому вы уже потеряете право на вычет.

Как получить вычет на ребенка через налоговую

Если вы получаете дополнительный доход, с которого платите НДФЛ, например, сдаете квартиру в аренду, то, для получения НВ, вам нужно будет самостоятельно обратиться в налоговую службу.

Также вы можете оформить льготу через ИФНС, если по каким-то причинам вы не подавали заявление работодателю и он удерживал НДФЛ со всей суммы вашего дохода. Для получения вычета через ИФНС вам нужно подать декларацию 3-НДФЛ на предоставление вычета на ребенка. Сделать это легче всего онлайн в личном кабинете налогоплательщика на официальном сайте ведомства.

- Авторизуйтесь в ЛК. Для этого вам потребуется подтвержденная учетная запись на портале Госуслуги.

- В меню выберете пункт «Подать декларацию 3-НДФЛ». Ее форма унифицирована.

- Заполните форму. Вам предстоит указать все необходимые данные и приложить подтверждающие документы.

Если у вас нет идентифицированного аккаунта на Госуслугах, то оформить вычет онлайн не получится. Вам придется лично посещать отделение ведомства.

Заполнять бумажную версию декларации 3-НДФЛ нужно максимально внимательно. Допускать ошибки, что-то исправлять или зачеркивать нельзя. Если вы не уверены в том, что справитесь с ее заполнением, лучше поручите это юристам ЕЮС.

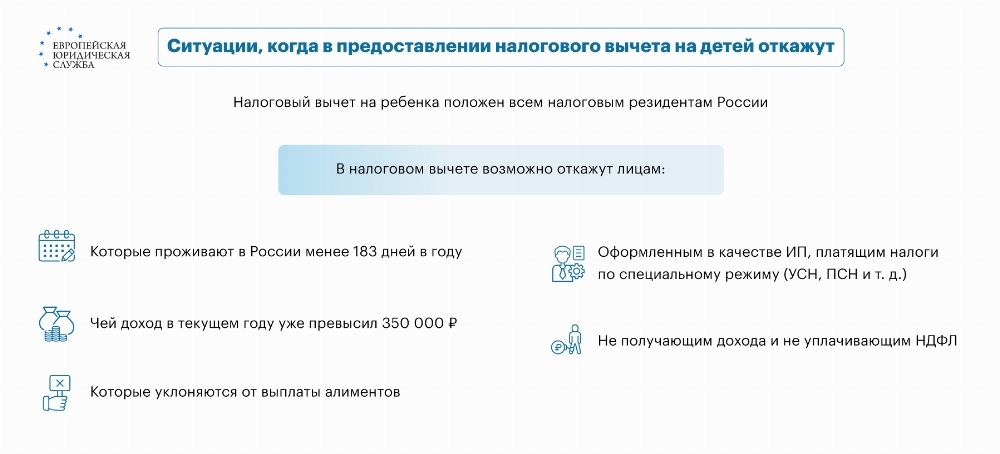

Могут ли отказать в предоставлении налогового вычета на детей

Вам могут отказать в предоставлении НВ, но только в случаях, когда вы не соответствуете указанным в законе требованиям, предоставили не все документы либо неправильно написали заявление.

Напомним, что НВ не положен тем, кто живет в России менее 183 дней. В таком случае вы не являетесь налоговым резидентом, поэтому льгота вам недоступна.

НВ больше не предоставят, если ваш совокупный доход превысил 350 тыс. рублей нарастающим итогом с начала текущего года.

Если вы являетесь плательщиком алиментов и уклоняетесь от их выплаты, что подтверждено документально, то вам откажут в применении НВ. Но если вы материально содержите своего сына или дочь, то вычет вам положен, даже если вы совместно не проживаете с ним (с ней).

Судебная практика

Как показывает правоприменительная практика, возврат подоходного налога за детей на работе положен всем родителям несовершеннолетних детей, независимо от того, состоят ли в браке мама и папа.

Так, гр-н О. обратился в суд с требованием аннулировать решение ИФНС об отказе в предоставлении НВ на несовершеннолетнего сына. В ходе судебного разбирательства выяснилось, что мужчина устроился на работу, где подал заявление о представлении льготы, но ему отказали в связи с тем, что в отношении него вступил в силу судебный приказ о взыскании алиментов.

Суд удовлетворил требования истца, ссылаясь на то, что раздельное проживание ребенка и родителя не лишает последнего права на получение НВ, так как фактически отец все равно содержит сына, а факт уклонения от уплаты алиментов не доказан.

Частые вопросы

Заявить о возврате НВ можно в течение 3-х лет.

Нет. Если родителя лишили родительских прав, то налоговый вычет ему не положен.

Да. Вы вполне можно одновременно оформить и тот, и другой вид налогового вычета.

Заключение юриста

Вычет на ребенка в 2026 году предоставляется родителям и опекунам, которые имеют официальный доход и уплачивают с него НДФЛ. Соответственно, если вы не работаете и не платите НДФЛ, то льгота вам не положена. Легче всего оформить НВ через работодателя — в этом случае вам достаточно направить соответствующее заявление и предоставить необходимый пакет документов. Если, в силу обстоятельств, вы не получали льготу через работодателя, то вы вправе обратиться в ИФНС самостоятельно.