Что такое НДС

Налог на добавленную стоимость (далее НДС) участвует в формировании конечной стоимости товара и его себестоимости на каждом этапе производства. Для понимания всех нюансов необходимо рассмотреть пример формирования налога.

| Нет | 73 |

| Да | 43 |

Представим процесс производства рюкзака, начиная с момента получения кожи и заканчивая изготовлением металлических элементов и сборкой. На каждом этапе происходит повышение ценности товара, и на каждое такое увеличение начисляется налог на добавленную стоимость. Это означает, что если в процессе участвует много поставщиков, то общая сумма налога на добавленную стоимость, включенная в цену товара, возрастает, что, в свою очередь, делает рюкзак более дорогим для конечного покупателя.

Плательщики НДС

Субъектами, которые обязаны уплачивать НДС, являются компании и индивидуальные предприниматели, отвечающие определенным критериям. В частности, эти обязанности возникают:

- при применении общей системы налогообложения (ОСНО);

- при использовании единого сельхозналога (ЕСХН);

- в случаях, когда бизнес выступает в роли налогового агента по НДС;

- когда бизнес занимается импортом товаров, ввозя их на территорию страны.

Каждая из этих ситуаций предполагает свои особенности в расчете и уплате налога — НДС требует от экономических субъектов отчетливого понимания процесса регулирования и правильного применения налоговых норм.

ОСНО и ЕСХН

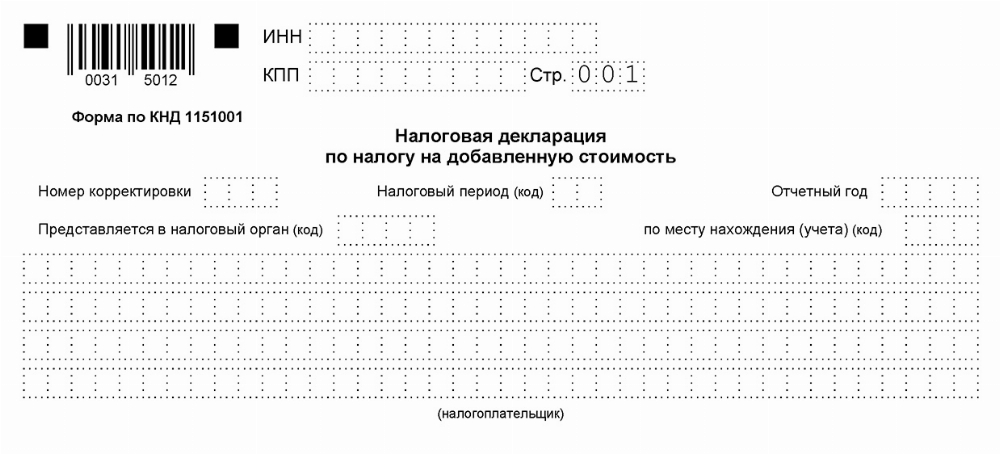

Обязанность по уплате налога на добавленную стоимость на ОСНО и при применении ЕСХН подразумевает неукоснительное соблюдение налогового законодательства. Независимо от объема продаж в отчетный период, который в данной ситуации установлен в пределах квартала, налогоплательщики должны подавать декларацию. В случае отсутствия операций, подлежащих налогообложению, подается нулевая декларация. Далее вы сможете изучить образец налоговой декларации, который подготовили для вас таможенные юристы ЕЮС.

Существуют определенные условия, при которых возможно освобождение от уплаты налога на добавленную стоимость, в том числе при недостижении предприятием определенного порога выручки. Для разъяснения всех нюансов и возможностей применения льгот по этому налогу необходимо детально изучить соответствующие налоговые регламенты.

Налоговые агенты

Юрлица и ИП в России могут выступать в качестве налоговых агентов, когда речь идет о взимании налога на добавленную стоимость. Их задача заключается в том, чтобы собирать и перечислять этот сбор в бюджет за иностранные фирмы, которые не являются налоговыми резидентами РФ. Это правило действует независимо от того, какую систему налогообложения использует российский налоговый агент, и подразумевает, что ответственность за уплату налога лежит на нем.

Ст. 161 НК РФ содержит полный список обстоятельств, при которых налоговые агенты обязаны уплачивать сбор. Приведем в таблице несколько таких ситуаций.

|

Ситуация |

Описание |

|

Покупка товаров/услуг у иностранной компании |

Покупатель в статусе резидента РФ оплачивает НДС в данной ситуации как в случае с импортом. Например, при покупке оборудования за 300 000 рублей, НДС, включенный в стоимость, составит 50 000 рублей. |

|

Аренда или покупка имущества у государства |

НДС платится с суммы аренды или покупки. К примеру, за аренду офиса за 150 000 рублей в месяц, НДС из этой суммы составит 25 000 рублей. |

|

Продажа конфискованного имущества |

НДС исчисляется с цены продажи имущества, реализуемого по решению суда. |

Важно понимать, что налоговые агенты не только уплачивают НДС, но и обязаны вести соответствующую отчетность. Это требование позволяет обеспечить прозрачность финансовых операций и правильно исчислять налоги.

НДС при импорте

Независимо от выбранной системы налогообложения и страны-экспортера, компании и индивидуальные предприниматели обязаны уплатить НДС при импорте товаров. Это происходит либо на таможне, либо в ФНС по месту учета (случае ввоза товаров из стран ЕАЭС).

Кто не платит НДС

Как правило, налог на добавленную стоимость является обязательным для большинства компаний и ИП. Однако некоторые организации могут не платить этот налог. В ст. 145 НК РФ указаны конкретные обстоятельства, при которых экономические субъекты, работающие на ОСНО или ЕСХН, могут быть освобождены от уплаты этого налога.

Допустим, юрлицо использует ОСНО. Выручка фирмы от продаж за три месяца отчетного периода составила менее 2 миллионов рублей, следовательно, компания может быть освобождена от НДС. Допустим, предприниматель продал товары на сумму 120 000 рублей, считая налог, выручка составила 100 000 рублей. В таком случае он освобождается от уплаты НДС.

Эта льгота действительна в течение одного года, однако потребуется регулярно подтверждать доходы. Если в течение квартала доход превысит 2 миллиона рублей, то право на льготу компания потеряет начиная с первого дня следующего месяца после того, как доходы превысили установленный порог.

Также существуют специальные налоговые режимы (например, УСН, НПД и пр.), которые позволяют предпринимателям и компаниям осуществлять свою деятельность в России без уплаты НДС с продаж. Но если предприятие на этих режимах становится налоговым агентом или начнет заниматься импортом товаров, то ему придется уплачивать сбор в соответствии с общими правилами.

От уплаты налога на добавленную стоимость освобождены определенные категории операций, среди них:

- продажа медицинских товаров (очков, протезов, а также устройств для реабилитации лиц с ограниченными возможностями);

- операции с недвижимостью, финансовыми инструментами, а также предоставление исключительных прав на интеллектуальную собственность;

- оказание медицинских услуг, за исключением некоторых категорий;

- предоставление услуг страхования;

- такие услуги, как сдача в аренду жилых помещений и пр.

Полный список содержится в ст. 149 НК РФ.

Ставка по НДС

НДС в России рассчитывается по трем основным ставкам: 0%, 10% и 20%. Ставка 0% применяется к экспортным операциям и международным перевозкам, позволяя поддерживать конкурентоспособность товаров за рубежом. Ставка 10% используется при продаже социально значимых товаров, включая продукты питания и детские товары. Основная ставка, которая составляет 20%, применяется ко всем остальным товарам и услугам и является стандартной для большинства из них.

Как рассчитать НДС

Процесс определения суммы налога может быть проведен двумя способами и зависит от конкретных условий. Налог на добавленную стоимость может быть начислен путем прибавления к первоначальной цене товара или услуги, которая не включает налог, либо может быть извлечен из общей цены, уже содержащей сбор. Давайте детально рассмотрим оба подхода на конкретных примерах.

Для начисления НДС сверху цены товара используется следующая формула:

Этот метод часто используют торговые организации и производители при формировании счетов для клиентов, где НДС указывается отдельной строкой.

Пример из практики:

Если стоимость продукции составляет 150 000 рублей, а применяемая ставка НДС равна 20%, то налог будет рассчитан следующим образом: 150 000 × 20% = 30 000 рублей. В итоге, в счете для покупателя будет отображена общая стоимость товара в размере 180 000 рублей и отдельной строкой будет указано, что НДС составляет 30 000 рублей.

Чтобы выделить НДС из окончательной стоимости товара, используются специальные производные ставки налога: 10/110 или 20/120. Следовательно, и формулы для расчета будут выглядеть следующим образом:

или

Для расчета предоплаты по товарам, к которым применяется налог на добавленную стоимость в размере 10%, используется коэффициент 10/110. А если речь идет о товарах или услугах со ставкой 20%, то для определения суммы налога в предоплате применяют коэффициент 20/120.

Такой подход к расчету НДС актуален не только для реализации товаров, но и используется в других жизненных ситуациях. Например, при уплате налога с авансовых платежей за аренду имущества, принадлежащего государству, при перепродаже бытовой техники, которую выкупили у физлиц. В этих случаях используется ставка 20/120.

Пример из практики:

Предположим, что предприятие получило от клиента аванс в размере 330 000 рублей за предстоящую поставку товара. В эту сумму уже включен налоговый сбор по ставке 20%. Для того чтобы корректно выделить налог и вовремя перечислить его в бюджет, необходимо выполнить следующий расчет: 330 000 × 20/120 = 55 000 рублей. Полученная сумма представляет собой искомую величину НДС, подлежащую уплате с полученного аванса.

Чтобы процесс расчета налога на добавленную стоимость был более простым, вы можете использовать удобный онлайн-калькулятор. Его разработали наши эксперты с учетом действующих налоговых ставок.

Судебная практика

ООО «******» обратилось в Арбитражный суд Ставропольского края с требованием признать недействительным решение налогового органа о привлечении к ответственности за налоговое правонарушение. Заявитель утверждает, что сделки, по которым налоговый орган отказал в вычете НДС, были экономически целесообразными и реальными.

ООО «****» настаивает на том, что выполнило требования НК РФ для применения налогового вычета и просит суд удовлетворить его требования, признать решение налоговой инспекции недействительным и взыскать с налогового органа судебные расходы.

Суд, рассмотрев материалы дела и представленные доказательства, удовлетворил требования истца. Решение ФНС было признано недействительным.

Частые вопросы

Чтобы продавать товар без уплаты этого налога за рубеж, а точнее, применять нулевую ставку, компания должна представить документы, подтверждающие вывоз товаров за пределы ЕАЭС, а также зарегистрировать экспортные контракты в налоговой инспекции.

В 2024 ИП на УСН не уплачивает НДС, а значит, не может воспользоваться вычетами по этому налога, но за исключением случаев, когда он приобретает товары или услуги у лиц, работающих на общей системе налогообложения. Однако с 2025 года плательщики УСН станут плательщиками НДС.

Для освобождения от уплаты налога необходимо подтвердить соблюдение условий по доходам и доле доходов от общепита, предоставив соответствующие бухгалтерские отчеты и декларации в ИФНС.

Заключение юриста

Налог на добавленную стоимость в 2026 году – это действительно важный сбор в налоговой системе России. Осведомленность о ставках налогового сбора, условиях их применения, а также о случаях освобождения от налога поможет предпринимателям и компаниям оптимизировать свои налоговые обязательства и избежать ошибок при ведении бухгалтерского учета.