Что такое страховые взносы

Индивидуальные предприниматели несут ответственность за регулярную уплату страховых взносов за себя — эти взносы напрямую влияют на будущее благосостояние ИП. Взносы, направленные на пенсионное обеспечение (ОПС), формируют размер будущей пенсии, а взносы на медицинское страхование (ОМС) гарантируют доступ к медицинским услугам в рамках системы обязательного медстрахования.

| Да, ведь ИП ничем не отличаются от других категорий | 72 |

| Нет, не должны | 57 |

Нужно ли платить по закону

Обязанность по самостоятельному расчету и уплате страховых платежей ложится на плечи индивидуального предпринимателя. Независимо от экономической ситуации и финансовых результатов его деятельности, даже если бизнесмен имеет нулевую прибыль, платежи на ОПС и ОМС должны быть уплачены. Этого требует закон.

Есть ли исключения

Закон предусматривает исключения из правил — есть определенные группы предпринимателей, которые могут быть освобождены от уплаты взносов или же могут иметь право на их добровольную уплату.

|

Категория предпринимателя |

Условия освобождения от сборов |

|

Самозанятые |

Взносы не обязаны платить лица, которые выбрали НПД. Однако в таком случае они не будут получить никаких пенсионных преференций. |

|

Предприниматели-военнослужащие или супруги военнослужащих |

Если ИП уходит в армию, то он получает освобождение от уплаты на период службы. |

|

ИП в декрете |

Освобождение на период ухода за ребенком до 1,5 лет. |

|

Предприниматель осуществляет уход за нуждающимся родственником |

Освобождение от уплаты при уходе за инвалидом I группы, ребенком-инвалидом или лицом старше 80 лет. |

|

ИП, проживающий за границей |

Освобождение дается в том случае, если ИП проживает в официальном браке с супругом, работающим за рубежом в российском консульстве или представительстве. |

|

ИП на УСН |

Они выполняют обязанности налоговых агентов, например, по НДС, поэтому законом в отношении их установлены нулевые взносы «на себя» по ОПС и ОМС. |

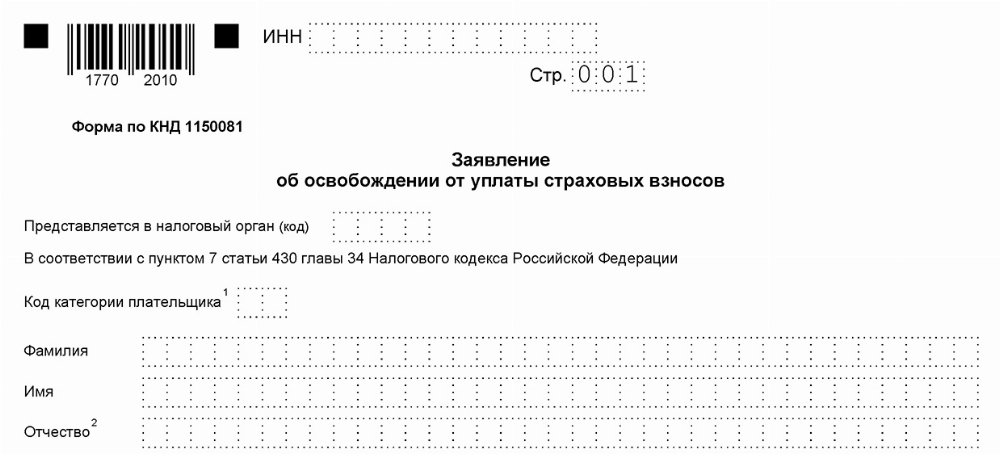

Чтобы воспользоваться правом на освобождение от страховых взносов, необходимо подать в налоговую службу соответствующие документы, подтверждающие ваше право на льготы, вместе с заявлением. Важно также предоставить нулевую декларацию, если в течение отчетного периода не осуществлялась предпринимательская деятельность. Но этот заявительный порядок не действует для самозанятых и ИП на УСН.

С образцом заявления об освобождении в можно познакомиться далее – его подготовили наши юристы. Заполните бланк и отправьте в ИФНС по месту регистрации.

Что должны платить ИП

Индивидуальные предприниматели, зарегистрированные в России, обязаны уплачивать страховые взносы, которые состоят из двух основных частей:

- фиксированная – то есть закрепленная законом;

- дополнительная – та, которая начисляется с учетом прибыли.

Фиксированная часть предназначена для формирования пенсионных накоплений и обеспечения медицинского страхования предпринимателя. Переменная (дополнительная) часть, в свою очередь, направляется на дополнительное пенсионное страхование.

Уплата страховых взносов ИП на ОПС и ОМС является обязанностью индивидуальных предпринимателей, работающих на УСН, на патентной системе, ЕСХН и ОСН. Плательщиков НПД и УСН освобождают от этой обязанности.

Размер фиксированных взносов

Что касается фиксированной части, то ее уплачивают все физические лица, зарегистрированные в статусе ИП. Даже если предприниматель работал себе в убыток – в конце года ему придется заплатить сумму в размере 49,5 тысяч рублей.

Размер дополнительных взносов

Дополнительные страховые взносы ИП подлежат уплате в бюджет страны в том случае, если прибыль ИП превышает показатель установленного минимального порога в 300 000 рублей. Размер сбора – 1% от суммы дохода, превышающего этот порог.

Пример из практики:

Итак, предприниматель О. занимается продажей текстиля. Его годовой доход составил 1,2 млн рублей. Следовательно, по закону, он обязан уплатить дополнительные страховые сборы. Чтобы рассчитать сумму к уплате, нужно от 1 200 000 руб. отнять 300 000 руб. (безналоговый порог). На полученную сумму (900 000 руб) будет начислен налог в размере 1% - 9000 руб.

Порядок оплаты

С началом 2023 года введение единого налогового платежа (ЕНП) значительно упростило процедуру уплаты налогов, начисляемых в отношении ИП. ЕНП включает в себя перевод средств на единый налоговый счет (ЕНС) с применением стандартизированных банковских реквизитов.

После подачи декларации предпринимателем налоговые органы распределяют поступления с ЕНС на оплату различных налогов и взносов, в соответствии с заявленными данными.

Сроки оплаты

С учетом изменений в налоговом календаре, начиная с 2023 года, сроки для внесения страховых платежей для предпринимателей такие – уплата фиксированных взносов должна быть произведена до 31 декабря текущего года.

Судебная практика

ИП обратился в Арбитражный суд Свердловской области с просьбой признать задолженность по уплате страховых сборов и пени на обязательное пенсионное страхование за 2018 год безнадежной ко взысканию и прекратить обязанность по ее уплате в связи с истечением установленного срока взыскания. Также ИП просил вернуть сумму, взысканную на основании решения о взыскании. Суд удовлетворил ходатайство на основании статьи 49 АПК РФ и постановил:

- Удовлетворить требования ИП.

- Признать безнадежной ко взысканию задолженность ИП по уплате страховых платежей и пени за 2018 год.

- Обязать налоговую инспекцию вернуть ИП сумму, взысканную по решению о взыскании.

- Взыскать с налоговой инспекции в пользу ИП расходы по уплате государственной пошлины за подачу иска.

Частые вопросы

Размер фиксированных взносов составляет 49 500 руб, а в случае, если прибыль ИП не превышает 300 000 рублей, то платить дополнительные страховые сборы предприниматель не обязан.

Да, для этого нужно обратиться в налоговую с соответствующим заявлением.

ИП уплачивает страховые платежи по месту своей регистрации, независимо от того, в каких регионах осуществляется деятельность.

Заключение юриста

Налоговый кодекс РФ устанавливает, что страховые взносы ИП в 2025 году подлежат уплате в обязательном порядке (за исключением категорий лиц, установленных законом). Все взносы делятся на фиксированные и дополнительные. Если вам необходима помощь в расчете или вы не знаете, как вносить деньги на ЕНС – проконсультируйтесь с юристами ЕЮС.