Общие положения об амортизации основных средств

Амортизация основного средства – это последовательное его списание и отнесение на стоимость производимой продукции. Основная цель амортизации – возместить затраты компании на приобретение оборудования и другого имущества, используемого в процессе производства.

Под амортизацию подпадают практически все основные средства, в том числе приобретенные по договору лизинга. Исключением являются:

- недвижимость, приобретенная в инвестиционных целях, учитываемая по переоцененной стоимости;

- имущество, которое не теряет своих свойств при длительной эксплуатации, например, земельный участок, водоем и пр.;

- имущество с определенным сроком полезного использования (СПИ), составляющим 12 месяцев и меньше.

Начисление амортизации основных средств для целей бухгалтерского учета осуществляется по правилам, предусмотренным ФСБУ 6/2020, а налогового – в соответствии с НК РФ.

Основными средствами (кратко ОС) называют объекты, которые используются организацией непосредственно для изготовления продукции. Они должны стоить не менее 40 и 100 тыс. руб. (для целей бухгалтерского и налогового учета соответственно). В их стоимость включается не только цена объекта, но и иные затраты, связанные с их приобретением.

Пример

Допустим, хлебозавод купил тестомесильную машину за 500 тыс. руб. Дополнительные расходы — 25 тыс. руб. на доставку и еще 15 тыс. руб. на установку. В таком случае первоначальной стоимостью основного средства для целей амортизации будет не 500 тыс. руб., а 540 тыс. руб. (500000 + 25000 + 15000 = 540000 руб.).

Сроком полезного использования считается период, в течение которого объект можно эксплуатировать (ПП РФ №1 от 01.01.2002 г). Весь процесс ежемесячного отнесения части стоимости основного средства на затраты текущего периода строго регламентирован. Ошибки в расчетах могут привести к занижению налоговой базы, в связи с чем организация рискует получить приличный штраф или иные санкции. Именно поэтому ведением как бухгалтерского, так и налогового учета должен заниматься профессионал.

Правила и способы начисления амортизации основных средств

Амортизация начисляется с 1 числа месяца, следующего за моментом введения основного средства в эксплуатацию и продолжается до полного его списания. Например, если вы приобрели оборудование со СПИ 10 лет 25.03.2020 г., то амортизационные отчисления необходимо производить в период с 01.04.2020 г. по 31.03.2030 г.

Начисление амортизации основных средств осуществляется методами уменьшаемого остатка, пропорционально объему выпускаемой продукции и линейным способом. Компания сама выбирает, какой вариант использовать, что закрепляется в учетной политике.

Организация имеет право сменить метод начисления амортизации, но не чаще, чем раз в 5 лет. Изменения вводят не в любой момент, а в начале нового налогового периода (ст. 259 НК РФ).

Избранный метод применяется для амортизации абсолютно всех основных средств организации, независимо от их группы. Нельзя один объект амортизировать способом уменьшаемого остатка, второй – пропорционально количеству изготовленной продукции, а третий – линейным методом.

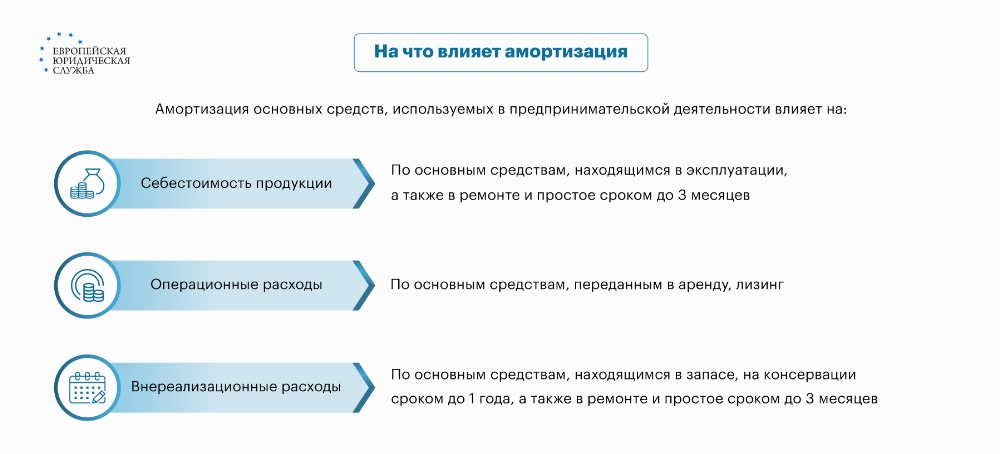

Отметим, что амортизационные отчисления признаются расходами организации на производство продукции, поэтому их включают в себестоимость товаров и/или услуг. Данную сумму отражают в декларации — она уменьшает налоговую базу при определении налога на прибыль.

Как правильно амортизировать основные средства: пример

Амортизацию начисляют все организации и индивидуальные предприниматели, применяющие общую систему налогообложения. Если ваша компания использует УСН, то вы должны производить начисления только для целей бухгалтерского учета.

В первую очередь вам нужно выбрать подходящий для вас метод амортизации. При этом для бухгалтерского и налогового учета они могут быть разными. Главное, чтобы способ был зафиксирован в учетной политике.

|

Метод амортизации |

Формула амортизации основных средств |

|

Линейный |

АО = ПС / (1 / СПИ * 100%) |

|

Уменьшаемого остатка |

АО = СТос / СПИ * Ку |

|

Пропорционально произведенной продукции |

АО = ПС / (Оп * Чд * СПИ) * Оф |

|

По сумме лет использования |

АО = ПС / (СПИо : СПИс * 100%) |

Чтобы понять, как правильно рассчитать амортизационные отчисления каждым из представленных методов, приведем вам расшифровку буквенных обозначений формул. Вместо символов вставляйте показатели и производите арифметические вычисления.

- АО – сумма амортизации;

- СПИ – период, в течение которого основное средство будут эксплуатировать;

- СТос – стоимость ОС, которая осталась после ее уменьшения на сумму уже произведенных амортизационных отчислений;

- Ку – коэффициент ускорения;

- ПС – изначальная стоимость ОС (цена, которую вы уплатили и затраты, связанные с приобретением основного средства);

- Оп – объем производства по плану;

- Чд – число дней использования ОС;

- Оф – объем фактически произведенной продукции

- СПИо – оставшийся СПИ;

- СПИс – сумма лет СПИ.

Как показывает практика, чаще всего компании рассчитывают амортизацию линейным способом. Считается, что этот метод самый простой, что снижает риск допущения ошибок при вычислениях.

Пример

Допустим, ваша компания рассчитывает амортизационные отчисления линейным методом. Вы купили трактор за 1 млн руб. со СПИ 10 лет. Сопутствующих затрат нет. Найдем сумму амортизации:

1 000 000 руб. / (1 / 120 * 100%) = 8333,33 руб.

Для расчета амортизационных отчислений способом уменьшаемого остатка вам нужно знать коэффициент ускорения и остаточную стоимость ОС, которая определяется, как разница между первоначальной ценой и суммой уже начисленных амортизационных отчислений. Этот метод хорош тем, что большинство затрат на приобретение ОС списываются практически сразу. В первый год эксплуатации сумма амортизационных отчислений выше всего, но в каждый последующий период она уменьшается.

| Да, ускоряет | 72 |

| Нет, не ускоряет | 56 |

| Не задумывался об этом | 48 |

Еще одним ускоренным методом амортизации считается списание по сумме лет использования. Наибольшая стоимость ОС списывается в первые годы после его приобретения и использования.

Юристы ЕЮС отмечают, метод списания пропорционально произведенной продукции больше подходит тем, кто занимается крупным производством. Всем известно, что чем чаще эксплуатируется вещь, тем быстрее она изнашивается. Однозначно, станок у ИП, который выпускает 100 тыс. единиц продукции в год прослужит гораздо дольше, чем на заводе, производящем аналогичные товары, но за 12 месяцев произведет больше 1 млн единиц продукции.

Влияние суммы амортизационных отчислений на налогообложение

Амортизационные отчисления напрямую влияют на сумму налога на прибыль. Все дело в том, что они признаются расходами организации, и, соответственно, уменьшают налоговую базу. Если вы неправильно начислите амортизацию, то налог будет определен неверно. Это может привести к санкциям от ФНС. Настоятельно рекомендуем внимательно производить расчеты и заполнять декларацию.

Если же вы допустили ошибку и обнаружили это уже после сдачи отчетности в ИФНС — направьте уточняющую декларацию (ст. 81 НК РФ). При этом не имеет значения, привела ли неточность к занижению налоговой базы или нет. Подача уточнений в ИФНС – это ваша обязанность.

- Составьте декларацию. По общим правилам, заполняют полностью ту же форму, что и изначально, но там, где была ошибка, вносят изменения.

- Пополните единый налоговый счет. Денег на нем должно хватить для оплаты недоимки, в противном случае, если вы подадите «уточненку» уже после истечения срока на подачу декларации и уплаты налога, то вас могут оштрафовать.

- Направьте декларацию в ИФНС. Принесите ее лично, отправьте по почте заказным письмом или воспользуйтесь онлайн-сервисами.

Как показывает правоприменительная практика, даже самые незначительные на первый взгляд ошибки приводят к необратимым сложностям и конфликтам с ИФНС. Чтобы этого не произошло, отправьте налоговую декларацию на проверку юристам ЕЮС или поручите им подготовку документа. Также вы можете воспользоваться типовым бланком, составленным нашими специалистами специально для вас.

Судебная практика

Верховный суд разъяснил, что имущество, переданное компании в доверительное управление, приобретенное за счет бюджетных средств, не амортизируется. Соответственно, если вы начислите амортизацию, то ИФНС посчитает это занижением налоговой базы, что чревато санкциями со стороны налоговых органов.

Так, в суд обратилась организация, которая не согласилась с решением ИФНС о привлечении компании к налоговой ответственности и доначислении налога на прибыль. Оказалось, что фирма начислила амортизацию на имущество, которое получило в оперативное управление. Данные объекты были приобретены за счет бюджетных средств. Но ни один судебный орган, в том числе ВС РФ, не удовлетворил требования истца, посчитав действия ИФНС законными.

Частые вопросы

Нет, но они могут делать это по своему желанию. Для целей налогового учета амортизировать основные средства обязаны только те ИП, которые применяют ОСНО.

Да. Программное обеспечение признается нематериальным основным средством, которое имеет свой срок полезного использования.

Не обязательно. Вы можете начислять амортизацию каждый отчетный период, а не каждый месяц.

Заключение юриста

Амортизация основных средств в 2025 году представляет собой процедуру последовательного списания их стоимости. Все организации и ИП, применяющие ОСНО, обязаны амортизировать имущество для целей налогового и бухгалтерского учета. Сумма амортизационных отчислений напрямую влияет на размер налога на прибыль, а информация о ней отражается в декларации.