Общие положения

Имущественный налоговый вычет – это льгота, положенная налогоплательщикам, которые совершают операции с имуществом. По общим правилам, льгота уменьшает налогооблагаемую базу по НДФЛ при продаже недвижимости. Правда законодательством предусмотрена еще одна ситуация, когда у вас есть возможность получить «реальные» деньги. Льгота предоставляется при покупке недвижимых объектов, например, дома, квартиры, земельного участка (ст. 220 НК РФ).

Таким правом можно воспользоваться единожды. Раньше оно закреплялось за объектом недвижимости, а теперь за налогоплательщиком. Проще говоря, если до вступления в силу законодательных поправок льгота предоставлялась один раз, независимо от стоимости имущества, то теперь налогоплательщик может получить налоговый вычет второй раз, до исчерпания максимальной его суммы.

Пример:

Допустим, вы купили дом стоимостью 1 млн руб. и оформили налоговый вычет. Но по закону, льгота предоставляется в отношении 2 млн руб. Если вы купите квартиру или дачу, то вы вновь сможете оформить льготу на остаток, то есть 1 млн руб.

Если первое жилье куплено до 2014 года, и вы уже воспользовались льготой, то повторно ее оформить не получится. Максимум на что вы можете рассчитывать – это на получение вычета за проценты по кредиту, при условии, что имущество приобретено в ипотеку.

Отметим, что льготой можно воспользоваться не только при покупке жилья, но и при приобретении земельных участков, предназначенных для ИЖС, а также при строительстве жилья. К примеру, вы купили землю и построили на ней дом. В таком случае вы имеете право оформить льготу и в отношении расходов на покупку земельного участка, и затрат на строительство объекта.

|

Тип |

Ограничения по сумме, в млн руб. |

|

На покупку или строительство жилья |

2 |

|

На проценты по ипотеке |

3 |

|

На проценты по ипотеке, оформленной до 01.01.2014 г |

Без ограничения |

Заявить на возврат уплаченного налога можно в течение 3-х лет с даты покупки или завершения строительства (Письмо ФНС России № БС-3-11/1179@ от 31 января 2023 г.). В противном случае вы утратите право на оформление льготы в отношении данного объекта, но сможете воспользоваться ею при приобретении либо возведении другой недвижимости.

Случаи предоставления повторного имущественного вычета

Вернуть подоходный налог с покупки квартиры второй раз можно не всегда. Перечень случаев, когда у налогоплательщика есть право оформить повторный вычет, строго регламентирован на законодательном уровне.

- Вы построили или купили жилье до 2001 г. Возможность повторного возврата части НДФЛ обусловлена тем, что до этой даты действовал другой, отдельный Федеральный закон, позволяющий оформить льготу. Теперь преференция предоставляется на основании Налогового кодекса.

- Вы воспользовались правом на льготу не в полном объеме. То есть, если вы купили жилье, стоимость которого меньше установленного законодательством размера вычета, вы можете перенести остаток для оформления вычета при последующей покупке квартиры или дома.

- Накопленного НДФЛ не хватило на выплату. Выплата производится за счет подоходного налога. Если у вас небольшой стаж, то перечисленного НДФЛ может не хватить на предоставление всей суммы.

Обращаться за неиспользованным остатком можно ни один, а несколько раз до тех пор, пока вы не исчерпаете весь доступный для вас лимит. Что касается вычета за проценты по ипотеке, то он не переносится. Проще говоря, если в первый раз вы получите меньше максимальной суммы, то при оформлении повторного целевого кредита вы не сможете рассчитывать на предоставление льготы.

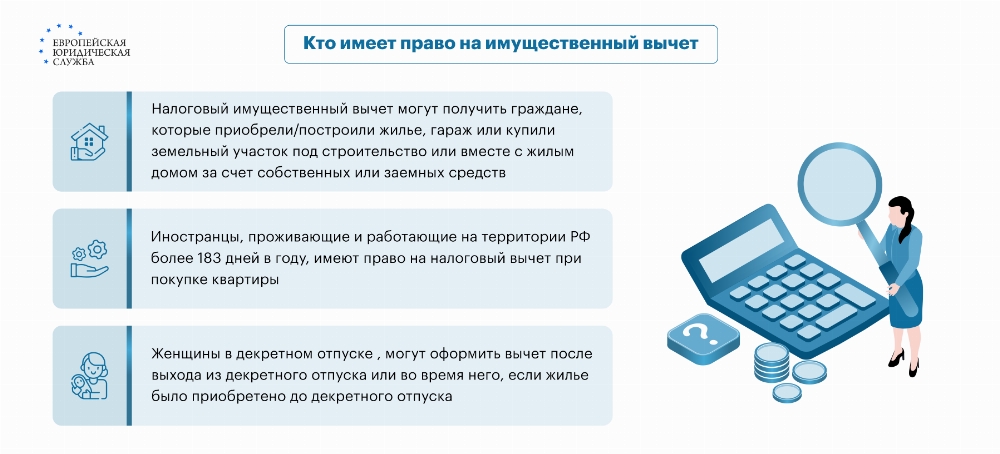

Получить как первый, так и повторный налоговый вычет могут не все. Так, на предоставление льготы претендуют официально работающие граждане, за которых работодатель отчисляет НДФЛ, причем не только россияне, но и иностранцы, которые проживают в России более полугода (183 дней).

Если вы находитесь в декретном отпуске, то получить деньги от ФНС за покупку жилья вы сможете только после выхода из декрета, но при условии, что квартира куплена до декрета.

Как оформить налоговый вычет повторно

Оформляйте льготу только после регистрации недвижимости в Росреестре. У вас есть 2 варианта: направить заявление в ФНС или работодателю. В первом случае подать повторную декларацию можно лишь после окончания календарного года, то есть в следующем налоговом периоде. Тогда вычет перечислят «реальными» деньгами (ст. 79 НК РФ).

Если вы решили оформить льготу через работодателя, то ждать окончания года не нужно. Вы вправе подать заявление сразу после регистрации права собственности на объект. Правда в таком случае денег вы не увидите. Вместо этого, из вашей зарплаты перестанут отнимать 13% подоходного налога вплоть до исчерпания предоставленного вычета. То есть вы будете получать зарплату в большем размере.

| Да, оформлял (-ла) | 289 |

| Нет, не оформлял (-ла) | 59 |

| Планирую оформить | 52 |

Оформление через ФНС

Вы можете подать на налоговый вычет второй раз через Федеральную налоговую службу традиционным способом или упрощенным. Первый вариант немного сложнее, но он доступен всем, даже тем, у кого нет подтвержденного аккаунта на Госуслугах и личного кабинета на сайте ФНС. Советуем действовать в следующем порядке:

- составьте заявление;

- подготовьте документы, подтверждающие расходы;

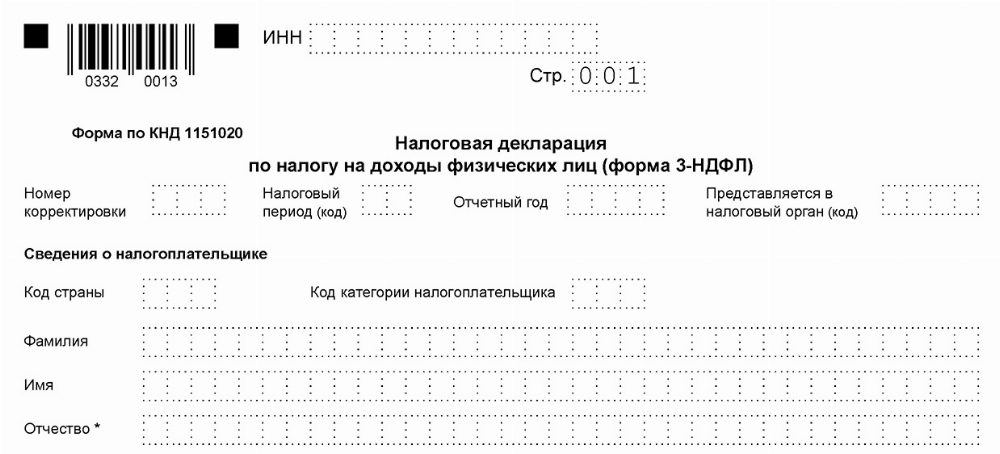

- заполните декларацию 3-НДФЛ;

- направьте документы в территориальное подразделение ФНС;

- получите решение.

Подать заявление, документы и декларацию можно по Почте России заказным письмом с уведомлением, и, желательно с описью вложения, через Многофункциональный центр, онлайн в личном кабинете на портале Госуслуги либо на официальном сайте налоговой службы.

Оформить имущественный вычет в упрощенном порядке немного легче. Если у вас есть аккаунт на сайте ФНС, то до 30 марта года, следующего за отчетным периодом, в личный кабинет придет сформированное налоговой службой заявление о предоставлении льготы. Вам остается лишь подписать его. Собирать документы, заполнять декларацию не нужно.

Какие нужны документы для оформления налогового вычета за квартиру по ипотеке или без повторно

Для оформления льготы, вам необходимо подготовить небольшой пакет документов. Его направляют в ФНС способами, о которых мы уже сказали немного выше. В первую очередь, вам нужно заполнить декларацию. Помимо этого, вам потребуются:

- заявление по установленному образцу;

- справка от работодателя;

- договор купли-продажи на квартиру, дом или другой объект недвижимости;

- кредитный договор, при условии, что недвижимость куплена в ипотеку, а также справка из банка, подтверждающая размер и оплату процентов по целевому кредиту.

Если за получением налогового вычета обращается супруг собственника, то к основному пакету документов необходимо приложить свидетельство о браке и заявление о распределении преференции между мужем и женой.

Повторная подача декларации 3-НДФЛ на имущественный вычет осуществляется в любое время, но после окончания налогового периода. Конкретные сроки установлены только для тех, кто обязан отчитаться о своих доходах.

Декларацию нужно заполнять крайне внимательно. В ней не должно быть ошибок, описок, исправлений. Каждый символ помещают в свое окошечко. Поэтому, чтобы исключить возможные ошибки, поручите подготовку документа профессионалам. Юристы по налоговым вычетам ЕЮС готовы оказать всестороннюю поддержку при оформлении имущественного вычета. Мы заполним для вас декларацию, поможем со сбором документов, а также представим ваши интересы в налоговых органах. Если вы хотите оформить налоговую льготу самостоятельно, то воспользуйтесь готовым бланком декларации — заполните на компьютере или распечатайте заранее.

Как повторно подать на налоговый вычет через работодателя

Итак, мы разобрались, что налоговый вычет за квартиру можно получить дважды, то есть, если при покупке первого объекта недвижимости вы не исчерпали установленный законодательством лимит, то вы имеете право использовать остаток при приобретении другого жилья.

Через работодателя льгота оформляется путем подачи заявления по установленному образцу, подкрепленного пакетом документов, в который входит:

- декларация 3-НДФЛ;

- документы, которые подтверждают расходы;

- договор купли-продажи;

- кредитное соглашение, справка из банка и пр.

Уточните перечень документов, которые необходимо направить работодателю для оформления налогового вычета, у юристов ЕЮС. Мы не только ответим на интересующие вас вопросы, но и возьмем на себя решение бюрократических проблем.

Когда воспользоваться налоговым вычетом второй раз невозможно

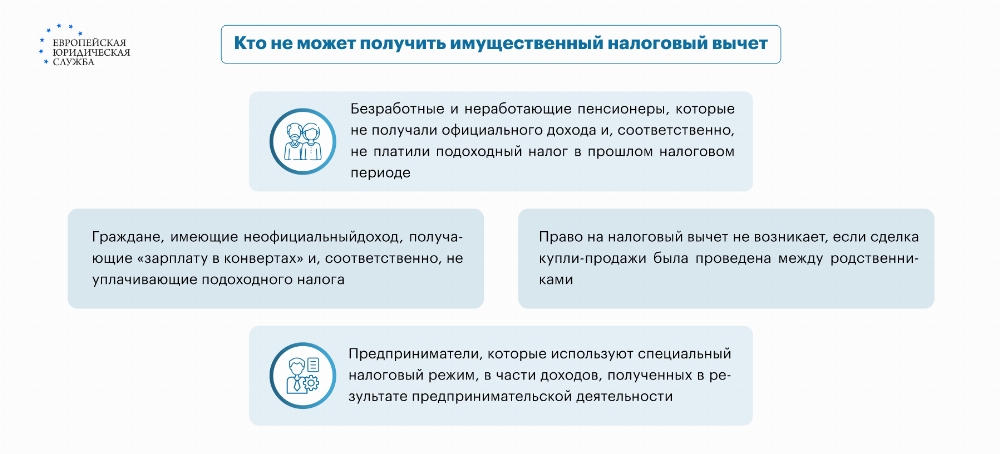

Повторный имущественный вычет могут получить не все. В первую очередь, вам откажут в его предоставлении, если вы ранее уже воспользовались льготой. Исключением являются случаи приобретения жилья до 2001 г.

У вас не получится оформить налоговый вычет за покупку квартиры, если у вас нет «накопленного» уплаченного подоходного налога. Такое, например, может произойти, если вы никогда и нигде не работали, трудились не официально, занимаетесь предпринимательской деятельностью, применяя специальные налоговые режимы и пр.

Рассматриваемая льгота не положена нерезидентам РФ. К ним относят иностранцев, которые проживают в России меньше 183 дней в году.

Преференция не предоставляется тем, кто купил жилье за счет средств государственной поддержки, к примеру, с использованием материнского капитала. Правда, если в покупку вы вложили свои деньги, то с этой части у вас есть возможность оформить налоговый вычет.

Пример

Допустим, вы купили квартиру за 2 млн рублей. 1,4 млн вы заплатили своими средствами, а 600 тыс. руб. – материнским капиталом. В таком случае вы можете получить налоговый вычет с 1,4 млн руб. — 1,4 млн руб. * 13% = 182 тыс. руб. Если бы вы купили жилье полностью за счет маткапитала, то оформить льготу не получилось бы.

Льгота не положена детям-сиротам до 24 лет, несовершеннолетним, а также военнослужащим, которые в настоящее время проходят военную службу по контракту.

Не затягивайте с оформлением преференции. Все дело в том, что заявить о применении вычета можно лишь в течение 3-х лет. Обратившись в ФНС позже, вы однозначно получите отказ.

Судебная практика

Правоприменительная практика показывает, если вы обратитесь в ФНС для получения налогового вычета при покупке квартиры, зная о том, что он вам не положен, вы рискуете стать фигурантом уголовного дела.

В такую ситуацию попал гр-н К. Мужчина являлся участником жилищно-накопительной системы военнослужащих. С использованием средств государственной поддержки он приобрел квартиру, после чего обратился в ФНС с заявлением о предоставлении имущественного вычета. Сотрудники налогового органа перечислили деньги, а то, что гр-н не имел права на льготу — выявилось позже.

В отношении гр-на К. возбудили уголовное дело по ст. 159 УК РФ. Мужчине вынесли обвинительный приговор, с которым он не согласился. Только дойдя до КС РФ ему удалось доказать то, что в его действиях не было преступного умысла, а налоговики сами не проявили должную осмотрительность при рассмотрении документов.

Частые вопросы

Можно. Причем, льгота на проценты по ипотеке предоставляется только после фактической их уплаты.

Родитель может включить в свои расходы стоимость недвижимости, купленной ребенку, но затраты войдут в его «личный» лимит (2 млн рублей). Детские доли его не увеличивают.

Получить льготу может, как муж, так и жена. Помимо этого, супруги вправе распределить его между собой. Это особенно актуально для тех случаев, когда сумма уплаченного НДФЛ мужчины и женщины мала.

Заключение юриста

В некоторых случаях вы можете повторно получить налоговый вычет в 2025 году при покупке недвижимости или при строительстве жилья. Для этого вам нужно будет снова собрать документы и направить их в налоговую службу. Оформляется льгота стандартным способом – через ФНС или работодателя. Если вы планируете получить «реальные» деньги, то выбирайте первый вариант, если вы хотите, чтобы с вашего дохода не удерживали НДФЛ – второй.