Что такое дебиторская задолженность

Дебиторская задолженность (далее ДЗ) представляет собой сумму денежных средств, которые должны быть выплачены компании ее контрагентами, клиентами или государственными учреждениями. Все субъекты, задолжавшие предприятию, именуются дебиторами.

Как правило, такой вид долга возникает в ситуациях, когда предприятие осуществило продажу товаров или услуг, но платеж от покупателя еще не поступил. Кроме того, ДЗ может возникнуть в случае предоплаты за товары, которые не были доставлены в установленный договором срок, или, например, при излишней уплате компанией налоговых сборов, когда государство должно вернуть избыточно перечисленные средства.

| Нет, впервые слышу | 72 |

| Да, конечно | 53 |

Виды дебиторской задолженности

Что касается классификации ДЗ, то в отечественной практике выделяют несколько видов задолженности с учетом различных критериев. Ознакомиться с ними можно далее в таблице.

|

Критерий классификации |

Описание |

|

Основание возникновения |

В зависимости от того, кому и за что должны: контрагенты, сотрудники, государство. |

|

Сроки погашения |

Различают краткосрочную (до 1 года) и долгосрочную (более 1 года) задолженность. |

|

Вероятность погашения |

Включает в себя нормальную, сомнительную и безнадежную задолженность. |

Эта таблица дает представление о разнообразии дебиторской задолженности и позволяет компаниям адаптировать свои стратегии управления активами, исходя из потенциала возврата долгов. Оценка вероятности погашения долга особенно важна, поскольку влияет на финансовую устойчивость и платежеспособность предприятия.

Пример из практики:

Компания «А» продала товар на сумму 500 000 рублей компании «Б» с условием оплаты в течение 30 дней. По истечении срока, компания «Б» не выполнила свои обязательства, поэтому сумма 500 000 рублей стала дебиторской задолженностью. «А», согласно договору поставки, начисляет пени за просрочку платежа в размере 0,1% от суммы долга за каждый день просрочки. Допустим, если «Б» оплатит долг через 10 дней после истечения срока, то к основной сумме задолженности добавится 5 000 рублей пени (500 000 рублей * 0,1% * 10 дней). Тогда общая сумма к оплате составит уже 505 000 рублей.

Когда образуется «дебиторка»

На самом деле дебиторская задолженность является важным показателем в бухгалтерском учете. Она может формироваться по различным основаниям. Наиболее распространенные причины ее появления включают в себя:

- предоплату за товары или услуги;

- отсрочку платежа;

- предоставление займа;

- случаи переплаты.

В случае предоплаты бизнес фиксирует ДЗ на величину переданных средств, которая считается активом до момента получения товара или услуги. Отсрочка платежа создает обязательство контрагента вернуть долг в оговоренный срок.

При предоставлении займа бухгалтер, который ведет отчетность компании, отображает предоставленную сумму как дебиторскую задолженность, которая будет уменьшаться по мере погашения долга. Что касается переплаты (ошибочная оплата сверх оговоренной суммы или избыточный налоговый платеж), то она также приводит к возникновению дебиторской задолженности.

Управление дебиторской задолженностью

Эффективное управление ДЗ имеет решающее значение для поддержания финансовой стабильности компании или индивидуального предпринимателя. Без тщательного контроля над этим показателем бизнес может столкнуться с дефицитом оборотных средств, что повлияет на возможность выплаты зарплаты или осуществления закупок. Если вам нужна помощь юриста по взысканию дебиторской задолженности, обращайтесь к нашим специалистам.

Для снижения рисков существует несколько стратегий, которые бизнесмены могут использовать в своей практике:

- проведение тщательной оценки финансовых возможностей и установление кредитных лимитов для контрагентов;

- регулярная инвентаризация и расчет ДЗ, который обычно осуществляет бухгалтер;

- анализ платежеспособности контрагентов, включая проверку на наличие признаков банкротства;

- введение системы штрафов и пеней для стимулирования своевременных платежей;

- четкое определение сроков погашения задолженности и отправка напоминаний;

- оценка ресурсов для взыскания долга, включая возможные судебные издержки, которые должны быть соразмерны сумме долга.

Проактивная проверка контрагентов на надежность до начала взаимодействия с ними также снижает вероятность возникновения проблем с ДЗ в будущем. Для проверки следует использовать открытые источники информации, например, Реестр сведений о банкротстве, базу ИФНС и пр.

Что делать, если сроки уплаты прошли

Как и любой другой вид задолженности, «дебиторку» можно взыскать только в том случае, если не прошел срок давности, который составляет, согласно нормам гражданского законодательства, три года с момента ее возникновения. Если этот срок будет пропущен – кредитор рискует утратить право на возврат своих средств.

Если же срок взыскания соблюден, то кредитор может воспользоваться несколькими стратегиями, позволяющими сократить сумму долга.

Обнуление срока

Одним из эффективных способов защиты интересов является обнуление срока давности. Сделать это можно только при условии, если будет составлен акт сверки взаиморасчетов. Этот документ удостоверяет размер ДЗ и, при взаимном подписании сторонами, перезапускает отсчет трехлетнего периода с момента подписания.

Отметим, что для придания юридической силы акту сверки, его должно подписать лицо, имеющее соответствующие полномочия, – то есть для индивидуальных предпринимателей это сам ИП, а для юридических лиц – директор. Главный бухгалтер также имеет право подписи, но при условии указания реквизитов соответствующей доверенности.

Отсрочка платежа

Еще одна действенная стратегия по возврату торговой дебиторской задолженности или любого другого вида долга – достижение договоренности о рассрочке или отсрочке платежа. Как правило, эту стратегию выбирают в том случае, если контрагент испытывает временные финансовые трудности.

Обращение в суд

Если же переговоры не приносят результатов, то следует подать заявление в суд. Однако в случае со взысканием задолженности, которая относится к дебиторской, нужно соблюсти этап досудебного урегулирования конфликта. Для этого необходимо направить должнику письменную претензию, желательно с уведомлением о вручении, чтобы иметь подтверждение попыток мирного урегулирования.

Ниже вы сможете скачать образец претензии, который подготовили наши опытные юристы.

В случае отсутствия ответа на претензию или при получении отказа можно уже обращаться в суд. В своем заявлении кредитор может претендовать на взыскание не только основной суммы долга, но и неустойки, пеней или штрафов.

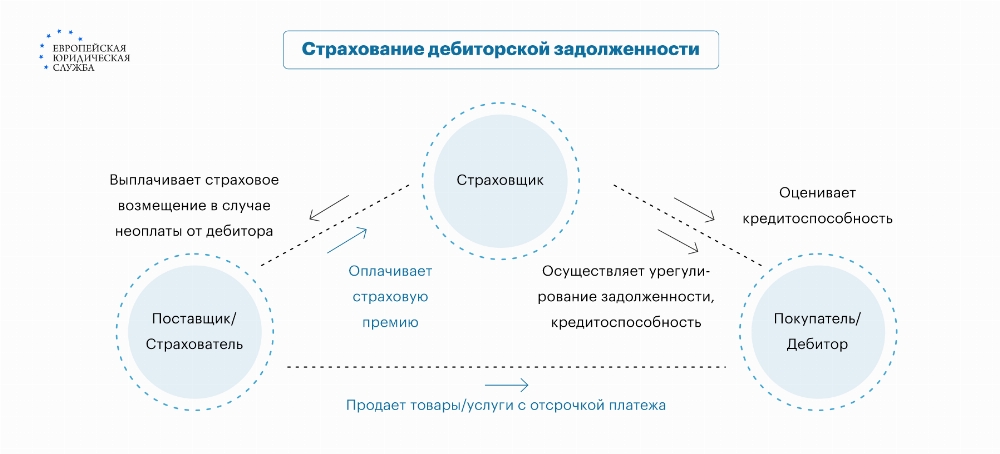

Страхование долга

Для снижения рисков невозврата ДЗ кредиторы могут прибегнуть к страхованию долга. Это финансовый инструмент, который позволяет получить гарантии возмещения убытков в случае, если контрагент не оплатит средства по своему договору. Страховые компании предлагают различные программы страхования, которые можно адаптировать под конкретные потребности бизнеса.

Существуют два основных типа страхования долговых обязательств:

- страхование по полису;

- генеральное страхование.

Страхование по полису предполагает оформление индивидуального полиса на каждую сделку, где будут зафиксированы важные данные: дата отгрузки, номер соответствующих документов и сумма долга. Генеральное страхование предусматривает заключение единого договора, который охватывает все операции с контрагентами, оплачивающими приобретенные товары или услуги в рассрочку.

Как правило, страховые компании стремятся снизить собственные риски, поэтому могут устанавливать строгие условия, при которых долг признается страховым случаем. Важно тщательно проанализировать условия договора страхования, чтобы убедиться в возможности реализации страховой защиты при возникновении непредвиденных обстоятельств с контрагентами.

Продажа долга

В случаях, когда переговоры с должником зашли в тупик, а судебные разбирательства кажутся слишком долгими и затратными, существует возможность продажи ДЗ. Этот процесс позволяет передать право взыскания долга новому владельцу. Продать задолженность можно несколькими способами.

- Заключение договора цессии – это юридический механизм передачи прав на взыскание долга другому лицу.

- Через факторинг – процедуру, при которой долг покупается банком или факторинговой компанией до наступления срока платежа, что особенно актуально для предприятий, планирующих операции с отсрочкой платежа.

- Продажа через вексель – ценную бумагу, обозначающую обязательство по выплате долга, которую можно передать или продать третьему лицу в качестве обеспечения.

Но следует учесть, что, как правило, продажа ДЗ проводится по сниженной стоимости, так как покупатель берет на себя все существующие риски невозврата. Поэтому, если вы столкнулись с ситуацией, когда контрагент не заплатил в срок, то лучше проконсультироваться с профессиональным юристом по долговым обязательствам.

Судебная практика

Межрайонная ИФНС по Новосибирской области обратилась в суд с целью взыскания дебиторской задолженности компании «С****». Арбитражный и апелляционные суды отказали в иске, мотивируя это тем, что нельзя наложить арест на дебиторский долг как на заложенное имущество.

ФНС подала жалобу в кассационную инстанцию, утверждая, что дебиторская задолженность может быть рассмотрена, как предмет залога. Эта позиция аргументирована тем, что такая задолженность относится к имущественным правам (ст. 128 ГК РФ). Кассация признала, что дебиторская задолженность действительно может считаться предметом залога, следовательно ее можно взыскать. Иск ИФНС удовлетворили.

Частые вопросы

Обеспеченная ДЗ подразумевает, что долг контрагента подкреплен каким-либо залогом, что повышает шансы на его возврат. Следовательно, это положительно сказывается на показателях ликвидности компании.

Нормальная задолженность соответствует установленным срокам платежей и условиям контрактов, в то время как просроченная указывает на нарушение этих сроков и может привести к финансовым потерям.

Оптимальный уровень зависит от отраслевых стандартов, объема продаж, кредитной политики компании и способности управлять денежными потоками.

Заключение юриста

Дебиторская задолженность в 2025 году является значимым элементом финансового управления любой отечественной компании. Правильное управление и контроль за дебиторской задолженностью позволяют поддерживать финансовую стабильность и ликвидность, а также избегать потенциальных рисков и потерь. Если вы столкнулись с трудностями по возврату долга – проконсультируйтесь с юристами, которые подскажут лучшую стратегию для взаимодействия с контрагентами.