Что называют легализацией доходов в соответствии с законом

Легализация доходов – это любые действия гражданина или юридического лица, направленные на придание поступившим денежным средствам и иному имуществу, которые приобретены заведомо незаконным, в том числе преступным путем, правомерного вида.

Как показывает практика, чаще всего нелегитимные доходы поступают от таких преступлений, как незаконное предпринимательство, торговля запрещенными веществами, создание компаний-однодневок, мошенничество и пр. Определения нелегальных доходов и их легализации приводятся в ФЗ-115 (ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма от 2001 г. в последней редакции).

| Да | 85 |

| Нет | 69 |

| Банк блокировал “подозрительную” операцию | 37 |

Выделяют следующие цели «отмывания» финансовых поступлений:

- образование видимости легитимности получения денежных средств и сокрытие следов их происхождения;

- уклонение от налоговых обязательств;

- обеспечение комфортного доступа к деньгам, полученным незаконным путем;

- создание условий для удобного использования нелегитимных доходов;

- формирование возможности вложения нелегальных финансов в законный бизнес и пр.

Процедура легализации преступных доходов сложна и включает в себя множество этапов, в том числе разнообразные сделки, заключаемые различными способами и разными лицами, в основном, направленные на сокрытие следов.

Однозначно, власти должны противодействовать легализации доходов, которые получены именно преступным путем. Но, к сожалению, с «антиотмывочным законом» (ФЗ-115) может столкнуться даже законопослушный гражданин или организация, деятельность которого чиста и прозрачна.

Кто в зоне риска подозрения в легализации денежных средств по ФЗ-115

Финансовая организация имеет право блокировать счета или отказывать в проведении конкретной операции в рамках закона о легализации доходов любого клиента, независимо от его правового статуса. То есть, если кредитная организация посчитает действия подозрительными, то под ограничения могут попасть, как юридические, так и физические лица.

Зачастую причинами таких последствия являются неверно составленные документы, несвоевременное предоставление отчетности в контролирующие органы, ошибки в платежках, отказ от уведомления кредитной компании об изменении каких-либо данных и др.

Пример

Допустим, вы в статусе индивидуального предпринимателя занимаетесь производством мебели. Выручка от реализации продукции поступает на банковский счет. Вы продали свою квартиру, как физическое лицо, а покупатель перечислил деньги на счет, который используется для предпринимательских целей. Вы сразу после поступления платежа попытались перевести средства на карту гражданской жены. Кредитной организации показалась операция подозрительной, и он заблокировал счет, а затем потребовал от вас ДКП квартиры. Если вы предоставите все требуемые документы, то блокировку и подозрения в легализации денежных средств, наверняка, снимут.

По статистике, около 20% организаций и индивидуальных предпринимателей ежегодно сталкиваются с блокировкой счета, причем в 24% случаев ограничения связаны с действием «антиотмывочного закона» 115-ФЗ.

С одной стороны может показаться, что в блокировке виноват именно банк, а не клиент, особенно, если никаких противозаконных действий он не нарушал. Но кредитные организации выполняют лишь требования ЦБ РФ, Росфинмониторинга и Федерального законодательства. И, вместо того, чтобы искать выход, советуясь с неквалифицированными пользователями лучше выполнить требования финансово-кредитного учреждения. Если все в порядке, то проблема решится сама собой.

Основные рискованные операции по ФЗ-115

Федеральный закон 115-ФЗ «О легализации денежных средств» регулируют отношения граждан РФ, иностранцев, лиц без гражданства, юридических лиц, в том числе иностранных организаций и иностранных структур, осуществляющих деятельность без образования юр.лица и пр. в целях предупреждения легализации доходов, полученных от преступной деятельности, финансирования терроризма, распространения оружия массового поражения.

Как правило, первым на страже данного закона стоит банк. Кредитная организация обязана предпринимать меры и сообщать о подозрительных операциях в Росфинмониторинг.

К подозрительным с точки зрения ФЗ-115 могут отнести операции, которые не характерны для конкретного клиента или в них отсутствует явный экономический смысл.

Финансовая организация может заподозрить, что операция совершается с целью вывода капитала из страны, уклонения от налогов, незаконного обналичивания денежных средств, коррупции, мошенничества, то есть, с целью легализации денежных средств, и заблокировать ее, либо закрыть доступ к расчетному счету в целом.

Методическими рекомендациями Центробанка РФ (№5-МР от 2018 г., №18-МР от 2017 г., №19-МР от 2017 года) обозначены наиболее рискованные операции, в рамках которых чаще всего происходит легализация денежных средств.

- Совокупный размер фонда заработной платы слишком низкий. Например, на каждого работника выделяется меньше прожиточного минимума, установленного в регионе.

- Компания платит НДФЛ за сотрудников, но не уплачивает страховые взносы с данного счета.

- Денег на счету очень мало или вообще нет. При этом объем операций достаточно большой.

- Основание платежа не соответствует назначению хозяйственной деятельности клиента, либо оно вообще не указано.

- Нет связи между поступлениями средств и их списанием.

- Резко увеличился оборот по счету. К примеру, при его открытии компания получала и тратила в пределах 1 млн руб. в месяц, а в этом месяце оборот составил более 10 млн рублей.

- Компания не проводит платежи, связанные с хоздеятельностью, например, не оплачивает коммунальные услуги, аренду, не закупает расходные материалы, сырье, канцтовары и пр.

С целью противодействия легализации доходов и исполнения требований Федерального закона ФЗ №115 финансовые организации регулярно анализируют отношение объема поступающих на счет клиента денежных средств к обороту по нему, следит за юридическим лицами, образованными менее 2-х лет назад.

Кредитная организация обращает внимание на поступления от контрагентов, который одновременно перечисляет денежные средства и другим лицам. Банки следят за теми, кто часто снимает деньги, особенно в сумме от 1 млн руб., а также обращают внимание на тех, кто имеет несколько корпоративных карт, по которым в основном осуществляется снятие наличных. К таким лицам относятся крайне внимательно, проверяя их на предмет участия в процедуре легализации денежных средств.

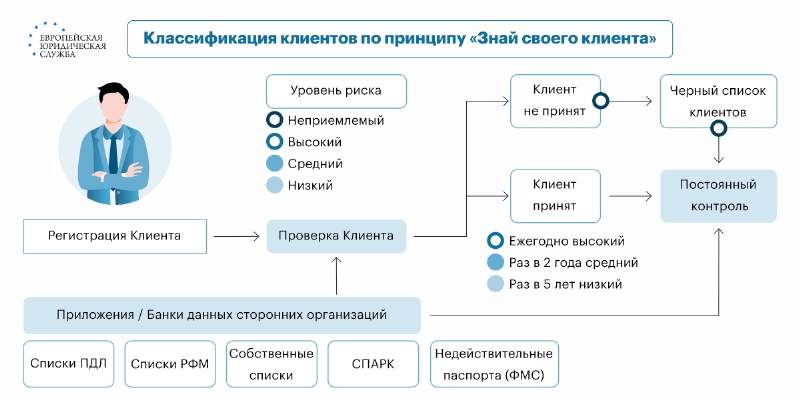

Принцип «Знай своего клиента»

В рамках закона «об отмывании денег», с целью противодействия легализации денежных средств, банки и ЦБ РФ обмениваются данными по системе «Знай своего клиента». На основании полученной информации регулятор распределяет всех клиентов по трем группам риска и передает данные в банки.

По статистике, около 99% граждан и юр.лиц относятся к «зеленой группе». Это означает, что риск совершения данным клиентом незаконной операции минимален.

Рассматриваемая система подразумевает сбор данных клиента с последующей их передачей в ЦБ РФ. В рамках нее проводятся процедуры идентификации и верификации. Ее суть заключается в том, что кредитная организация должна лучше понимать компанию или физическое лицо, которые открывают расчетный счет: чем они занимаются, на каких рынках работают, с кем взаимодействуют и т.д.

|

Статус лица |

Какую информацию запрашивают для идентификации |

|

Гражданин РФ |

ФИО, дату рождения, паспортные данные |

|

Иностранный гражданин |

ФИО, данные документа, удостоверяющего личность, миграционной карты, дату рождения |

|

Российские организации |

Название, организационно-правовую форму, юридический адрес, ИНН, ОГРН |

|

Иностранные организации |

Наименование компании, организационную форму, данные о регистрации на территории РФ, юр.адрес в том государстве, к которому относится организация |

Упрощенная идентификация применяется, если клиент (операции) не вызывает подозрения, транзакция не подлежит особому контролю и не дает оснований думать, что ее целью является избегание полной проверки.

Меры, предпринимаемые в рамках антиотмывочного закона №115 ФЗ

Статья 7 ФЗ-115 от 2001 г. дает финансово-кредитным учреждениям право предпринимать меры, направленные на определение целей деятельности, фин.положения и репутации своих клиентов, а также источников происхождения денежных средств в рамках противодействия легализации денежных средств. С целью соблюдения рассматриваемого закона кредитная организация, в зависимости от ситуации имеет право заблокировать операцию или счет.

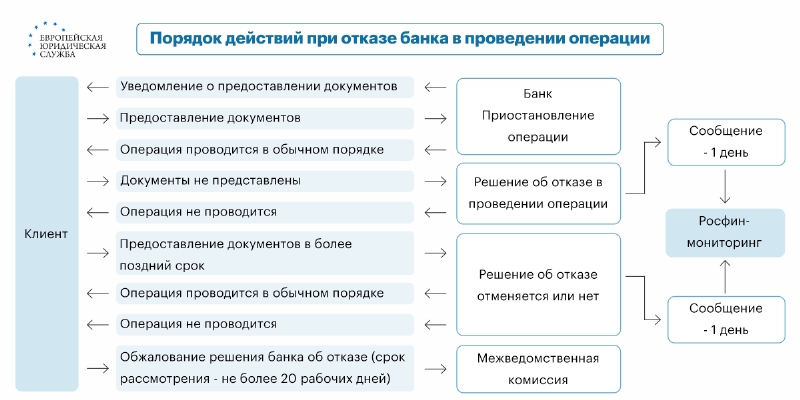

Юристы ЕЮС напоминают, финансовое учреждение сообщает в Росфинмониторинг обо всех подозрительных действиях. Если компания или гражданин не сможет подтвердить легитимность операции, то его могут перевести в более опасную группу риска.

Помните, блокировка операции и блокировка счета – это разные понятия. В первом случае финансовая организация отказывает в проведении какой-либо сомнительной операции, а во втором – полностью запрещает расходование средств со счета, распоряжение ценными бумагами или иным имуществом. Это необходимо для предупреждения легализации доходов.

Что делать, если заблокировали счет или операцию из-за подозрения в легализации доходов в рамках Федерального закона (ФЗ-115)

Итак, чтобы предупредить отмывание (легализацию) денежных средств банк вправе заблокировать счет, либо операцию. Чтобы снять ограничения, как правило, вам нужно предоставить требуемые кредитной компании документы. Какие именно – зависит от ситуации. Чаще всего просят:

- налоговую декларацию;

- отчетность по начислениям в отношении работников;

- договора с партнерами;

- выписки со счетов, открытых в других банках;

- платежные документы, чеки и пр.

От организации или гражданина могут потребовать письменное объяснение экономической целесообразности операции, а также, имеют право запросить иные бумаги, подтверждающие ее легитимность.

Правоприменительная практика показывает, если вы действовали в рамках закона, своевременно предоставили все требуемые им бумаги, то ограничения снимают. Если же разблокировать счет не удалось, вы вправе обжаловать действия кредитной организации вышестоящему руководству или обратиться за помощью в Центробанк России, либо в суд.

В ЦБ РФ обращения клиентов, занесенных в «красную группу» рассматривает специальная межведомственная комиссия. Жалобу подают в течение 6-ти месяцев со дня получения компанией сведений о том, что ее занесли в «красную группу риска».

Юристы ЕЮС рекомендуют максимально ответственно подходить к подготовке жалобы и сбору документов, аргументирующих ваши требования. Ведь, если регулятор отклонит ваше обращение, то вам придется решать вопрос в суде. Поручите нам разрешение конфликта с банком. Благодаря колоссальному практическому опыту мы быстро и качественно урегулируем спор: обратимся от вашего имени в банк, составим и направим жалобу в контролирующие органы, представим ваши интересы в суде.

Как избежать блокировки счета по ФЗ-115 из-за подозрений в легализации доходов

Финансовые учреждения обязаны руководствоваться Федеральным законом под номером 115 от 2001 г. При этом под блокировку могут попасть вполне добросовестные организации и граждане, если совершат необдуманные действия, вызвавшие подозрения. Чтобы избежать проблем, ЦБ РФ рекомендует придерживаться нескольких несложных правил.

- Сообщайте кредитной организации обо всех изменения. К примеру, если вы решили добавить, изменить ОКВЭД, поменять юр.адрес, назначить нового директора, то уведомите финансово-кредитное учреждение о проводимых корректировках, как можно быстрее.

- Регулярно проверяйте себя в ЕГРЮЛ. Иногда, из-за недостоверных сведений организацию исключают из реестра, в связи с чем банковский счет блокируют.

- Правильно заполняйте платежные документы. Корректно указывайте назначение платежа.

- Не игнорируйте запросы банков. Отправляйте требуемые кредитной организацией документы.

- Не дробите бизнес. Как правило, некоторые предприниматели открывают несколько фирм, регистрируя их на различных лиц, в том числе родственников. Это вызывает подозрение, так как часто такой способ используют для уменьшения налогов.

Мы не советуем постоянно снимать все деньги со счетов, работать с подозрительными фирмами. Если вы действуете в рамках закона, правильно составляете документы, вовремя отправляете отчетность, то проблем с банком у вас скорее всего не возникнет.

Судебная практика

Юристы Европейской Юридической Службы отмечают, финансовое учреждение может заблокировать счет организации по требованию налогового органа, например, из-за несвоевременного внесения налогов или их недоплаты. Но, если компания устранила нарушения, то блокировку обычно снимают. Если же счет так и не разблокировали, то фирма вправе обратиться в суд для взыскания процентов, начисленных в связи с неправомерной блокировкой счета.

Так, компании ООО «Аргомасте Трейд» удалось отсудить у ФНС около миллиона рублей. Оказалось, что фирма некоторые время неправильно вносила налоговые платежи, из-за чего ведомство направило в банк требование заблокировать счет, которое кредитная организация успешно выполнила.

ООО оплатило задолженность, но часть средств в размере 10 млн руб., хранящиеся на этом счету так и не разблокировали. Между тем, другими деньгами компания могла распоряжаться без проблем.

Фирма обратилась в суд, но две инстанции отказали в взыскании процентов, так как истец н доказал то, что пытался воспользоваться заблокированной суммой. КАС РФ пришел к иному мнению. Он раскритиковал подход нижестоящих инстанций, отменил предыдущие решения и указал принять новое (Определение КАС РФ по делу № А32-14521/2018 от 2019 г).

Частые вопросы

Нет, обязанности предупреждать клиента о будущей блокировке по Федеральному закону ФЗ №115 его расчетного счета законодательством не установлено, но некоторые кредитные организации делают это по собственной инициативе.

Вы можете пожаловаться в ЦБ РФ, но это бессмысленно, так как кредитная организация вправе требовать любые документы. Их перечень и объем законом не ограничен.

Банк уведомляет Росфинмониторинг о сделках с движимым имуществом на сумму от 600 тыс. руб.

Заключение эксперта

Все банки обязаны четко выполнять требования ФЗ-115 в 2024 году. Этот НПА дает право кредитным организациям блокировать не только отдельные операции клиента, но и расчетный счет в целом. При оценке организаций банки, как правило, применяют риск-ориентированный подход, а также используют данные, полученные из ЦБ РФ через платформу ЗСК.